S&P500

sp500 поддержку пробили - движемся ниже!

- 03 июня 2019, 00:39

- |

- комментировать

- ★1

- Комментарии ( 1 )

Для полуночников. S&P500. VXX

- 02 июня 2019, 23:20

- |

UPDATE: 6:40 PM ET. S&P FUTURES — 19.

Некоторые мысли перед открытием в Понедельник. Очень коротко.

Чего ждать на предстоящей неделе и какие мои действия?

На этот раз моим инструментом для анализа будет VXX. (bullish volatility ETF)

В пятницу был замечен всплеск волатильности, но конечно до настоящей паники далеко.

Как пошутила одна женщина аналитик бывш. Гольдман Сакс-

Паника действительно есть на рынке- ITS A PANIC OF BUYING U.S. TREASURIES!

Ну хоть где то есть паника ….Таково было ее резюме.

На предстоящей неделе, лидирующим индикатором считаю -волатильность VXX (технически лучше торгуется, более точно, чем классический VIX)

В первые минуты торгов в Пятницу- цель была выполнена!

VXX HIT FIRST FIBO TARGET (стрелка на картинке) = 30.85 — (Fridays High=30.90)

NEXT Target FIBO = 31.80

VXX. 10min chart.

При достижении этой цели — планирую LONG SOX, LONG RUSSELL(IWM) both OUTPERFORMING Friday.

А также SHORT VIX. (но совсем небольшую позицию) Т.к. Мега цель 32.45 по-прежнему на радаре.

шортить волу без выполнения этой цели неблагодарное дело.

Если же цель 31.80 не будет выполнена. То вообще сокращаю LONG SOX,IWM вдвое. и волу не трогаю.

План- Rebound S&P500 this week = ЧЕТВЕРГ-ПЯТНИЦА

TO FRIDAY«S NON-FARM PAYROLL, (MAY 2019 Data)

P.S. Воздержусь от комментариев, что я ожидаю к июньскому OPEX, FED Meeting, July 2019, END OF 2019 etc. One Step at the Time !

Рубль и флет – неразлучная парочка. Но спекулянты что-то знают?

- 02 июня 2019, 21:08

- |

Добрый день!

Российский рубль ходит вокруг да около 65 фигуры и создаёт впечатление, что полностью его игнорирует. Так это или нет – покажет время, а на сегодняшний момент в фокусе рынка есть два уровня: 67.00 и 63.70. Фактически, у нас сформировалось подобие торгового диапазона, от границ которого и стоит ожидать отскока пары:

Последние опубликованные отчеты COT CFTC указывают, что крупные спекулянты начинают наращивать короткую позицию по рублю, но в то же самое время стоит отметить, что покупок у крупных участников очень и очень много. Так что здесь есть два варианта – или будем наблюдать коррекцию, или же, с оглядкой на размер чистой длинной позиции крупных спекулянтов – разворот тренда и ослабление рубля. И второй вариант, в текущих рыночных условиях и торговой войне, является более привлекательным и логическим. Все только начинается:

( Читать дальше )

Вирус 5. Распространение

- 01 июня 2019, 10:54

- |

Все пошли на выход

1. Инвесторы, видя надвигающуюся рецессию, активно перекладываются в облигации.

Вот так выглядит ситуация, близкая к панике:

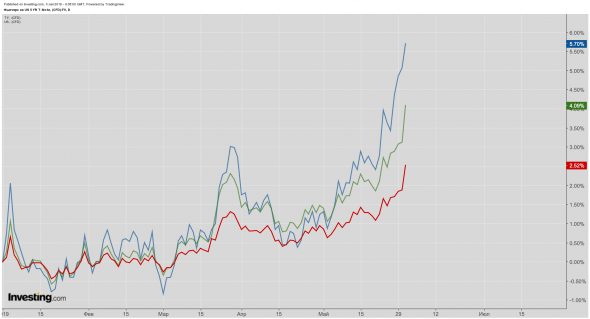

Это изменение цены фьючерсов на американские гособлигации (красная-5 лет, зеленая — 10 и синяя — 30) с начала года.

2. Инвесторы уходят из акций.

А это недельная и месячная свечи SP500:

( Читать дальше )

Американские фондовые рынки развернулись?

- 31 мая 2019, 21:24

- |

Участники долгового рынка США продолжают нервничать, скупая гособлигации Соединенных Штатов.

Тенденция на уход от риска не прекращается — инвесторы скупают американские государственные облигации, воспринимая их как безрисковый актив. Кроме того, наблюдаются продажи в сегменте высокодоходных облигаций.

На этом фоне заметно увеличился спред между доходностями по, так называемым «мусорным» и государственным облигациям США.

Спред между доходностями по «мусорным» облигациям и гособлигациям США (п.п.)

Источник: BofAML

Традиционно в момент экспансии экономики спреды между высокорисковыми и государственными облигациями сокращается, это происходит из-за того, что участники рынка со временем начинают все более терпимее относиться к рискам, в связи с чем премия за него снижается.

Однако, когда ситуация на финансовых рынках начинает ухудшаться, меняется и восприятие рисков. Теперь инвесторы просят большую надбавку за «мусорные» облигации.

( Читать дальше )

Mexico- USA. Market down. S&P500

- 31 мая 2019, 15:17

- |

Видимо были причины для отделения. В последующие 30лет в Мексике сменилось 20 Президентов и консервативные круги обратились за помощью к Европе.

Сводную Европейскую Армию, состоящую из французов, испанцев, австрийцев возглавил австриец Максимилиан, младший брат Императора Франца Иосифа. (1861-65гг) Австрия была самой развитой в Европе на тот момент. Даже Наполеон в своих мемуарах с острова Св.Елены писал, что ему был таких гвардейцев- как у Австрии! Он был прав- Франция была в угасании… и до и после Революции

В «Финансисте», я так понял речь идет о конце 30х -начале 40х годов 19 века, то есть до Гражданской войны в США (1861-65) и до Максимильяна в Мексике.

Отец -Куперфилд старший, также говорит, что полагаясь на его источник- Вашингтон намеренно запускает эту негативную информацию, чтобы обвалить облигации Техаса и затем их скупить за бесценок, так как в это же время в Конгрессе всерьез рассматривают возможность финансовой многомиллионной помощи Техасу и вхождение Техаса в состав Союза.

( Читать дальше )

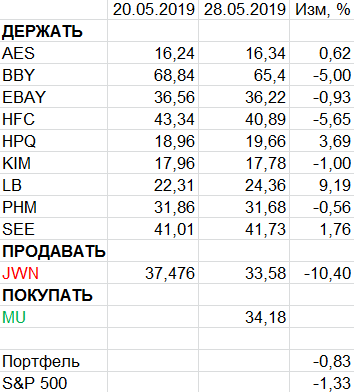

Пересмотр портфеля американских акций 28-05-2019

- 30 мая 2019, 19:36

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой позиции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

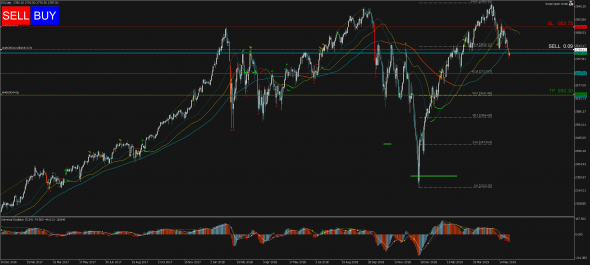

Торговый сигнал Profitable Day: Sell Limit S&P500

- 30 мая 2019, 14:49

- |

После безрезультатных переговоров между США и Китаем, Д. Трамп направил свой взгляд на остальных крупных поставщиков товаров на рынок: Японию и ЕС. Вероятней всего мы не увидим никакого консенсуса в ходе переговоров между США и Китаем. Более того, ЦБ Китая уже готов девальвировать июнь к отметке 7 за доллар, что негативно скажется на фондовых площадках США. Поэтому я ожидаю коррекции рынка к 2646 пунктов по S&P500 после пробоя текущего уровня поддержки и начало затяжного медвежьего цикла.

Закрытие за отметкой 2800 пунктов по S&P500 станет пробойным сигналом на закрытие за уровнем 76.4% фибо, а также фрактального уровня и ценового канала. Более того, вход планирую осуществлять после отката к этому уровню (2799.47), что совпадает со значениями МА 100.

*Для работы с фиксациями сделок использую специальный скрипт. SL сработает в случае закрытия котировок за линиями

( Читать дальше )

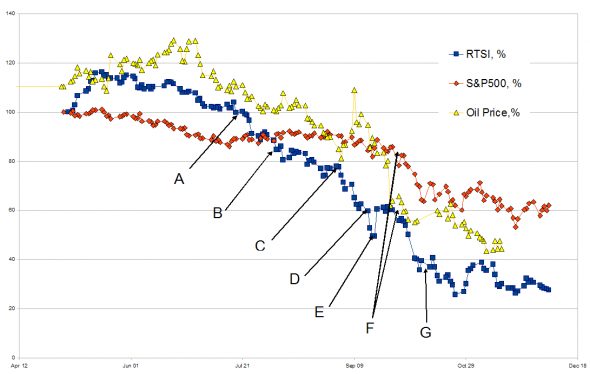

Страх и Ненависть. 2019г. VS 2008г.

- 30 мая 2019, 14:34

- |

В 2008 году понимание возможных проблем стали очевидны в связи с августовскими событиями (осетино-грузинский конфликт). Почти одновременно с этим начала падать стоимость основного экспортного товара — нефти. Но события 08.08.08 продлились 3 дня, сильно валиться нефть стала только в сентябре.

( Читать дальше )

Волатильность растет напряжение тоже | Утренний брифинг 30 мая.

- 30 мая 2019, 09:16

- |

S&P500 продолжает снижение. И на последних часах американской сессии активность продавцов возрастает. Есть идеи, которые носят скорее позиционный характер, а не внутридневной, хотя мы знаем случаи, когда цена проходит за день, то что мы ждали от нее месяц.

Так же снижается DAX и другие индексы, кроме RTS.

У нашего рынка вроде бы все хорошо. Надолго ли? Сказать сложно, но на серьезное укрепление Ri не рассчитываем.

А USDRUB (Si) вчера показал ралли, в ходе которого вырос от поддержки к сопротивлению и вероятно, замрет в этом боковике до экспирации.

EURUSD оттестировала поддержку и во вчерашнем минимуме появилась активность. Предположим, что это хороший знак для нас. Идеи две. Купить сейчас или после проявления инициативы покупателей. Первое дает возможность взять по выгодным ценам, второе вроде как более уверенно, но по худшим ценам. Правильного ответа нет.

GBPUSD сохраняет чужие стопы под минимумом. Мы так же будем сохранять свои идеи.

На паре USDCAD после обновления максимума последовала активность продавцов. Похоже, что вчерашний импульс закончится формированием ложного пробоя. И соответственно нас ждет снижение. Будем рассчитывать на это.

На парах USDJPY, AUDUSD и NZDUSD особо интересных моментов не заметно

GOLD в процессе ролловера, так что тоже без идеи.

А вот нефть WTI, во второй половине вчерашних суток, скупали по рыночным ценам. Похоже, что потенциал роста имеется, тем более на политической и энергетической арене не все спокойно. Ждем проявление инициативы и рассчитываем на рост актива.

Эти и другие идеи в свежем утреннем брифинге:

Сайт автора

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал