S&P500

Трейдеры: Исаков # 52 USD начинает падать, SP500 снова на максимумах

- 12 июля 2019, 12:16

- |

- комментировать

- ★1

- Комментарии ( 0 )

Продолжая играть на повышение американского рынка

- 12 июля 2019, 07:36

- |

( Читать дальше )

Update. VXX . S&P500

- 11 июля 2019, 16:53

- |

— Будь ты философом, Петька. Я бы тебя выше чем навоз в конюшне чистить не поставил бы. А ты у меня эскадроном командуешь!!

(Чапаев и Пустота. В.Пелевин)

9:45am ET.

Bought VXX 23.00. Calls at 68cents. Exp. 7/19 next week.

Target Hit. at VXX=23.08

Fibonacci Downtrend extenstions target hit. from High 25 PAPA BEAR, and 23.90 Baby Bear. (Медвежонок) = 23.08 at 9:45 am ET.

Цель- взлет волатильности в Пятницу и Понедельник(закрываю колы) И обвал VIX к среде

Общая картина- Генералы идут в атаку (DowJones, S&P500) солдаты, матросы и машинисты бронепоезда (Russell2000, DJones Transports) уже у костра пекут картошку и греют тушенку.

Негативная дивергенция.

IWM Russell2000 Underperforming. (again) — Target 153.50, DJones Transp= target 10.160 .

После выполнения этих двух целей можно будет говорить о серьезном росте S&P500 выше 3000. А сейчас это баловство, даже не хочу считать уровни по СиПи. 3003, 3006, 3016- неинтересно.

Ждем коррекцию FRIDAY-MONDAY. Потом рост к экспирации 7/19/19

Дональд Трамп давит на ФРС. Предстоящие отчеты WASDE

- 10 июля 2019, 17:44

- |

S&P500 на вершине 2019 года

- 10 июля 2019, 15:23

- |

Я читал сегодня здесь, что есть индикатор РE акций и облигаций для анализа исторического хая, но видимо это какой то индикатор математики, так как у меня по математике в школе было 2, не буду брать РЕ то в чем не ориентируюсь, а возьму простую астрономию затмений Стива Пуец.

Стив Пуец приходит к выводу, что затмение полной Луны, а это 16-17 июля служит спусковым устройством трансформирующее психологию трейдеров США с маниакальной жадности в паранойю. Временной лаг на разворот исторической вершины можно взять октябрь 1987 года, но у меня есть графики индексов США с 1920 года и я обратил внимание на 1962 год, там графике аналогичная ситуация 2019 года и тогда в 1962 году было затмение Солнца 5 февраля а Луны 19 февраля и далее разворот произошел через 40-45 дней и начался обвал индексов США. Применив технологию Стив Пуец к ситуации на текущий момент я пришел к выводу, что S&P500 останется на историческом хае примерно в том же периоде как и феврале-марте 1962 года в течение примерно 40-45 дней, после чего я приму решение об открытие позиции в US500 на Мосбирже, вот так просто ни графиков, ни сложной математики итальянца Леонардо Пизанского-Фибоначчи, но с итальянцем астрономии Галилео Галилей, все таки значительно раньше, чем Стив Пуец, влияние затмение изучал итальянский математик Галилео Галилей !

Я не астролог, а из спорта, поэтому использовал информацию из блога Puetz Crash Window

stormchaser80.wordpress.com/puetz-crash-window/

S&P 500 на исторических хаях... ПО ДЕШЕВИЗНЕ

- 10 июля 2019, 02:02

- |

Продолжение. Предыдущие посты (в которых я оказался прав =):

февраль 2017 — номер раз

январь 2018 — номер два

октябрь 2018 — номер три

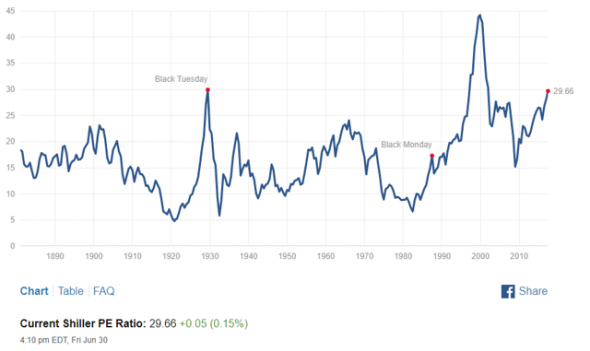

С завидной регулярностью на СЛ появляются посты, хоронящие американский рынок и обещающие ему эпический слив. При этом обоснованием для пугалок часто служит картинка с cyclically adjusted S&P 500 P/E Шиллера:

Никогда не понимал этого идиотизма сравнивать P/E с историческими значениями и делать на этом основании всепропальщеские выводы. В конце концов, обоснованный уровень P/E надо искать не в истории, а сравнивая его с альтернативными классами активов, в которые можно увести деньги из акций, коими обычно выступают американские трежерис. В частности, у трежерис есть yield, и логично сравнивать доходность трежерей с «доходностью» S&P, за коею логично взять E/P — earnings yield, то есть величину, обратную P/E. Почему за «yield» S&P 500 мы берем earnings yield, а например не дивидендную доходность (dividend yield)? Ну потому, что компании выплачивают только часть прибыли в виде дивидендов, остальная же прибыль реинвестируется с хорошей (в среднем) доходностью, равной требуемой доходности на акционерный капитал, и приводит к росту стоимости акций (той самой, которой все так озабочены), поэтому «yield» индекса — это не только деньги, которые вы получаете на руки, но и те, что вкладываются в компанию для ее дальнейшего роста (в отличие от любых облигаций, у которых стоимость номинала расти не может), поэтому именно earnings yield является аналогом «доходности» для equity индексов.

( Читать дальше )

Shopping List. S&P500, IWM, VXX

- 09 июля 2019, 15:58

- |

Для похода к 3000 и выше S&P- было слишком много быков еще неделю назад.

Высадка пассажиров продолжается.

Механизм дискаунта всего негатива, который может высказать FED Chairman J.Powell уже в работе. Поэтому к моменту начала его выступления в среду- даже Hawkish тон, уже будет воспринят нормально, в смысле без дальнейшего падения рынка.

Сегодня я закрываю Bearish position VXX Calls. И переворачиваюсь Long IWM, SPY, etc. Не с открытия конечно, а немного ниже.

Цель S&P500 и SPY =Low 1st of JULY. (Monday) Примерно S&P=2953. SPY =294.35 (стрелка на графике) для S&P500 это 50% Fibo Retracement. 2955-53

SPY. 45min chart. (red arrow)=Low of the Last week. Test is coming.

GLD.45 min. Gold. One more big day down. 130.55 support. =LONG GOLD ..blue line support

( Читать дальше )

На фондовых рынках США «сломалась» 30-ти летняя корреляция

- 08 июля 2019, 17:28

- |

Считается, что Уолл-Стрит умело зарабатывает на росте и падении фондовых рынков. Кроме того, имея больше информации, банки заранее занимают нужную позицию.

С расширением новостных агентств и увеличением скорости распространения информации, некоторые преимущества Уолл-Стрит перед другими участниками рынка сошли на нет. Несмотря на это, отслеживание результатов инвестбанков крайне информативно.

В США существует такой банк, как Bank of New York Mellon (BK). Он специализируется на предоставлении услуг в области управления активами. К видам деятельности, которые генерируют основной доход, относятся: обслуживание активов (предоставление акций в долг, кредитование на рынке ЦБ и т.д.), клиринг, выпуск новых ценных бумаг, обмен валют и управление активами. Причем основными контрагентами BK являются инвестбанки, кредитные организации и хедж-фонды.

Таким образом, результаты деятельности Bank of New York Mellon напрямую зависят от динамики фондовых рынков США, так как чем они выше, тем больше общие комиссии, тем больше объем первичных размещений (IPO) и т.д.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал