S&P500

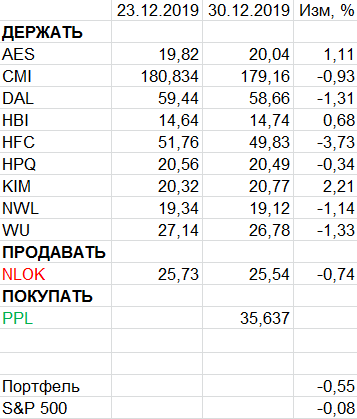

Пересмотр портфеля американских акций 30-12-2019

- 31 декабря 2019, 12:06

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой позиции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

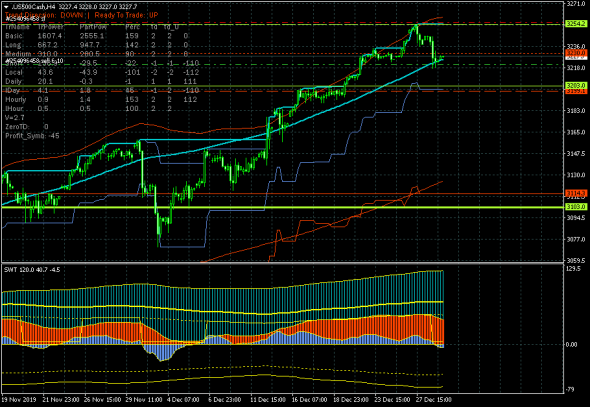

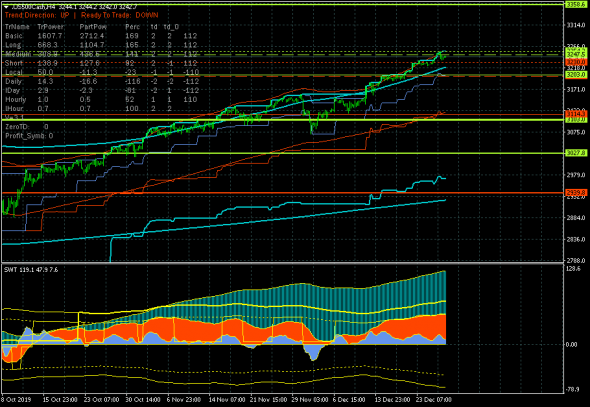

S&P 500 развивает коррекцию от максимума 3254.2.

- 31 декабря 2019, 09:51

- |

Предыдущая публикация:

Рынок сформировал новое сопротивление дневного тренда на уровне 3254.2 и ушел на коррекцию локального тренда в ключевом канале 3230.0-3254.2.Сегодня:

Набранный объем лонгов закрыт в пятницу по признакам начала коррекции.Новый объем будем набирать по признакам завершения отката. К продажам пока что не переходим, так как все тренды старших уровней иерархии, начиная с краткосрочного и выше, сохраняют направление вверх.

Локальный тренд в нисходящей коррекции, дневной — нисходящий в ключевом канале 3230.0-3254.2.

Прорыв верхней границы ключевого канала дневного тренда 3230.0-3254.2 продолжит рост в зону среднесрочной цели на уровне 3358.6.

Прорыв нижней границы канала расширит коррекционный диапазон до уровня критической поддержки 3199.1, прорыв которого позволит принимать во внимание сценарий краткосрочной нисходящей коррекции с целью на уровне поддержки 3114.3.

( Читать дальше )

Этот безумный 2019…

- 30 декабря 2019, 23:31

- |

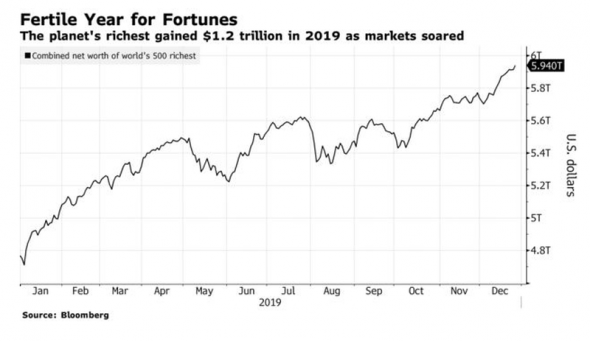

Немного экономической статистики с ZeroHedge под занавес уходящего года. Благо что он оказался весьма удачным, по крайней мере для некоторых. Так, индекс благосостояния миллиардеров от Bloomberg превысил значение в $5,9 трлн добавив в этом году «свежие» (свеженапечатанные ФРС) $1,2 трлн.:

(Индекс благосостояния миллиардеров от Bloomberg достиг значения $5,94 трлн в 2019 году)

Состояние 172 американских миллиардеров выросло на $500 млрд, отечественные олигархи идут с заметным отставанием — рост их благосостояния составил «всего» $51 млрд. Впрочем, про эти «успехи» нам вряд ли расскажут на нашем телевидении, время сейчас не то…

По другую сторону баррикад реальность совсем другая, сбережения ~70% простых американцев не превышают и $1 тыс. Об инвестициях на фондовом рынке с такими суммами и говорить не приходится, а значит этот праздник жизни проходит мимо них (финансовая элита богатеет в первую очередь за счет роста капитализации компаний, которые ей принадлежат):

( Читать дальше )

Десятилетие QE: «перевернет ли календарь» S&P 500?

- 30 декабря 2019, 15:27

- |

Среди всех «ярлыков» уходящего десятилетия, для корпоративной Америки и Уолл Стрит самым содержательным и характерным наверно будет «Десятилетие дешевого кредита».

Сюда вошли и низкие/отрицательные ставки и QE и даже налоговая реформа Трампа, что есть долг у будущих поколений (вспоминаем т.н. рикардианскую эквивалентность).

Корпорации США «блистали» на рынке корпоративных облигаций, без особого труда привлекая средства. Начиная с 2010 года компании ежегодно выпускали около 1 трлн. долларов облигаций, подсчитало агентство SIFMA. То есть в сумме более 10 трлн. за 10 лет. Оптимисты скажут, что и активы выросли на 10 трлн. но очевидно, что «справедливая стоимость» этих активов (т.е. благосостояние их обладателей) завязано на низких ставках, в условиях чего медленно, но верно формировался дефицит доходных активов. В композиции рынка облигаций инвестиционного уровня выросла с трети до половины доля долга, рейтинг которых лишь чуть выше «мусорных», что говорит о повышении риска на долговом рынке.

( Читать дальше )

Стратегии, обогнавшие S&P500

- 30 декабря 2019, 15:22

- |

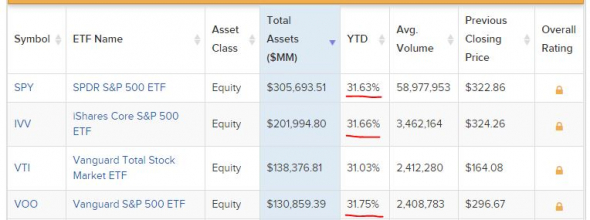

Если пользоваться ETF-скринером ETFdb, можно вывести всего лишь 5 простых стратегий, которые обогнали S&P500 при МИНИМУМЕ сил и стараний :D

Давайте посмотрим на них (среди них есть моя, хотя я сам того не знал, что оказывается так тоже можно обогнать S&P500).

Итак.

S&P500 плюсанул в этом году примерно на 32%:

Я воспользовался следующими вводными, чтоб понять, что же обогнало S&P в этом году:

1. Активы — только Equity (Акции) [Бонды — не обогнали, среди коммодов — без сюрпризов: палладий, никель, нефть (некоторые фонды) обогнали]

2. Без плечей

3. Хоть сколько-нибудь крупные фонды от $100M активов в управлении

https://etfdb.com/screener/#page=1&sort_by=ytd&sort_direction=desc&asset_class=equity&leveraged=false&assets_start=100

( Читать дальше )

S&P 500 под капотом - секторы США в картинках 27.12.19

- 30 декабря 2019, 12:48

- |

- uptrend 22

- downtrend 0

- sideways 11

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

( Читать дальше )

S&P 500. Локальная коррекция от нового максимума 3254.2.

- 30 декабря 2019, 10:29

- |

Предыдущая публикация:

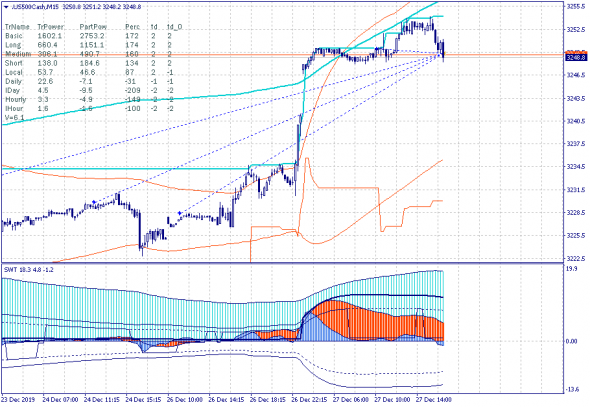

Рынок прорвал верхнюю границу ключевого канала дневного тренда 3213.7-3234.2 и тестирует зону промежуточной цели локального роста на уровне 3247.5, прорыв которой продолжит восходящее движение в зону среднесрочной цели на уровне 3358.6.Сегодня:

Старшие тренды, начиная с локального и выше, в фазе восходящего движения. До появления признаков коррекции по локальному тренду придерживаемся безальтернативного сценария роста.

Рынок сформировал новое сопротивление дневного тренда на уровне 3254.2 и ушел на коррекцию локального тренда в ключевом канале 3230.0-3254.2.

Набранный объем лонгов закрыт в пятницу по признакам начала коррекции.

( Читать дальше )

Прогнозы. Неделя 19-20

- 30 декабря 2019, 07:33

- |

Про рубль, акции, золото и облигационный рынок

Про рубль, акции, золото и облигационный рынокНовогодняя неделя предложит российским биржевым игрокам всего два рабочих дня – сегодня 30 декабря и пятницу 3 января. На следующей неделе будет уже 4 торговых сессии, т.е., практически, полноценная работа. А в ближайшие дни можно обоснованно ожидать низкой активности и слабого интереса участников рынка к торговым операциям.

- А в отсутствии их интереса наиболее читаемые тренды остаются именно в российских активах. Так, с высокой вероятностью, пусть и через коррекции, должно продолжиться укрепление рубля. Темп укрепления, взятый с начала декабря, вряд ли можно сохранить. Но само направление движения котировок вполне жизнеспособно. В течение последних месяцев я устанавливал таргет укрепления рубля к доллару на уровне 60-62 единиц. 62 рублей рынок достиг, 60 – реалистичная перспектива.

- Менее перспективным, но все же перспективным выглядит и тренд повышения котировок российских акций. Индекс МосБиржи на истекшей неделе закрепился выше максима начала ноября, графически подтверждая состоятельность растущего тренда. Делать далеко идущих выводов не хочется, но вернемся к полноценным будням января мы, вероятно, с более высокими ценами голубых фишек.

- Аналогичны ожидания и по нефти. Не могу судить о силе возможного роста котировок, но на высокие шансы продолжения уже состоявшегося повышения ставку делаю.

- Американский рынок акций пребывает в состоянии минимальной волатильности. Низкая волатильность, сама по себе, создает коррекционные риски. На дорогом рынке – особенно. И все же играть на понижение пока не решился бы. Возможно, финальная часть роста последнего года станет частью ускорения роста.

- Теперь об инструментах, в отношении прогнозирования которых у меня ошибок больше, чем верных решений. Продолжаю ожидать снижения пары EUR|USDи золота. В первом случае предполагаю, что повышение пары явилось коррекцией к долгосрочному тренду укрепления доллара. Соответственно, ожидания достижения парой 1,08 или 1,05 доллара за евро сохраняются.

- Золото, имеющее минимальный процент справедливости моих недельных прогнозов (42%), стратегически, так и остается переоцененным активом, имеющим слабую долгосрочную перспективу в качестве защиты инвестиций, тем более – в качестве истории роста. Но на горизонте в несколько недель и даже пары-тройки месяцев эти тезисы могут не иметь веса. Инвесторы покупают золото, без ажиотажа и эйфорических восторгов. Высокий спрос способен удерживать цену металла выше 1 500 долл./унц. и толкать ее выше.

- Что до рублевых облигаций, то, как и ранее, считаю справедливо оцененным сектор ОФЗ. Это значит, что заявленные доходности к погашению (5,5-6,5%) и являются ожидаемыми доходностями. Полагаться на спекулятивную премию, как это было последние почти полтора года, не следует. Облигации субъектов федерации, как и первый эшелон корпоративных бумаг, видимо, еще прибавят в цене, дабы в итоге повсеместно закрепиться ниже 7% годовых. Это уже малозначительные прибавки. Заработать более 8-9% за предстоящий год и здесь будет сложно. Высокодоходный облигационный сегмент, имевший весь год доходности, близкие к 15%, и не выделявшийся на фоне растущего широкого рынка облигаций, получает возможность для опережения. При сбалансированном подходе портфель ВДО и в предстоящие месяцы способен обеспечить 13% годовых и более.

( Читать дальше )

Проект "АPPLE" 2019-2020. AAPL. Симметрия.

- 29 декабря 2019, 17:36

- |

APL, Weekly, 3yrs

У этой науки нет книг,

Но кто пишет книги весной?

И если, закрыв глаза, смотреть на солнечный свет,

То можно увидеть кого-то из тех,

Кто работает вместе со мной.

И деревья, растущие здесь,

Растут из древних корней.

Ты спросишь меня, зачем капитаны стоят на башнях -

Они приближают

Наступление яблочных дней.

БГ, «Наступление яблочных дней».

Ключевые (High + Low ) :

Oct, 2018 = 233-234

Dec, 2018= 142 Low (Anchor)

Opex Mar,22 2019 = 198 High

May,3 2019 = 215 High (A)

June ,3 2019 = 170 LOW (B)

SEPT OPEX = 226

OCT MEGA LOW CORRECTION. — Не существует на Weekly

Nov, 1-2019- Q3 Report. rise from 240 to 258 in 3 days/ = 258 key

Математика/Нумерология. Фибоначчи. Цели 2019-2020

Dec,24 2018 — End of the Year 2019- 360 days ( Fibo ext. A= 215-142 =73, C=1.618A= 118 Target = B+ C = 288 ) Done.

Также 288 = 144+ 144

2019 high = 294/ возможно 305-310 -январь 2020, в любом случае коррекция обязательна до 282-283 (BUY) и даже до 274-273 (Маловероятно. STRONG BUY)

MAРТ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал