S&P500

Трейдеры: Исаков # 195 ФРС продолжит стимулирующую политику

- 28 августа 2020, 11:02

- |

- комментировать

- Комментарии ( 2 )

Финансовый год в сша заканчивается в понедельник!

- 28 августа 2020, 10:41

- |

Напоминаю, что финансовый год в штатах начинается 1 сентября.

Бесконечный рост был принуждением и притянут именно к хорошим отчетам на конец фин года.

Бонус всем желающим: быстрые 100 пунктов по sp500 — уже сегодня — край в понедельник.

Думаю, в первую-вторую неделю сентября запилим до -10% от текущих.

Не благодарите.

Отчетность на следующей неделе - шанс заработать

- 28 августа 2020, 07:40

- |

Вторник

H&R Block Inc. (HRB);

Среда

Brown-Forman Corp. (BF.B)

Copart Inc. (CPRT)

PVH Corp. (PVH)

Четверг

Broadcom Inc. (AVGO)

Campbell Soup Co. (CPB)

Cooper Companies Inc. (COO)

Плюс во вторник выходит финальный purchasing managers’ manufacturing index (PMI), а также расходы на строительство за июль от U.S. Census Bureau.

В среду: продажи автомобилей за август, отчет о занятости за август, бежевая книга, фабричные заказы за июль. В четверг также полно статистики, а в пятницу выходят данные по безработице.

S&P500: +36% за 5 месяцев. Уже проходили в прошлом. Что последовало дальше?

- 27 августа 2020, 22:46

- |

(нижний столбик — это % изменения за 5 последних баров)

Первое, что бросается в глаза, — что такая ситуация повторяется раз в 10 лет.

Второе, на что я обратил внимание, что после краха 1987 рынок восстанавливался в 2 раза медленнее.

Третье: самая похожая ситуация была в 1999 году, когда после резкого кризиса 1998 года последовало продолжение долгосрочного бычьего рынка.

В 1999 году на 6й месяц ралли последовала небольшая коррекция, всего 7% от максимума.

Далее, ралли продолжалось еще 1,5 года, прежде чем рынок достиг максимума.

От точки, которая соответствует максимуму 5-месячного роста, рынок вырос еще на +20% до своих долгосрочных хаев.

( Читать дальше )

Когда ждать обвал - часть 3

- 27 августа 2020, 19:19

- |

Предыдущая часть 2 по ссылке

smart-lab.ru/blog/586409.php

Была написана в январе 2020 года, за несколько недель до обвала.

В октябре 2018 года всех тут успокаивал новыми хаями

smart-lab.ru/blog/498821.php

Про пузырь в Америке

smart-lab.ru/blog/501398.php

Господа, без паники! Новые хаи еще будут...

В конце декабря 2019 -го тот самый твит про исторические хаи на РТС smart-lab.ru/blog/582709.php

Думаю теперь уже многие согласятся

В марте 2020-го ванговал что надо готовиться к закупке -

smart-lab.ru/blog/600029.php

В общем, за базар по факту отвечаю. И ставлю на базар свои кровные.

Посему поразмышляю что же нас ждет на текущей стадии.

Начну немного издалека — из тех благословенных годов когда еще не научились в промышленных масштабах дуть пузыри.

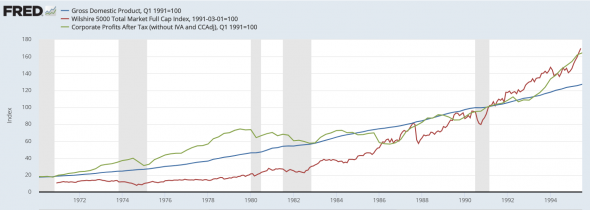

Синяя лини это ВВП, зеленая — корпоративная прибыль, ни у красная — собственно индекс широкого рынка. Как нетрудно заметить — все двигалось относительно синхронно, без больших отрывов. Но начиная с середины 90-х рынок стал очень сильно отрываться от ВВП.

( Читать дальше )

Доллар-рубль. Среднесрочный прогноз

- 27 августа 2020, 18:02

- |

В прошлом обновлении рассматривалось несколько вариантов развития ситуации, а общий вывод был таким:

В ближайшее время очень вероятно начало коррекции по всем рынкам, рубль также на это отреагирует, но не более чем локальным ослаблением. По мере движения также будем видеть, подтверждается ли данный прогноз ( по S&P 500 и нефти также).

Восходящее движение по нефти и S&P500 затянулось по времени, перекупленность рынка только усиливается, что обычно приводит к резким (по времени и уровням) обвалам, вспомним РТС и тот же S&P в марте. Однако, пока этого не произошло, рубль уже начал ослабление с отметки 68 и практически достиг 76(пару копеек не хватило). Начало общей коррекции на рынках в связи с разворотом индекса доллара и пары евро-доллар соответственно, должно только ускорить ослабление рубля, поэтому на данный момент предполагается, что курс уйдёт выше 83 (предыдущий максимум) и вероятно выше 86 (исторический).

( Читать дальше )

Акции Tesla бьют рекорды в преддверии сплита - Фридом Финанс

- 27 августа 2020, 17:17

- |

Акции Tesla резко выросли после того, как 12 августа было объявлено о сплите (дроблении) акций 5:1. С тех пор акции Tesla взлетели примерно на 53%. Торги с корректировкой на сплит акций начнутся 31 августа.

Илон Маск, глава компании, анонсировал конкретную дату презентации новых батарей для электрокаров. О том, что Tesla собирается начать производство аккумуляторов, на 50% превосходящих по ёмкости существующие, сообщалось давно. Но подробности компания готова раскрыть на Battery Day 21 сентября. Ожидается, что срок службы аккумуляторов, состоящих из нанопроводников и нанотрубок, будет увеличен. Технология будет чрезвычайно инновационной, потенциально такие аккумуляторы могут прослужить десятилетия, выдержать все типы погодных условий, условий местности, она станет неотъемлемой частью экосистемы Tesla.

( Читать дальше )

Доктор Элдер 2020/ План на Сентябрь / SP500 EURUSD Нефть GOLD Intel Apple UPS NKE HTZ PCG MACY's

- 27 августа 2020, 15:18

- |

Citigroup повысил прогноз по индексу S&P 500 до 3300 пунктов

- 27 августа 2020, 14:30

- |

Так, Тобиас Левкович, главный стратег Citi по рынку акций США, повысил прогноз по индексу S&P 500 на конец текущего года до 3300 пунктов с 2900 пунктов. Свое решение он объяснил «необузданным» смягчением монетарной политики со стороны Федрезерва, отрицательными реальными процентными ставками, а также преодолением индикатором важного уровня сопротивления. И если раньше прогноз Citi был одним из самых низких в рамках консенсуспрогноза Bloomberg, то теперь он несколько выше медианной оценки, составляющей 3200 пунктов.

Левкович повысил свой прогноз по S&P 500 лишь второй раз за много месяцев, при этом новая оценка все же подразумевает потенциал снижения примерно на 4% от текущего уровня. Несколько раньше свои прогнозы по главному американскому фондовому индикатору подняли стратеги Goldman Sachs и RBC Capital Markets.

( Читать дальше )

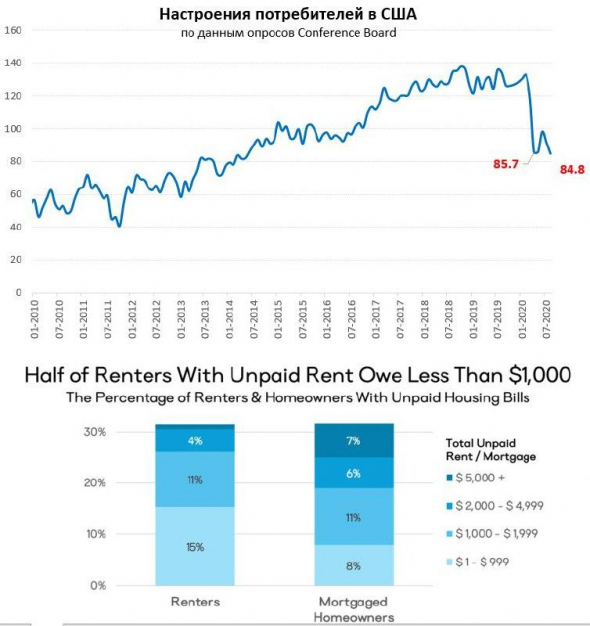

Американский потребитель в августе приуныл

- 27 августа 2020, 10:18

- |

Если смотреть на рост фондового рынка в последнее десятилетие – то можно так оконтурить основные движущие силы:

2010-2014: QE от ФРС, низкие ставки и стремительный рост прибылей компаний в США, восстановление экономики;

2015-2017: QE от ФРС – прекратилось и началось очень медленное повышение ставок, но в середине 2015 года ЕЦБ начал масштабную поддержку (+€2.5 трлн) и ставки -0.4%… евро вниз, прибыли компаний расти перестали, но сами компании резко нарастили выплаты дивидендов и Buyback-и ;

2018: прибыли по-прежнему не растут, ФРС повышает ставки, ЕЦБ сворачивается…. но налоговая реформа в США (налоги упали с 21% до 14%) дает хорошую поддержку и рынкам и затухающей, к концу года торговая война с Китаем и обвал… ;

2019: договорились с Китаем, ФРС прекращает повышение и разворачивается, ожидания снижения ставок, прибыли – падают, доходности снижаются

2020: «Коронавирус» — остановка экономики, обвал прибылей, дивидендов, байбэков, но … обнуление ставок, QE без конца, бюджетный дефицит как в период войны…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал