QT

Почему долгосрочные ставки в США могут снова начать расти?

- 02 августа 2021, 17:15

- |

Доллар начал неделю на слабой ноте, однако к концу недели ситуация может начать исправляться. По итогам заседания ФРС на прошлой неделе стало ясно, что ЦБ лишь откладывает ястребиную риторику, но совершенно не исключает ее в ближайшем будущем. Следовательно база для формирования ожиданий есть, нужны лишь данные которые укажут на то, что рост экономики продолжается. Надежда на отчет по безработице США, который выйдет в эту пятницу.

Ожидается, что рост рабочих мест — наиболее важный показатель в плане воздействия на политику ФРС в период после пандемии, может показать рост рабочих мест почти под миллион. Если экономика создаст больше рабочих мест чем прогноз, резко вырастут шансы на то, что ФРС в августе предупредит о корректировке политики — снижении темпов скупки активов (Трежерис и ипотечных бумаг) вероятно в этом году. В таком случае дальние облигации станет держать чуть менее выгодно, учитывая одобрение инфраструктурного плана, который потребует новых заимствований, инвесторы могут начать массово выходить из Трежерис.

( Читать дальше )

- комментировать

- 276

- Комментарии ( 0 )

Эксперимент с QT завершен

- 11 августа 2019, 22:05

- |

Итак, с августа месяца ФРС досрочно закончила программу количественного ужесточения (QT — quantitative tightening). С самого начала много внимания уделял этому процессу, т.к. считаю, что именно кол-во долларов в системе так или иначе определяет стоимость всех активов на Земле. За неполных два года действия QT, ФРС изъяла из системы около 700 млрд ранее напечатанных долларов в рамках 3-х раундов программы QE c 2009 по 2014 год. Естественно, что в таких условиях доллар падать и не мог. Если посмотреть, то практически все валюты сейчас торгуются ниже по отношению к доллару, чем это было на начало запуска программы QT. Понятно, что если бы ФРС наоборот печатала бы доллары, то вряд ли мы бы увидели повсеместное падение валют развивающихся стран (писал про это еще год назад в телеграм канале https://tele.click/MarketDumki/562). А так, как говорится, результат на табло. Хотя многие почему-то ждали, что вот-вот доллар упадет.

Очевидно, что в ближайшие годы мы не услышим о планах провести новый раунд количественного ужесточения со стороны ФРС и уж тем более ЕЦБ или Банка Японии. Завершение QT — лишнее свидетельство того, как мировая финансовая система погрязла в долгах, что даже изъятие небольшого количества ранее напечатанных денег может привести к коллапсу на рынках и в экономике. Система постоянно требует новых вливаний. И рано ли поздно ФРС вполне может запустить новую программу QE, только более полномасштабную, когда скупаться будут в том числе и корпоративные облигации. Держим в уме рост корпоративной задолженности на 2.5 трлн долларов за последние 10 лет (в прошлом году писал про это https://tele.click/MarketDumki/783). Кто будет их спасать? Конечно же ФРС. Корпораты набрали долгов, а государство, т.е. народ заплатит.

Основной вопрос для рынков, допустят ли главные центробанки во главе с ФРС дефляционный шок наподобие 2008 года? По идее могут на это пойти, т.к. без этого запуск нового QE может привести просто к чудовищному пузырю на фондовом рынке.

Обзор предстоящего заседания ФРС: быть белой вороной имеет под собой веские основания.

- 19 июня 2019, 12:27

- |

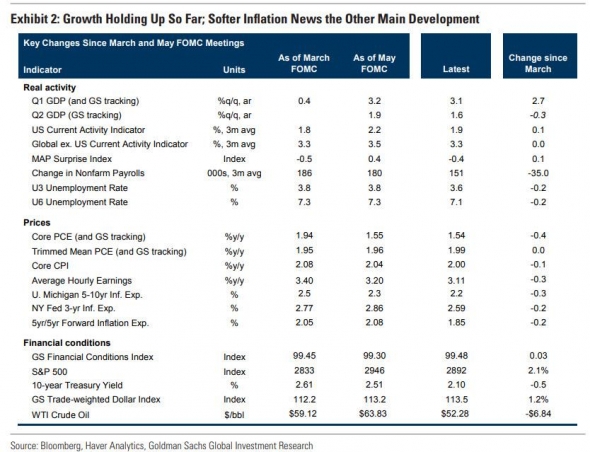

С мартовского заседания ФРС в экономике США не произошли существенные сдвиги, оправдывающие текущие ожидания в три сокращения ставки до февраля 2020 (наиболее вероятный исход). Бунтарем в прогнозах, резко нарушающим консенсус, стал Goldman Sachs, указывая на стабильность цен на фондовом рынке, безработицу, задержавшуюся на 50-летнем минимуме, не изменившиеся прогнозы роста спроса и ВВП США, а также на устранение ключевого фактора волнений — тарифного фронта с Мексикой. После выхода данных по розничным продажам (контрольная группа +0.5%, пересмотр апрельского показателя), Atlanta Fed повысил прогноз роста экономики до 2.1%, сам Goldman Sachs – до 1.6% во втором квартале. Признавая потенциальный уклон в пользу мягкой риторике, американский банк отмечает, что он в недостаточной мере удовлетворит рынки, которые агрессивно закладывали сокращения ставок в последнее время.

Примкнуть к позиции Goldman сейчас выглядит особо привлекательной возможностью, учитывая сильный перекос рынка в ожиданиях глобального разворота в политике ФРС, который подкрепляется ожиданиями синхронных действий глобальных ЦБ вслед за вчерашней капитуляций ЕЦБ. Драги указал во вторник потенциальную готовность продолжать двигать ставки в негативную территорию, оказывая еще большее давление на коммерческие европейские банки. Соответственно можно говорить об однозначной реакции рынков в виде отката, преимущественно на рынке фиксированной доходности, если ФРС разочарует. Для доллара это будет означать усиление позиций относительно евро, австралийского доллара и возможно британского фунта. В контексте компромисса S&P 500 vs. бонды, это будет означать конвергенцию оценки S&P 500 и доходности по 10-летним бондам казначейства, между которыми сейчас наблюдается сильный разрыв:

( Читать дальше )

ФРС может понизить ставку. Они уже так делали.

- 04 июня 2019, 10:01

- |

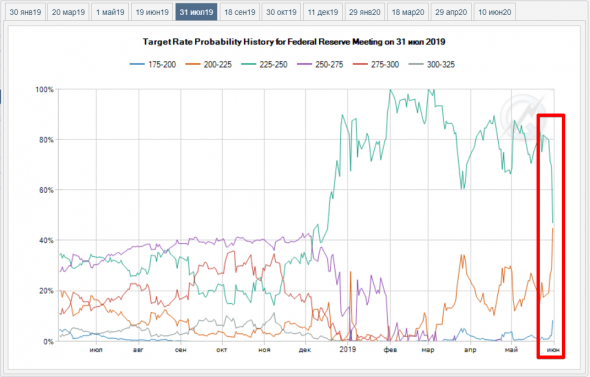

Вспомним, что сейчас ФРС реализует программу QT. Программу «количественного ужесточения». В рамках этой программы ФРС изымает деньги из системы со скоростью около 42 млрд.$ в месяц. И уже за 2019 год изъяла из системы 207 млрд.$ Так же стоит вспомнить, что сворачивание данной программы анонсировано на сентябрь 2019 года.

Безусловно это фундаментально укрепляет доллар США по отношению ко всем другим валютам, но и в то же время ставит под угрозу ликвидность финансовых рынков. И вот, в результате полного провала в торговых переговорах США-Китай, и ряда других факторов мы видим, как стремительно рынок закладывает понижение процентной ставки ФРС США уже к июлю 2019 года.

( Читать дальше )

QE от американских корпораций в действии, сколько времени осталось у ФРС?

- 03 марта 2019, 20:54

- |

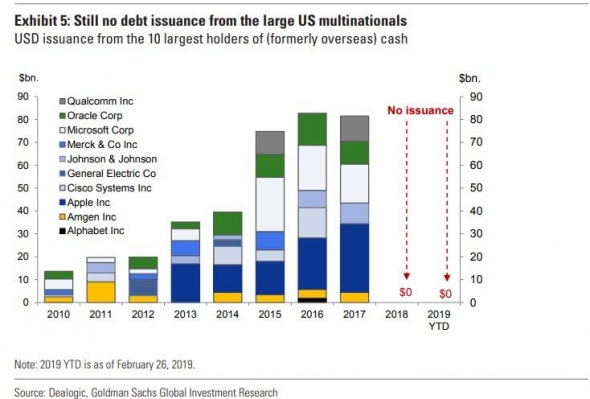

На ZeroHedge выложили интересный материал о размещении корпоративного долга крупными американскими компаниями, ведущими активную зарубежную деятельность. Ранее, эти компании выпускали свои облигации на внутреннем рынке для фондирования дивидендных выплат и байбеков с целью избежать повышенного налогообложения в случае перевода прибыли от деятельности вне США в родную страну. Трамп очень вовремя начал свою налоговую реформу и это позволило компаниям фондировать внутренние операции за счет иностранного кеша. Выпуск долговых обязательств таких крупных компаний, как Microsoft, Cisco, Apple, Qualcomm, Alphabet (Google) и т.д., снизился до нуля, начиная с 2018 года.

(Выпуск корпоративных облигаций крупными компаниями в США, млрд. долл.)

А это, в свою очередь, стало дополнительным источником ликвидности на внутреннем рынке. Которая очень нужна в условиях ведущегося активного сокращения баланса ФРС (которое в реальности составляет не $50 млрд в мес., а только $36,2 млрд в среднем с октября 2018):

( Читать дальше )

Анализ баланса активов федеральной резервной системы: Как ЦБ контролирует ставки и какова судьба QT?

- 30 января 2019, 15:00

- |

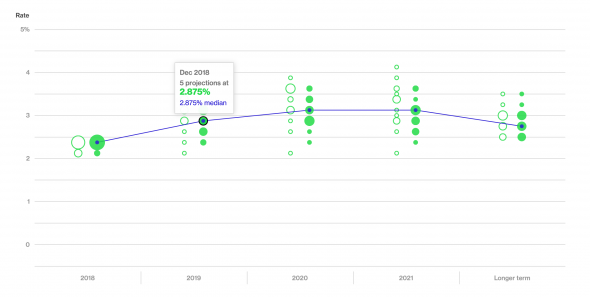

Перед первым заседанием ФРС в этом году на финансовых рынках складывается следующее восприятие ситуации: острый дефицит доверия к политике ЦБ в декабре, вынудил Пауэлла «прогнуться» спустя всего месяц («ФРС будет терпелив во вопросе повышения ставок»), неожиданно осознав важность обратной связи финансовых рынков в проведении политики. На мой взгляд, за сменой тона коммуникации скрывалось тогда не более чем сиюминутное требование ситуации погасить волатильность и восстановить доверие к регулятору. Это подтверждает, например декабрьский dotplot, где медианный прогноз членов FOMC– еще как минимум одно повышение ставки в 2019:

Слабо верится, что ФРС, исходя из тона Пауэлла в январе, мог соскочить с двух повышений до 0, всего за каких-то две недели. Однако акцент на старую добрую «зависимость от данных» в основе подхода к политике на сегодняшнем заседании может урегулировать противоречие в мягкой позиции Пауэлла и декабрьским прогнозам по ставке.

( Читать дальше )

Сухой остаток 2018 года

- 30 декабря 2018, 16:39

- |

Итак, пора подвести главные итоги 2018 года. Почти все рынки и активы находятся в глубоком минусе. Можно сколько угодно придумывать причины, почему так произошло, винить Трампа и т.д., но к делу это не имеет никакого отношения. В 2017 году тоже было много разных тревожных моментов, но рынки не останавливались в своем росте. Основная причина, по которой так себя повели рынки в текущем году, это частичное снятие пациента с капельницы.

Напомню, что пациент (мировая экономика) серьезно болен с 2008 года и сам не в состоянии поддерживать свои жизненно важные функции. И ему поставили капельницу. Докторами выступили главные центральные банки мира — ФРС, ЕЦБ и Банк Японии. Можно еще упомянуть мелочь пузатую типа Банка Англии и даже Банка Швейцарии, но их роль не так существенна в применяемом лечении.

Для поддержания жизнедеятельности пациента за эти 10 лет в систему был влит эквивалент 15 трлн долларов через программу скупки активов, которая получила название «количественное смягчение» (quantitative easing). Говоря по-простому, тупо напечатали 15 трлн $ на троих! Параллельно с работой печатного станка ставки были опущены до нуля. Т.е. пациент настолько болен, что проценты по займам платить совсем не может. Это породило кучу компаний зомби, но речь сейчас не о них. Вот такая была история до 2018 года. Худо-бедно, но пациент здравствовал.

( Читать дальше )

Долларовые процентные ставки и ликвидность

- 20 декабря 2018, 19:00

- |

До конца 2018 года остаются считанные дни. Я дождался выхода всей необходимой информации, чтобы сложить взгляд на рынок на 2019 год или по крайней мере на первую половину года.

Данным материалом я открываю серию статей, где буду описывать результаты финансового анализа «сверху-вниз». Пройдусь от главных, глобальных факторов, таких как политика ФРС, экономика главных стран и т.д., до конкретных объектов инвестиций. И начну, конечно, с монетарной политики американского центрального банка — ФРС.

Заседание 19 декабря 2018

Мои ожидания полностью совпали с фактическим решением Федеральной резервной системы: ставку подняли на 0,25% и медианный прогноз предполагает не более 2 повышений по 0,25% в 2019 году.

Однако, несмотря на то, что более жесткая позиция банка, озвученная в сентябре, когда закладывалось 3 повышения по 0,25% в 2019 году, смягчилась, позитива на мировых рынках не прибавилось.

Я полагаю, что такое решение было принято с целью не допустить значительного восстановления рынков, т.к. в прежние годы ФРС затягивала с повышением ставки и в итоге рынки выходили из под контроля, что не оставляло банку другого выбора, кроме как повышать ставку резко и быстро, что в итоге приводило к краху финансовых рынков. Сейчас напротив, вполне вероятно, что осуществляется продуманный план по мягкой посадке экономики и рынков путем: 1) плавного процесса повышения ставки, максимально растянутого по времени; 2) соответствующей риторики, которая, опять же, плавно смягчается с «жесткой» до «умеренно жесткой», «нейтральной» и в конце концов до «мягкой». С этой точки зрения, Джером Пауэлл вполне может выйти в марте или июне и сказать: «мы решили сделать лишь одно (или ни одного) повышение вместо двух в этом году». С высокой вероятностью, к тому времени как экономика США, так и мировая, будут находиться в худшем состоянии, чем сейчас, поэтому такие слова не приведут к агрессивному росту стоимости активов. Тогда как подобная позиция регулятора на прошедшем заседании могла бы толкнуть американские индексы к историческим максимумам.

( Читать дальше )

Рынок жилья США в огне

- 02 декабря 2018, 13:52

- |

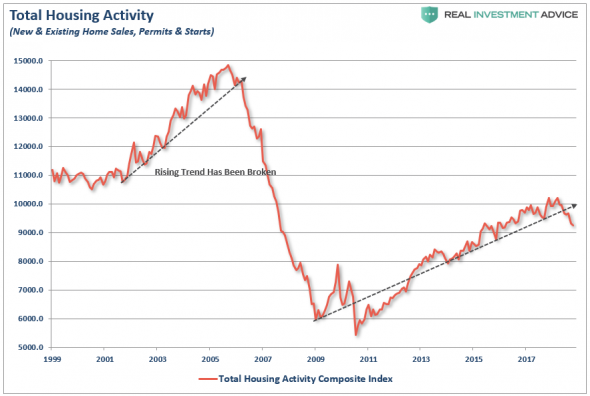

Свежая статистика по рынку жилья США от самих американцев, выложенная на ZeroHedge. Ключевой индекс, характеризующий основные составляющие рынка (Total Housing Activity Index) — разрешения на строительство, завершенные объекты и продажи первичного и вторичного жилья пробил все мыслимые линии сопротивления и уверенно пошел ко дну:

(Индекс общей активности рынка жилья в США)

Во время предыдущего кризиса он, кстати, на похожем безоткатном движении сложился в два раза. Причина текущего снижения кроется в ставках, они уже слишком высоки и начали подавлять рынок. Так, ставки по 30-летней ипотеке (30-Year motgage rate) уверенно вышли из диапазона, сформированного в 2013-2016 годах, и пошли вверх. Это, в свою очередь, отправило годовой темп роста индекса активности жилищного рынка на негативную территорию, причем такой динамики мы не наблюдали с 2011 года:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал