QE

Not QE 2

- 13 декабря 2025, 18:48

- |

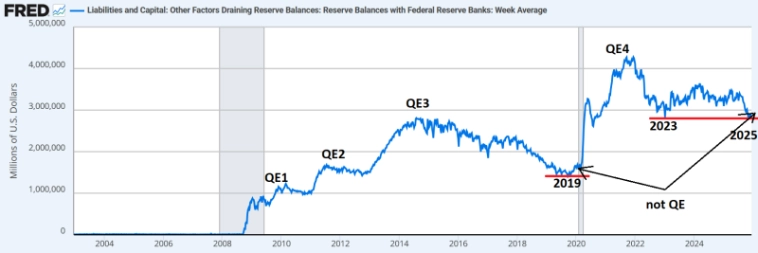

Помимо статистики использования РЕПО предвестником банковского кризиса в США служит объем резервов коммерческих банков в ФРС. Каждый раз, когда объем резервов падает до некоторого уровня (на графике обозначил красной горизонтальной линией) в банковской системе начинаются проблемы, на которые ФРС вынужден реагировать. Так было в 2019, в 2023, так же получилось в 2025 г. Аналогично было в 2008 г., хоть этого и не видно в масштабе графика.

С 12 декабря ФРС запустил программу покупки активов аналогичную той, которая была в 2019 г., прозванную not QE. Если казначейство потратит хотя бы половину из тех 800 млрд., что у них есть сейчас на счете*, плюс заявленный объем новой not QE, банковские резервы увеличатся до 4 трлн. Красная линия имеет тенденцию со временем подниматься, поэтому в следующий раз она, возможно, будет выше.

PS

Банковские резервы хранятся на счетах в ФРС и не засчитываются как денежная масса М1 и М2. Поэтому от представителей ФРС часто можно услышать, что они не увеличивают денежную массу.

( Читать дальше )

- комментировать

- 613 | ★1

- Комментарии ( 5 )

markets report 11/12/25

- 11 декабря 2025, 12:00

- |

Всем четверг! Выпуск 414

Начнем сегодня с Америки, потому что вчера там была главная новость недели, ФРС понизила ставку как того рынок и ожидал на 25 б.п. ФРС тут никого не обманула и ставку понизили до минимального уровня за три года, теперь главная долларовая ставка планеты находится в диапазоне 3,5-3,75% годовых. Радость для инвесторов состоит в том, что надежда на дальнейшее снижение все еще сохраняется. Если раньше участники рынка были уверены, что в следующем году ставку понизят как минимум 2 раза и суммарно на 1 п.п., то сейчас инвесторы все еще верят в как минимум одно снижение ставки. Инвесторам не очень нравится, как Пауэлл, которого кстати могут заменить, отказался дать оценку на будущее, но отметил, что рынок труда проявляет слабость. И эту нерадость инвесторы, восприняли как возможную потенциальную паузу для дальнейших снижений. В дополнении ФРС будет в ближайшее время скупать американские трежеря, то есть проводить политику QE, практически сразу после того, как они свернули QT. ТО есть нальют в систему дополнительной ликвидности, но опять же не оч понятно сколько это продлиться. Особенно, учитывая, что глава ФРС может скора поменяться, а вместе с ним и политика американского ЦБ.

( Читать дальше )

ФРС усилила смягчение: что это значит для TLT и длинных облигаций

- 11 декабря 2025, 09:26

- |

🇺🇸 ФРС снизила ставку и объявила о покупках T-Bills: что это значит для TLT и рынка облигацийВчера ФРС сделала сразу несколько важных заявлений, усилив текущий цикл смягчения политики.

1️⃣ ФРС снизила ключевую ставку с 4.00% до 3.75%Это продолжение уже идущего цикла смягчения — регулятор последовательно ослабляет денежно-кредитную политику на фоне охлаждения экономики и снижения инфляции.

📌 Что это значит:— стоимость денег в экономике снижена;— давление на долгосрочные доходности уменьшается;— интерес к длинным облигациям постепенно растёт.

➡️ Для TLT это позитив, но эффект растянут во времени. Длинный конец реагирует не на один шаг, а на устойчивый тренд по инфляции и реальным ставкам.

2️⃣ ФРС объявила о покупках коротких казначейских бумаг (до 3 лет)Регулятор уточнил, что будет покупать:✔️ Treasury bills (векселя)✔️ Короткие облигации со сроком погашения до 3 лет

⚠️ Это НЕ покупки долгосрочных Treasuries и НЕ QE.Это технические операции по управлению ликвидностью и балансом ФРС.

( Читать дальше )

QE, но не QE

- 11 декабря 2025, 08:37

- |

Что такое QE? Грубо. Это программа по стимулированию экономики. Это когда ФРС «печатает деньги», покупает облигации у Минфина США, а Минфин пускает эти деньги в экономику. И экономика развивается.

Тут все не совсем так.

ФРС покупает короткие векселя T-bills (старт 12 декабря и ориентир примерно $40 млрд в месяц).

Но цель этих покупок — пополнения резервов банков.

Казалось бы, какая разница?

А разница в том, что если эти деньги оставить в банковской системе и не выдавать в качестве кредитов, а только пополнить резервы, то стимулирования экономики от этого не происходит.

И тут как раз ФРС подчёркивает, что эти операции «не меняют позицию денежно-кредитной политики» и направлены на поддержание операций по контролю над ставкой, а не на стимулирование экономики.

Поэтому называть это привычным «печатным станком» в смысле активного смягчения — упрощение и, по сути, неточное описание.

Конечно, длительное следование такой программы может иметь побочный эффект сравнимый с классическим QE. Но очевидно, что ФРС не планирует это делать. Как минимум пока.

( Читать дальше )

📈 Что может означать изменение баланса ФРС для рынков

- 13 ноября 2025, 15:11

- |

ФРС готовится снова расширить свой баланс. Это звучит масштабно, но влияние на рынки, вероятно, будет небольшим.

🪙 Что изменится

С 1 декабря ФРС прекратит сокращать запасы государственных облигаций. Ипотечные ценные бумаги по-прежнему будут погашаться, а полученные средства направятся в краткосрочные казначейские векселя. Это сохранит размер баланса примерно на том же уровне, поэтому ликвидность в системе не изменится.

🏦Почему следующим шагом станет расширение

По мере роста экономики США банкам потребуется больше резервов для поддержания стабильности. Если резервы упадут слишком сильно, рынки финансирования могут дать сбой, как это было в 2019 году. Поэтому ФРС планирует постепенно расширять свой баланс в 2026 году.

Большинство аналитиков ожидают покупок казначейских векселей примерно на $20 млрд в месяц, или $240 млрд в год, что незначительно по сравнению с тремя триллионами, добавленными в 2020 году.

💵 Почему это будет фейковое количественное смягчение (QE)

ФРС будет покупать краткосрочные казначейские векселя, а не долгосрочные облигации. Настоящее QE происходит, когда ФРС покупает долгосрочные облигации и убирает риск с рынка, что поднимает цены на активы. Покупка векселей лишь управляет ликвидностью внутри банковской системы и не предназначена для стимулирования рынков.

( Читать дальше )

ВСЁ, ЧТО ВАМ НУЖНО ЗНАТЬ О КОЛИЧЕСТВЕННОМ СМЯГЧЕНИИ (QE) ФРС 💸

- 12 ноября 2025, 11:51

- |

Впервые с 2022 года.

В ближайшие месяцы эта тема, без сомнения, станет одной из самых обсуждаемых.

И я уже представляю, сколько поверхностных и ошибочных мнений начнёт заполнять инфопространство по этому поводу.

Так что — пора поговорить о расширении баланса ФРС и о том, что на самом деле означает “QE” (количественное смягчение).

Здесь я сосредоточусь исключительно на том, что это может значить для рынков рискованных активов — таких как акции и биткоин — потому что, будем честны, именно это всех и волнует.

Этот выпуск — продолжение прошлого бюллетеня, который я выкладывал в Криптомагазине t.me/kapustavzhire. Так что, если вы его ещё не читали, лучше начать с него.

Это довольно техническая тема, и по мере продвижения мы будем погружаться всё глубже в дебри “финансовой науки” — в такие уровни занудства, о существовании которых вы, возможно, даже не подозревали. 😄

Но я постараюсь объяснить всё максимально просто.

( Читать дальше )

🇺🇸ФРС открывает ликвидность

- 01 ноября 2025, 11:39

- |

🇺🇸 ФРС перешла к мягкой политике.

Что это значит для облигаций и TLT.

Совет управляющих Федеральной резервной системы единогласно проголосовал за снижение процентной ставки по резервам до 3,9%.

Одновременно ФРС установила новый целевой диапазон ставки по федеральным фондам — 3,75–4% и поручила Нью-Йоркскому ФРБ поддерживать его через операции на открытом рынке.

Но главное — это не просто техническое решение.

Это официальный разворот политики.

Что конкретно делает ФРС:

🔹 Снижает ставки — впервые признаёт, что финансовые условия требуют смягчения.

🔹 Проводит крупные РЕПО-операции (до $500 млрд) — готова влить ликвидность в систему.

🔹 Снижает ставку по реверс-репо до 3,75% — делает хранение ликвидности в ФРС менее выгодным.

🔹 Практически завершает QT (сокращение баланса):с декабря все выплаты по трежерис и ипотечным бумагам будут реинвестироваться обратно.

То есть баланс перестаёт сокращаться — а значит, давление на рынок облигаций снижается.

( Читать дальше )

Что покупать с плечами, если доллар и евро начнут печатать ещё сильнее?

- 28 октября 2025, 12:11

- |

💶 Дефицит бюджета Франции и новая волна роста биткоина

- 07 октября 2025, 11:13

- |

Франция фиксирует крупнейший бюджетный дефицит в своей истории. По данным Центробанка, разрыв бюджета за 2024 год составил €7,7 млрд, а общий дефицит государства достиг €168 млрд, или 5,8% ВВП. Это почти вдвое выше лимита ЕС (3%).

Такой уровень несбалансированности заставляет инвесторов искать альтернативные активы — от золота до цифровых валют.

💬 Мнение Артура Хэйеса (сооснователь BitMEX)

Хэйес считает, что Европейскому центробанку придётся включить печатный станок — возможно, на триллионы евро. Это создаст новую волну ликвидности и, как следствие, может стать катализатором роста биткоина (BTC $118,901).

«У ЕЦБ нет выхода: печатать деньги сейчас или позже. В любом случае — это хорошая новость для биткоина», — заявил Хэйес.

По его словам, капитал постепенно уходит из Франции. Около 60% французских облигаций держат иностранные инвесторы (в основном Германия и Япония), и на фоне снижения интереса со стороны США приток капитала резко сократился.

( Читать дальше )

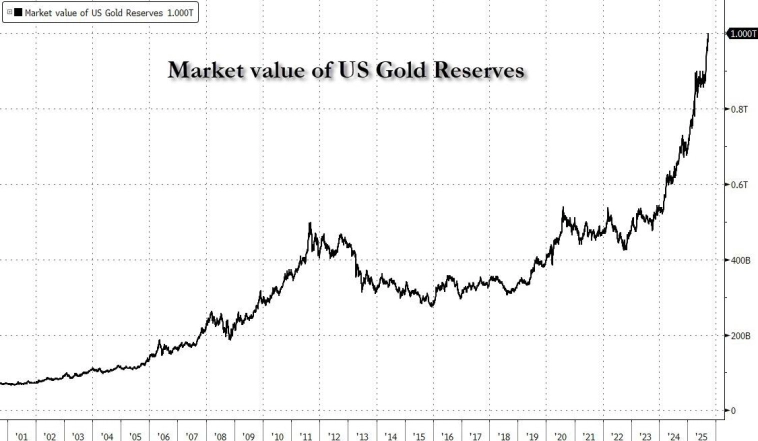

Переоценка золота неизбежна? Казначейские запасы США впервые превысили 1 триллион долларов

- 30 сентября 2025, 12:33

- |

Это более чем в 90 раз превышает сумму, указанную в балансе правительства, и вновь разжигает слухи о том, что министр финансов Бессент может переоценить (переоценить по рыночной стоимости) огромную кучу драгоценного металла.

Это более чем в 90 раз превышает сумму, указанную в балансе правительства, и вновь разжигает слухи о том, что министр финансов Бессент может переоценить (переоценить по рыночной стоимости) огромную кучу драгоценного металла.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал