Polymetal

✅Индекс металлов и добычи РФ.

- 15 января 2023, 21:21

- |

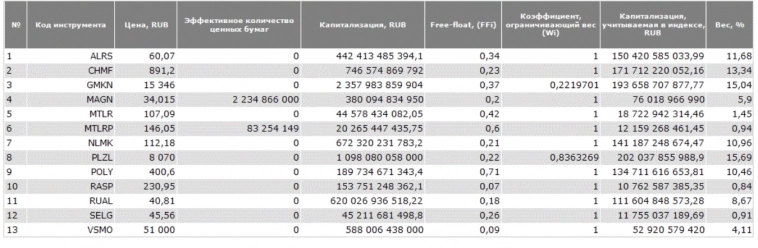

Прежде чем касаться отдельного инструмента, хочу обратить внимание на индекс. Он уже достаточно согрет чтобы начать коррекцию. Видится импульс в рамках волны 1/A и волна [v] напоминает форму конечного диагонального треугольника. А кдт говорит о резкости падения к его началу, то есть к волне [iv].

Вообщем жду полноценного завершения структуры и начало коррекции.

Так же можно посмотреть его вес.

Телега: https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

- комментировать

- 193

- Комментарии ( 0 )

Актуальные инвестидеи: покупка акций Polymetal и продажа бумаг ConocoPhillips

- 29 декабря 2022, 15:16

- |

Polymetal International plc

Тикер |

POLY |

Идея |

Long |

Горизонт |

2-4 недели |

Цель |

450 руб. |

Потенциал идеи |

19,94% |

Объем входа |

5% |

Стоп-приказ |

340 руб. |

Падение капитализации в несколько раз с начала года не соответствует объективной оценке бизнеса Polymetal. Компания сумела выстроить собственную экспортную логистику, сохранила объемы производства и восстанавливает объемы продаж. Планируемая смена юрисдикции, разблокировка акций в НРД и возврат к дивидендной политике могут стать сильными драйверами для роста акций.

Цена ранее уже протестировала уровень 430 руб. В случае продолжения восходящего движения и успешного пробоя этого уровня вероятно продолжение роста с целью 450 руб. При объеме позиции 5% и выставлении стоп-заявки на уровне 340 руб. риск на портфель составит 0,47%. Соотношение прибыль/риск составляет 2,13.

( Читать дальше )

✅Полиметалл

- 28 декабря 2022, 11:05

- |

Цена находится в опасной штормовой зоне. Активность заметно снизилась.

В старшем цикле движется в боковике, при этом скорость покупок значительно хуже в сравнении с прошлым разом, будто пропадает интерес к активу.

В общем бумага может вновь попасть под раздачу.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Какие факторы выступают в пользу роста цен на золото?

- 21 декабря 2022, 07:34

- |

👑 Всемирный золотой совет опубликовал прогноз на 2023 год, основные тезисы которого я предлагаю вашему вниманию:

🔸ФРС США в следующем году выйдет на пик цикла повышения процентных ставок, что вызовет коррекцию по доллару на внешнем валютном рынке и окажет благоприятное влияние на стоимость золота.

🔸Исторически для золота долларовый пик был благоприятен, принося хороший доход в 80% случаев через 12 месяцев после пика. Пик по индексу доллара (USDX) был установлен 28 сентября 2022 г.

🔸Геополитическая напряженность на Ближнем Востоке и Азии будет оказывать поддержку ценам на драгметалл.

🔸Вероятность рецессии в Северной Америке и Европе угрожает продлить плохую динамику акций и корпоративных облигаций, наблюдаемую в этом году, что может заставить инвесторов наращивать долю золота в своих портфелях.

🔸Если реализуется самый пессимистичный прогноз Центробанков и крупнейшие экономики мира войдут в стагфляцию, то золото от этого выиграет еще больше.

( Читать дальше )

Расписки = керенки?

- 07 декабря 2022, 11:29

- |

Не первый раз случается в истории нашей страны период резких перемен. Но многим кажется, что все еще вернется назад и будет как раньше

В 2022-м кажется, что с чего-то европа снимет санкции с НРД, и по распискам вновь можно будет получать дивиденды

В 1918-м нашим прадедам и прапрадедам казалось, что керенки выбрасывать не стоит. Вдруг белые скинут большевиков. Более того, на керенки можно даже было что-то купить — у таких же верующих

Вчерашняя новость от Русагро намекнула нам, что на брокерских счетах у нас не ценные бумаги — а керенки. Для все еще верующих

Платный канал с сигналами по РФ рынку ,собирающимися из других платных каналов. Первые 50чел получают акцию в тинькофф до 5тр!

- 02 декабря 2022, 20:25

- |

Polymetal +25% от прогноза. Куда дальше?

- 02 декабря 2022, 17:49

- |

8 ноября разбирал Polymetal, где давал свой прогноз по компании, целям и описывал её как потенциально одну из самых быстрорастущих на российском фондовом рынке на ближайшее время, покупал сам!

Ссылка на идею - https://dzen.ru/a/Y2qbsFTcukvqO1Zc

Что имеем сейчас?

1. Фундаментальные факторы неизменны.

2. По технике:

Рост с 8 ноября по 2 декабря составил 25%, почти выполнив первую цель. Если заходили в сделку спекулятивно, то есть смысл защитить прибыль, закрыть позицию и перезайти в компанию ниже, если считаете, что индекс московской биржи IMOEX пойдет на коррекцию. Если горизонт инвестирования несколько лет — сидеть в позиции, со стопами. Все зависит от Вашего уровня риска и целей!

Здесь важно отметить еще, что стоимость акций Polymetal зависят не только от общего настроения на фондовом рынке, но и от стоимости добываемых металлов (золото, серебро), это тоже надо учитывать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

Фьючерсы на индексы: Америка, Азия у нуля, Европа в плюсе.

Фьючерсы на индексы: Америка, Азия у нуля, Европа в плюсе. Рыночный фон и рекомендации на 10.01.2023

Рыночный фон и рекомендации на 10.01.2023

Приветствуем вас, друзья трейдоры

Приветствуем вас, друзья трейдоры