PRObondsмонитор

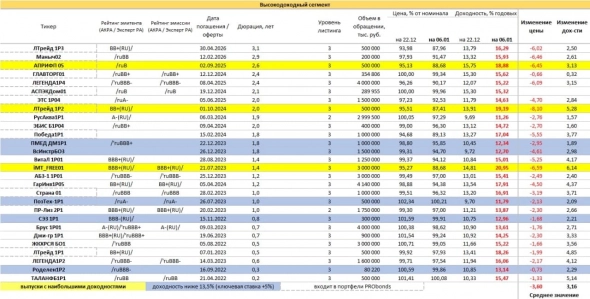

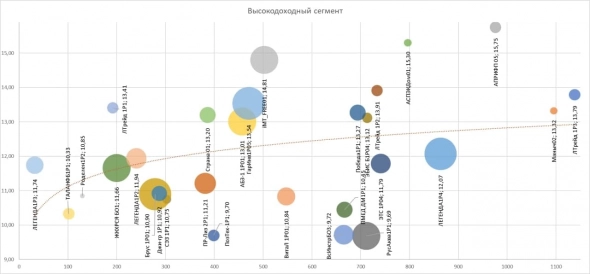

ВДО. Изменение цен (~-9%) и доходностей (~+9% годовых) с 18 февраля

- 22 мая 2022, 07:53

- |

Глядя на цены и доходности ВДО 18 февраля и сейчас, вспомнил расхожее «она утонула». Но это первая и неполная ассоциация. Потому что уже полтора месяца как сегмент быстро восстанавливается. Наш индикативный портфель высокодоходных облигаций за это время снизил среднюю доходность на 8 пп., с 33% до 25% годовых к погашению. Соответственно, цены ВДО выросли процентов на 5-7.

Но итог трех месяцев с момента «известных событий» всё же кратно хуже, чем для первого корпоративного эшелона облигаций и тем более чем для ОФЗ.

Причины две: рассеявшаяся ликвидность и дефолтные страхи. Возможно, первое – следствие второго. Скорость восстановления, по которой ВДО уже заметно опережаются первый эшелон и ОФЗ, определятся минимумом нового предложения на первичном рынке. Само новое предложение появляется, в крайне скромных суммах, и оно подстраивается под уже сложившиеся ставки доходностей, и не тормозя восстановление, и не придавая сегмент ВДО новых жизненных сил.

Страхи дефолтов, к сожалению, оправданы. После разморозки торгов на Мосбирже в конце марта о тех или иных проблемах у держателей их облигаций уже объявили нефтетрейдеры «Калита» и «Юниметрикс», сеть салонов красоты «Кисточки». «Калита» ушла в дефолт (ее бумаги были в нашем портфеле и нанесли ему заметный ущерб). Торгово-финансовая сеть OR Group начала уходить в дефолт еще до 18 февраля. Вряд ли список ограничится четырьмя именами.

( Читать дальше )

- комментировать

- 3.7К

- Комментарии ( 4 )

PRObondsмонитор. Доходности ОЗФ, субфедов, корпоративных облигаций. Чистый проигрыш банковскому депозиту

- 04 апреля 2022, 07:17

- |

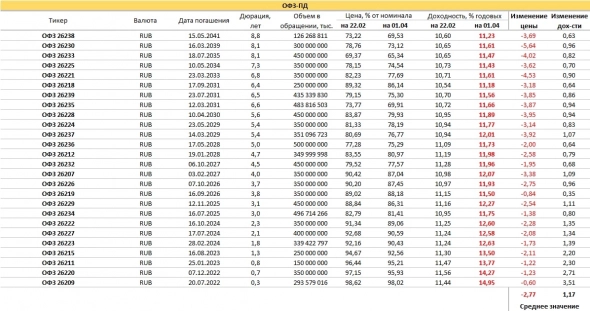

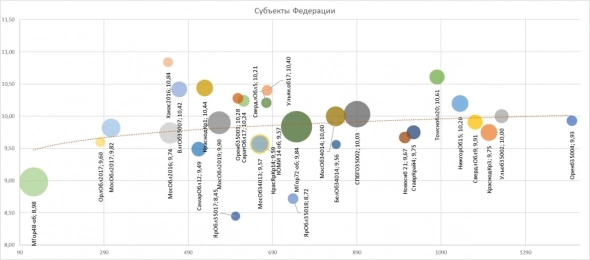

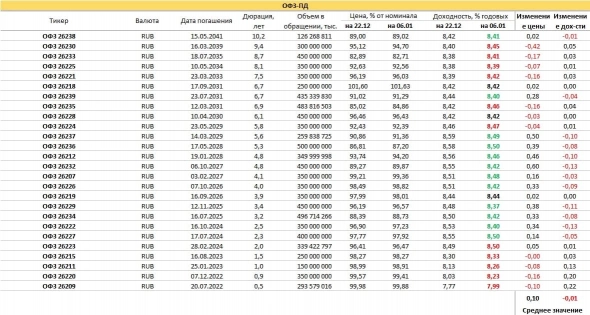

По завершении первой после перерыва более-менее нормальной торговой недели можно сделать срез облигационных доходностей.

( Читать дальше )

Таблицы доходностей РЕПО с ЦК под ОФЗ и под корпоративные/региональные облигации

- 25 марта 2022, 07:45

- |

( Читать дальше )

PRObondsмонитор. К подъему ключевой ставки готовы. Срез доходностей ОФЗ, субфедов, корпоративных облигаций

- 10 февраля 2022, 07:41

- |

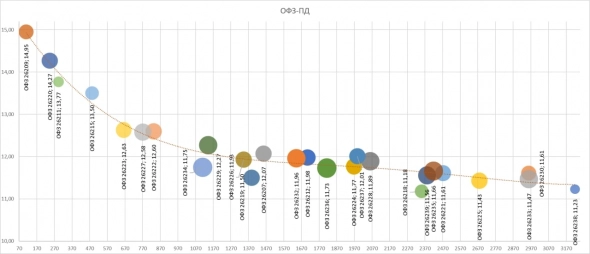

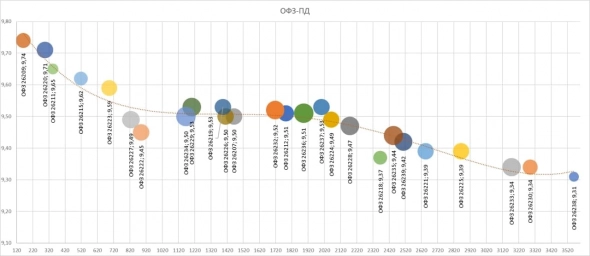

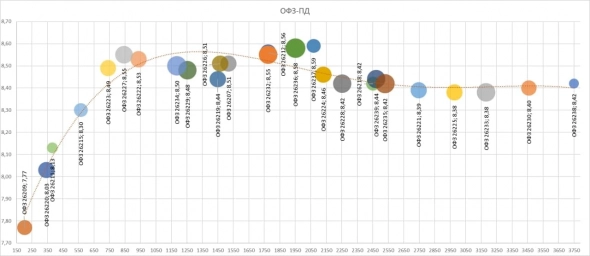

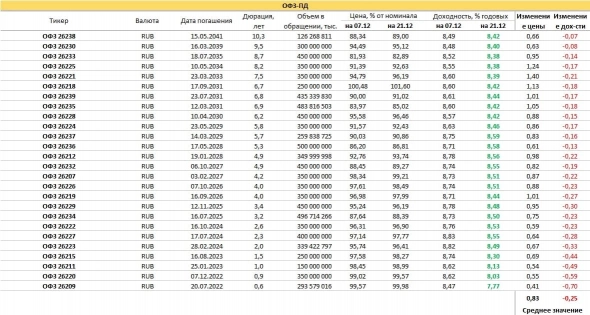

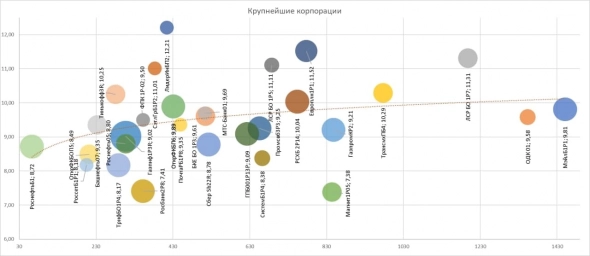

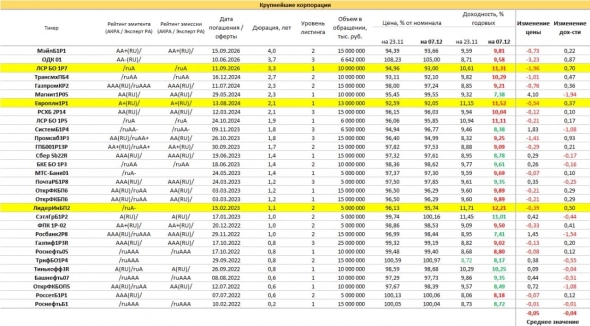

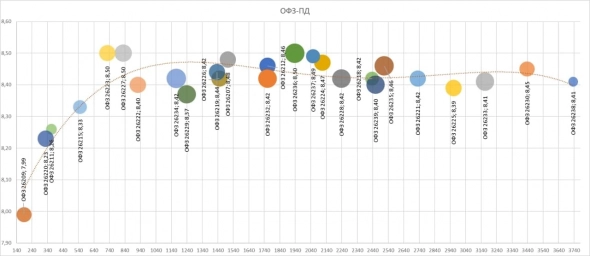

К подъему ключевой ставки готовы. Кривая доходностей ОФЗ укладывается в диапазон 9,7-9,3%, облигации регионов – в 9,5-10,3%, а ликвидные бумаги первого корпоративного эшелона в среднем дают 10-11%.

( Читать дальше )

Динамика доходности денежного рынка (рублевое РЕПО с ЦК) и некоторых ВДО

- 08 февраля 2022, 08:09

- |

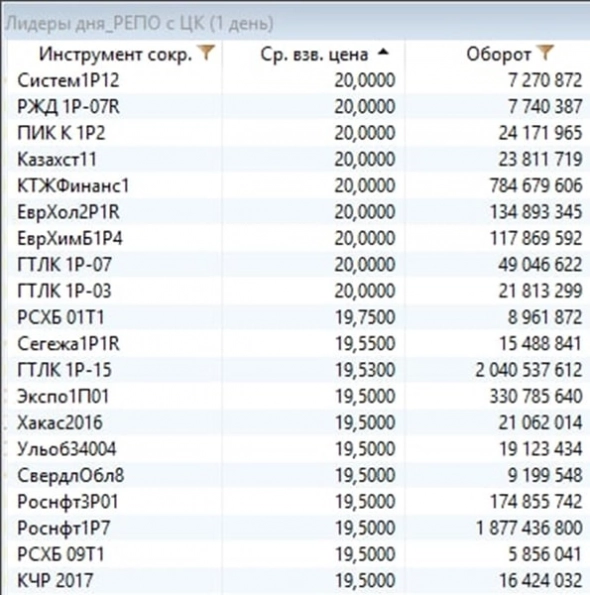

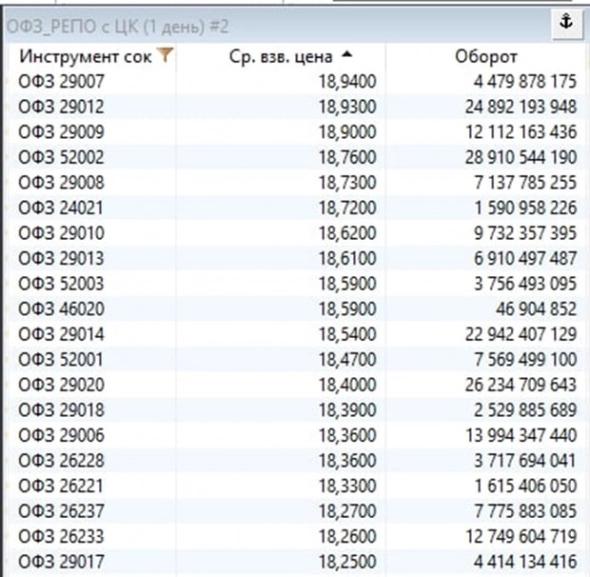

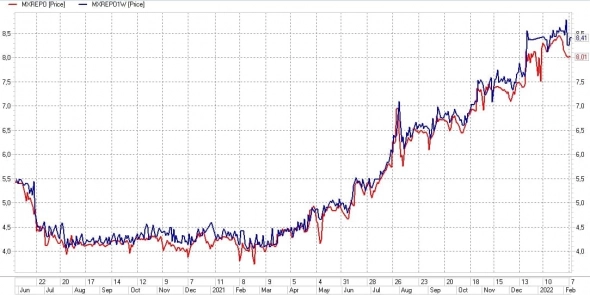

Привожу доходности диаметрально противоположных по риску и ликвидности сегментов денежно-долгового рынка. Первый – ставки денежного рынка на примере доступного розничному инвестору инструмента РЕПО с центральным контрагентом, РЕПО можно считать безрисковым инструментом (риск не выше странового), ликвидность – однодневная. Второй – высокодоходные облигации, самая рискованная часть долгового рынка, к тому же низколиквидная.

Индексы сделок 1-дневного и недельного РЕПО (красная и синяя линия соответственно) отражают ставку размещения свободных денег на МосБирже овернайт и на неделю. Они стабилизировались, давая понять, что денежный баланс не испытывает проблем со спросом и предложением. Однако впереди заседание Банка России по ключевой ставке, и на следующей неделе ставки денежного рынка, видимо поднимутся к 9-9,5% годовых. А это прямая конкуренция ОФЗ (доходности коротких бумаг – 9,5-9,7%). И весомый аргумент против снижения их доходностей и роста котировок госбумаг в будущем.

( Читать дальше )

PRObondsмонитор. ВДО рухнули

- 26 января 2022, 08:14

- |

Сегмент высокодоходных облигаций после долгого давления всё же жестко упал. Причины две – техдефолт непубличного выпуска облигаций OR Group 20 января и запаздывающая динамика сегмента в сравнении с более ликвидными финансовыми рынками и инструментами. Индекс полной доходности высокодоходных облигаций Cbonds-CBI RU High Yield опустился до доходности 1,7% годовых (за последние 365 дней).

( Читать дальше )

PRObondsмонитор. Высокодоходный сегмент облигаций исчерпал потенциал к росту и копит - к снижению

- 11 января 2022, 07:31

- |

PRObondsмонитор. ОФЗ теряют привлекательность

- 10 января 2022, 07:34

- |

Кривая доходности ОФЗ продолжает расправляться. Длинные выпуски сокращают дисконт по доходности по отношению к коротким. Правда за счет снижения доходности последних. Рынок, судя по кривой, по-прежнему, закладывает в качестве базового сценария победу правительства над инфляцией и снижение ключевой ставки в обозримой перспективе. Т.е. полагается на слабо предсказуемые события. Если же говорить о сегодняшнем дне, то после роста рублевой ключевой ставки с 7,5% до 8,5% 17 декабря и в силу снижения доходностей 1-5-летних выпусков ОФЗ потеряли привлекательность, которую имели месяц назад.

( Читать дальше )

PRObondsмонитор. ОФЗ, субфеды, первый корпоративный эшелон, ВДО. Отскок и волатильность

- 24 декабря 2021, 08:15

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал