Блог компании Иволга Капитал | PRObondsмонитор. ВДО рухнули

- 26 января 2022, 08:14

- |

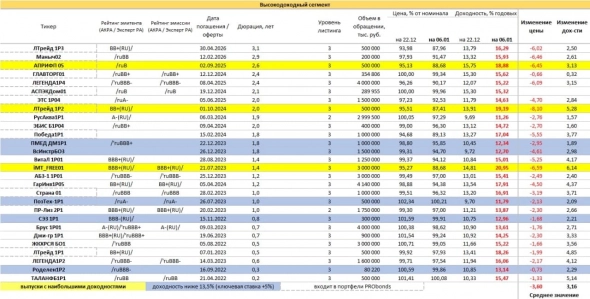

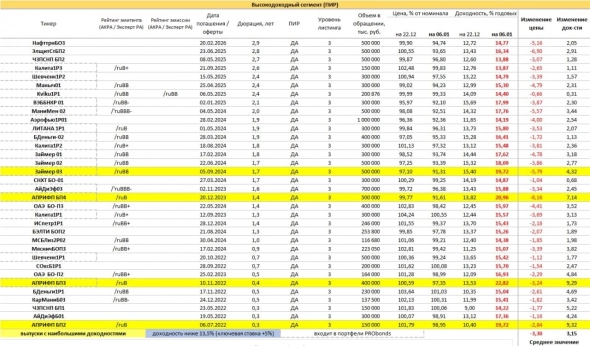

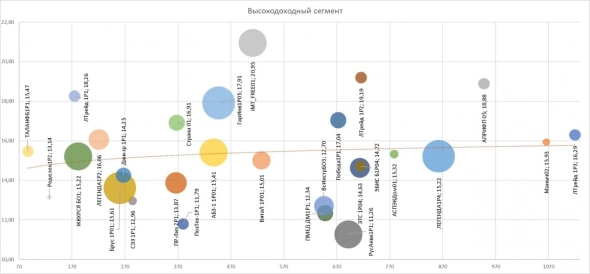

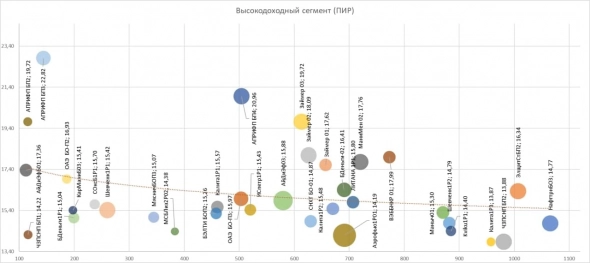

Сегмент высокодоходных облигаций после долгого давления всё же жестко упал. Причины две – техдефолт непубличного выпуска облигаций OR Group 20 января и запаздывающая динамика сегмента в сравнении с более ликвидными финансовыми рынками и инструментами. Индекс полной доходности высокодоходных облигаций Cbonds-CBI RU High Yield опустился до доходности 1,7% годовых (за последние 365 дней).

Доходности ВДО переставились вверх с учетом дефолтных рисков, и это надолго. Однако отечественный фондовый рынок, включая рынок облигаций, предположительно, дошел до нового вполне твердого дна. Потому дальнейшего падения высокодоходных бумаг не ждал бы.

Что касается OR Group, то с нерыночным выпуском БО-07 (держатель ПСБ, непогашенный остаток тела – около 585 млн.р.) произошла проблема, которую я считал маловероятной. Эмитент не смог договориться со своим крупным кредитором по части долга (совокупная сумма задолженности OR в ПСБ должна быть в пределах 2,5 млрд.р.). Отражение того, что банки становятся несговорчивыми, учитывая состояние долгового рынка. В данном случае, принципиально несговорчивыми. Спустя неделю погашения выпуска так и не произошло. И шансы на полноценный дефолт по БО-07, как мне видится, стремятся к 100%. А сам дефолт, предположительно, отправит розничные выпуски OR Group в лист Д. Где уже обращаются бумаги «Каскада» и «Дяди Дёнера». Дальнейшее менее предсказуемо. Но каждая новая проблемная точка, а это амортизация БО-01 24 марта на 370 млн.р., возможная оферта этого же выпуска из-за кросс-дефолта примерно 17 марта, предполагаемые оферты БО-01 и БО-02 в апреле или мае из-за нарушения ковенант по долговой нагрузке в годовой отчетности, лишь добавляет риска.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

P.S. к сожалению на рынке ВДО нет облигаций обеспеченных залогом. А облигации без обеспечения это не лучше чем дать в займы под «Э, слюшай, да я чэстно всё отдам!!! Ти что, нэ вэришь???!!»

Мне попадались облиги какого-то банка, обеспеченные щалогом активов. Но это не то, активы банков это чудо изобразительного искусства, что АСВ регулярно констатирует.

Имхо конечно.

Вопрос без сарказма, если у вас на данный момент есть примеры длительностью 1.5-3.5 года и ytm ~10-11% назовите ради интереса. Я вот не заметил.

Речь о неквал инструментах.

А это втб.

www.vtb.ru/o-banke/press-centr/novosti-i-press-relizy/2021/06/2021-06-10-vtb-vpervye-predlagaet-investoram-obligatsii-obespechennye-portfelem-potrebkreditov/#!

Я на это и обращаю внимание, что хотя обеспеченные облигации более надежны и намного, но эмитенты не стремятся их предлагать. Норникель, сбер не заморачиваются залогом ибо их надежность известна, соответственно что обеспеченные они предоставят что не предоставят, это на спорс на их облиги и доходность слабо повлияет.

См. комментарий OR Group к посту: smart-lab.ru/blog/759584.php#comment13579599

— денег нет, но вы…

Разрешите вопрос не по теме топика.

Насколько логичным и здравым на текущий момент является формирование именно облигационного портфеля (офз+крупные корпораты, до 3.5 лет), пока на «панике» и нервах доходности к погашению выше 10%? (как менее волатильного относительно акций)

С целью постепенной перекладки в акции по мере устаканивания ситуации, а так же возможном начале снижения ставки?

Благодарю за мнение!

Но очень хочется надеяться, что высокая инфляция через год-два рассосётся.

А то с одной стороны зарплаты перестанут покрывать текущий уровень жизни, с другой — если их задирать — это же и дальше будет раскручивать спираль инфляции, обеспечивая спрос.

Как-то радужности не густо.