SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

NYSE

NYSE - в этом разделе трейдеры пишут о торговле на американском рынке акций и на нью-йорской фондовой бирже в частности. Здесь, трейдеры американского рынка пишут о своих сделках, выкладывают акции для торговли на сегодняшний день, пишут о новостях по американским компаниям, а также дают технический анализ американского рынка. Чтобы ваши записи по американскому рынку попадали в этот раздел, ставьте тег NYSE своим записям.

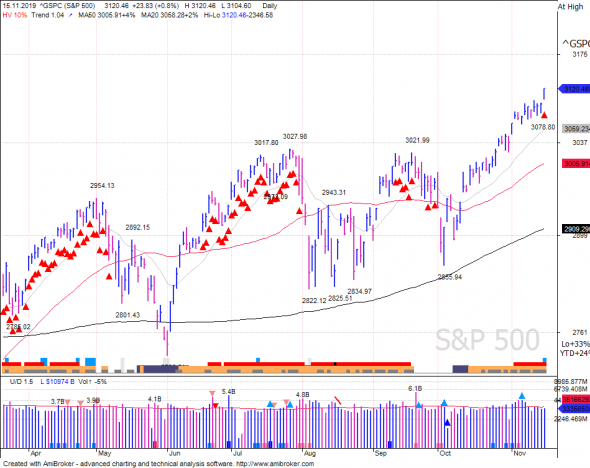

S&P 500 под капотом - секторы США в картинках 22.11.19

- 25 ноября 2019, 17:35

- |

- uptrend 15

- downtrend 1

- sideways 17

- если будет слом и закрепление ниже 20МА, то коррекция скорее всего будет

- пока индекс торгуется выше 20МА в районе максимума коррекции не будет, но в лонг заходить крайне селективно (подробнее в соседнем посте из серии «Тренировка трейдера»)

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

( Читать дальше )

- комментировать

- 285

- Комментарии ( 0 )

ММВБ против NYSE с позиции swing трейдинга

- 25 ноября 2019, 17:29

- |

Прошел ряд статей, на предмет сравнения американской и российской площадок. Пишут в основном с точки зрения интрадея. Я напишу немного с другой стороны. Со стороны позиционной торговли с переносом позиции через ночь.

Для меня swing трейдинг — это внутридневная торговля с возможностью перенести позицию через ночь. Позиции могу держаться от нескольких минут (быстро получил стоп и вышел) до нескольких дней (высидел трендовую волну). Цель — взять волну на часовом графике.

NYSE

Плюсы:

Минусы:

( Читать дальше )

Для меня swing трейдинг — это внутридневная торговля с возможностью перенести позицию через ночь. Позиции могу держаться от нескольких минут (быстро получил стоп и вышел) до нескольких дней (высидел трендовую волну). Цель — взять волну на часовом графике.

NYSE

Плюсы:

- Низкие комиссионные. Дешевле отдавать фиксированную сумму за лот чем платить % от оборота. Если торговать дорогие бумаги от 100$ то выгода становиться очень очевидной.

- Большой выбор инструментов. Есть из чего выбрать.

- Ликвидность большая. Потенциально можно осваивать огромные суммы при торговле.

Минусы:

- Плата за платформу, котировки, графики. Торгуешь/ не торгуешь, а заплатить должен.

- Большой выбор инструментов. Это же и минус, потому как все одновременно не поторгуешь. Надо выбирать. Это расфокусировка.

- Надо платить и рассчитывать налоги самому.

- Огромные гэпы между сессиями. Можно просто посмотреть на фишки типа AAPL и увидеть, как на ровном месте получаются существенные ценовые разрывы между торговыми сессиями. А ведь это даже не отчетные дни!!!

- Низкие плечи максимум 1 к 2. Очень редко, где можно найти другие условия.

- Если депозит меньше 25К, то вступают в силу ограничения при внутридневной торговле. В swinge, например, стопы могут быть внутридневными, короткими. Нужно иметь возможность быстро закрыть убыточную позицию.

- Торговать надо обязательно в вечернее время (если речь идет о европейской части РФ). Мне лично вечером хочется время с семьей проводить, спортом заниматься. Утро и день — самое продуктивное время для работы.

( Читать дальше )

5 крупнейших компаний США, акции которых выросли на 100% за 2019 год

- 25 ноября 2019, 17:07

- |

В первой серии подборок интересных компаний было 5 крупнейших американских компаний, который платят дивидендами выше 5% годовых в долларах. Если не читали — рекомендую. А здесь продолжим по стандартной схеме.

Как найти компании, которые сильнее всего выросли?

Аналогично, из версии для смарт-лаба, я убираю описание процесса поиска и сразу перехожу к результатам. Если вам интересно прочитать о том, как именно я искал данные компании и какими инструментами пользовался, вы можете прочитать об этом в исходной статье.

5 место - Seattle Genetic (+108% за 1 год)

Seattle Genetic - это крупная биотехнологическая компания, которая занимается исследованиями в области медицины, а именно пытается найти средство лечения рака. Не буду вдаваться с суть деятельности компании, так как без конкретных профильных знаний, здесь очень легко напутать.

( Читать дальше )

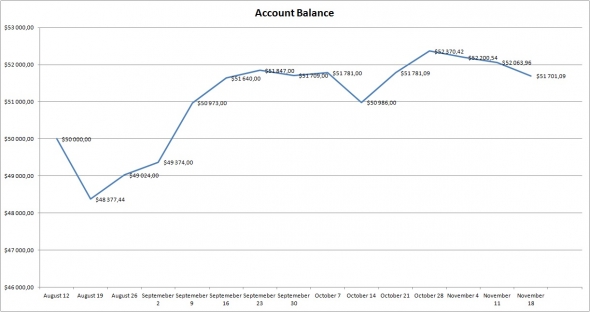

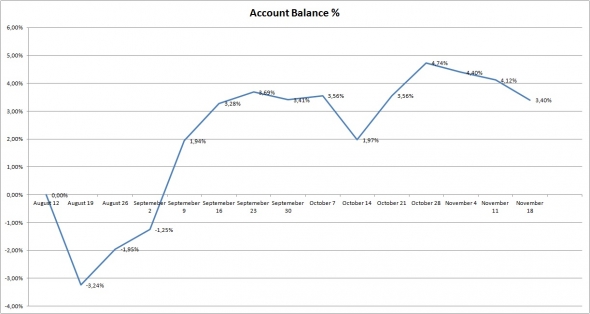

Mikhaylevskiy Group. Week 47

- 25 ноября 2019, 10:06

- |

Добрый день, дорогие друзья.

Во-первых хочу пожелать исключительно всем, как минимум удачной недели, как максимум: чтобы подведение годовых итогов Вас порадовало.

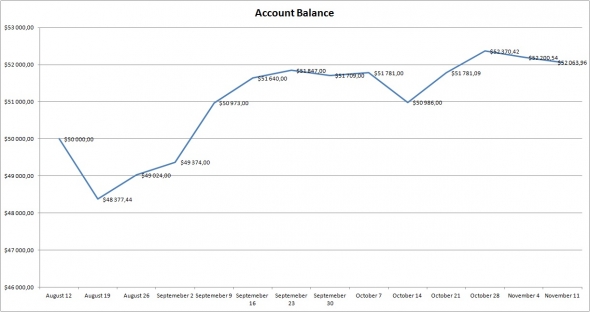

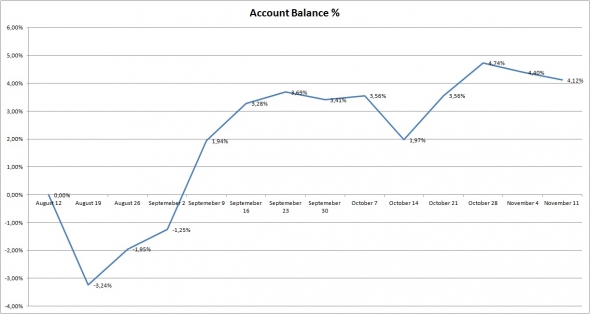

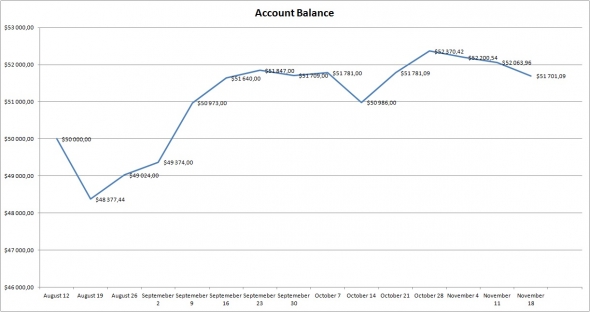

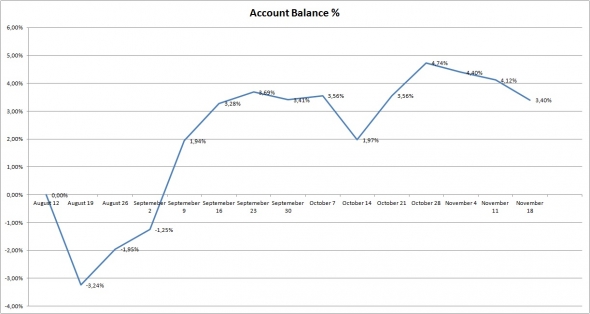

Далее, как обычно: текущее изменение баланса и текущие открытые позиции на американском рынке.

Никак не подберу формат написания поста здесь. Так, чтобы мне нравилось.

Текущим инвесторам и потенциальным я делаю рассылку на почту в формате PDF, что значительно удобней для всех. Также в рассылки с недавнего времени публикуются текущие открытые позиции на Российском рынке.

Если интересно, скиньте сообщение на почту mikhaylevskiygroup@gmail.com с темой open position и я включу вашу почту в рассылку.

( Читать дальше )

Во-первых хочу пожелать исключительно всем, как минимум удачной недели, как максимум: чтобы подведение годовых итогов Вас порадовало.

Далее, как обычно: текущее изменение баланса и текущие открытые позиции на американском рынке.

Никак не подберу формат написания поста здесь. Так, чтобы мне нравилось.

Текущим инвесторам и потенциальным я делаю рассылку на почту в формате PDF, что значительно удобней для всех. Также в рассылки с недавнего времени публикуются текущие открытые позиции на Российском рынке.

Если интересно, скиньте сообщение на почту mikhaylevskiygroup@gmail.com с темой open position и я включу вашу почту в рассылку.

( Читать дальше )

ММВБ vs NYSE

- 23 ноября 2019, 13:13

- |

Появилось немного времени и возникло желание сравнить торговлю на NYSE и ММВБ. Торгую на NYSE я с 2011 года, для меня это уютная и знакомая биржа. На ММВБ я пытаюсь зайти уже второй раз (до этого была попытка в 2016). Поэтому мой взгляд будет несколько своеобразен и заточен под интрадей трейдинг.

Начну пожалуй с критики:

1. На ММВБ полный бардак с ценами и лотностью. Очень неудобно, как с точки зрения ручной торговли, так с точки зрения алгоритмов. Для сравнения на NYSE - лот 100 акций. Цена акций при IPO чаще всего в диапазоне $15-45. Одного взгляда на цену достаточно чтобы понять, что за тикер перед тобой.

2. Низкие плечи даже на ликвидных бумагах. С шортами все грустно, если это не топ 10 акций. На NYSE шорт можно найти почти на все, кроме pump стоков и совсем уж жесткого неликвида.

3. Высокие комиссии. Я уже писал об этом несколько лет назад. Если перевести это к формату NYSE ($/100 shares), то при цене акции в $30 (что в общем-то ниже среднеего по рынку) комиссия согласно тарифу открывашки (где-то из середины таблицы) будет $0.75. Это очень много, на NYSE в среднем комиссия будет в 2+ раза ниже.

( Читать дальше )

Начну пожалуй с критики:

1. На ММВБ полный бардак с ценами и лотностью. Очень неудобно, как с точки зрения ручной торговли, так с точки зрения алгоритмов. Для сравнения на NYSE - лот 100 акций. Цена акций при IPO чаще всего в диапазоне $15-45. Одного взгляда на цену достаточно чтобы понять, что за тикер перед тобой.

2. Низкие плечи даже на ликвидных бумагах. С шортами все грустно, если это не топ 10 акций. На NYSE шорт можно найти почти на все, кроме pump стоков и совсем уж жесткого неликвида.

3. Высокие комиссии. Я уже писал об этом несколько лет назад. Если перевести это к формату NYSE ($/100 shares), то при цене акции в $30 (что в общем-то ниже среднеего по рынку) комиссия согласно тарифу открывашки (где-то из середины таблицы) будет $0.75. Это очень много, на NYSE в среднем комиссия будет в 2+ раза ниже.

( Читать дальше )

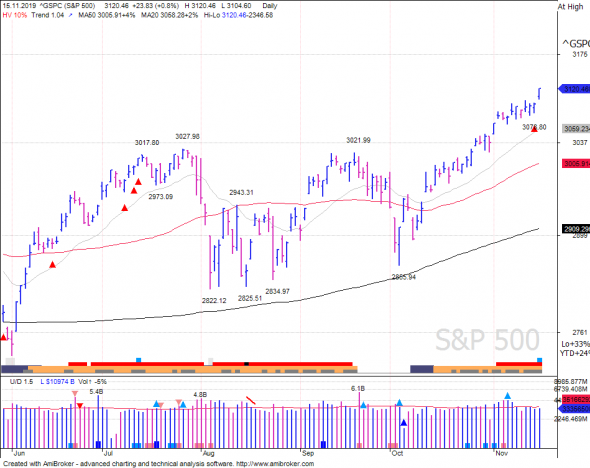

S&P 500 под капотом - секторы США в картинках 15.11.19

- 18 ноября 2019, 10:07

- |

- uptrend 15

- downtrend 1

- sideways 17

Macro run-to-quality в пятницу — рынок перешёл в фазу 3а. Проверим гипотезу

( Читать дальше )

Есть ли жизнь вне квартальной отчетности?

- 13 ноября 2019, 17:06

- |

На американском рынке?

Собственно, подавляющее большинство вариантов, находятся либо в интересных новичках рынка (которые прут в гору либо на старте IPO, либо через пару-тройку месяцев), либо на квартальной отчетности. А в остальное время найти ничего не получается.

Неужели 4 нормальные сделки в год — это предел?

Всякая подпитка рынка деньгами, вроде новогодних ралли или разворота индекса после крупного падения, которое случается раз в пятилетку, не интересно.

Собственно, подавляющее большинство вариантов, находятся либо в интересных новичках рынка (которые прут в гору либо на старте IPO, либо через пару-тройку месяцев), либо на квартальной отчетности. А в остальное время найти ничего не получается.

Неужели 4 нормальные сделки в год — это предел?

Всякая подпитка рынка деньгами, вроде новогодних ралли или разворота индекса после крупного падения, которое случается раз в пятилетку, не интересно.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал