SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Margin Debt

Расчёт цены MARGIN CALL

- 22 апреля 2023, 22:29

- |

Всем привет!

Ввиду того, что недавно стал торговать фьючерсами почти на весь депозит передо мной встал вопрос расчета цены, при которой я могу встретиться с нашим нелюбимым знакомым — дядей Колей.

Для профи, скорее всего, данная информация будет банальной… хотя за всё время чтения форума я ничего подобного не видел; другим — возможно будет полезным.

Давайте начнем с простого — с определений. Чтобы понять дальнейший текст нужно разбираться в следующих понятиях: начальная маржа, минимальная маржа, гарантийное обеспечение (ГО). Не буду засорять этот пост отдельными объяснением этих терминов, всё элементарно гуглится.

Насколько я знаю, все брокеры в реальном времени отображают информацию об уровнях начальной и минимальной маржи для своих клиентов. Но в данном случае нам нужны не абсолютные уровни, а ЦЕНА ИНСТРУМЕНТА при котором наступит margin call.

Итак, формула для расчета цены при которой наступит margin call в первичном виде выглядит следующим образом:

Цена margin call = цена инструмента при сделке * [(1 — Начальная маржа) / (1 — Минимальная маржа)]

( Читать дальше )

Ввиду того, что недавно стал торговать фьючерсами почти на весь депозит передо мной встал вопрос расчета цены, при которой я могу встретиться с нашим нелюбимым знакомым — дядей Колей.

Для профи, скорее всего, данная информация будет банальной… хотя за всё время чтения форума я ничего подобного не видел; другим — возможно будет полезным.

Давайте начнем с простого — с определений. Чтобы понять дальнейший текст нужно разбираться в следующих понятиях: начальная маржа, минимальная маржа, гарантийное обеспечение (ГО). Не буду засорять этот пост отдельными объяснением этих терминов, всё элементарно гуглится.

Насколько я знаю, все брокеры в реальном времени отображают информацию об уровнях начальной и минимальной маржи для своих клиентов. Но в данном случае нам нужны не абсолютные уровни, а ЦЕНА ИНСТРУМЕНТА при котором наступит margin call.

Итак, формула для расчета цены при которой наступит margin call в первичном виде выглядит следующим образом:

Цена margin call = цена инструмента при сделке * [(1 — Начальная маржа) / (1 — Минимальная маржа)]

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 24 )

Признавайтесь! Получали ли маржин-колл на этой неделе? (опрос)

- 20 января 2022, 04:23

- |

Признавайтесь! Получали ли маржин-колл на этой неделе? (опрос)

Коля Маржинов ломился ко мне во вторник 18.01 вечером и в среду 19.01 утром.

Оба раза перекинул деньги (займ под залог ликвидных ценных бумаг) с основного рынка на срочный.

Проблема ушла.

А у вас как было?

Инвесторы на NYSE начали сокрашать плечи

- 25 августа 2021, 16:38

- |

Люди беспокоились о росте маржинального долга как минимум последние 6 лет. Не было никаких эмпирических причин для беспокойства до, может быть, этой весны, когда годовые изменения резко выросли. И это беспокойство в любом случае было необоснованным, поскольку S&P 500 находится на рекордно высоком уровне.

Любопытно, что даже когда S&P переместился к новому максимуму за новым максимумом, инвесторы сократили сумму, которую они заимствовали под свои запасы акций. Последние данные, объединяющие данные о клиентах за июль, показывают, что маржинальный долг упал с рекордного уровня.

Маржинальный долг в большей или меньшей степени растет вместе с курсами акций.

( Читать дальше )

Для любителей шортить S&P и всячески армегедонить

- 28 апреля 2015, 21:03

- |

Вот графики для любителей негативных прогнозов по рынкам, в частности по американскому.

Маржинальные позиции на новых максимумах.

( Читать дальше )

Маржинальные позиции на новых максимумах.

( Читать дальше )

Страх роста или падения. Part I

- 17 июня 2014, 18:10

- |

Вступительное слово

Я долго не мог собраться с мыслями, чтоб все структурировать во что-то одно читаемое, но все же попытаюсь высказать некоторые соображения и опасения в отношении высоких котировок фондовых индексов. Бычий рынок на американском рынке продолжается уже 6-ть лет и у многих инвесторов все больше и больше возникает вопросов относительно его сегодняшней силы и то, что этот рынок представлял и на чем рос все это время. Если все это попытаться свести в едино, то все строится на том, как Вы оцениваете перспективу макро составляющих, и в какой фазе роста рынок сегодня находится? На эти вопросы каждый ищет ответ по-своему. Но вот что получается сейчас у меня. Начну сегодня с того, что больше всего меня беспокоит:

1. Margin Debt

Лэнс Робертс ежемесячно анализирует Margin Debt исходя из свободных денежных средств на счетах и по кредитному сальдо на маржиналных счетах. В феврале месяце инвесторы имели исторический отрицательный баланс -177 млрд. и margin debt достиг своего пика $465.72 млрд. долларов. С тех пор данные показатели улучшаются, но фондовые рынки продолжают свой рост и до сих пор находятся недалеко от достигнутых максимумов.

( Читать дальше )

Я долго не мог собраться с мыслями, чтоб все структурировать во что-то одно читаемое, но все же попытаюсь высказать некоторые соображения и опасения в отношении высоких котировок фондовых индексов. Бычий рынок на американском рынке продолжается уже 6-ть лет и у многих инвесторов все больше и больше возникает вопросов относительно его сегодняшней силы и то, что этот рынок представлял и на чем рос все это время. Если все это попытаться свести в едино, то все строится на том, как Вы оцениваете перспективу макро составляющих, и в какой фазе роста рынок сегодня находится? На эти вопросы каждый ищет ответ по-своему. Но вот что получается сейчас у меня. Начну сегодня с того, что больше всего меня беспокоит:

1. Margin Debt

Лэнс Робертс ежемесячно анализирует Margin Debt исходя из свободных денежных средств на счетах и по кредитному сальдо на маржиналных счетах. В феврале месяце инвесторы имели исторический отрицательный баланс -177 млрд. и margin debt достиг своего пика $465.72 млрд. долларов. С тех пор данные показатели улучшаются, но фондовые рынки продолжают свой рост и до сих пор находятся недалеко от достигнутых максимумов.

( Читать дальше )

Грядёт Большой Песец

- 25 декабря 2013, 17:42

- |

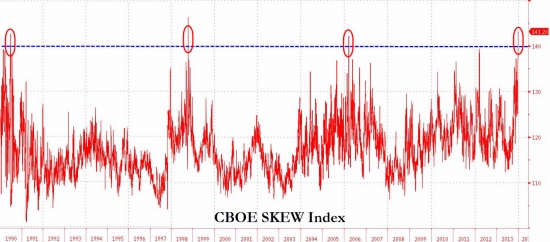

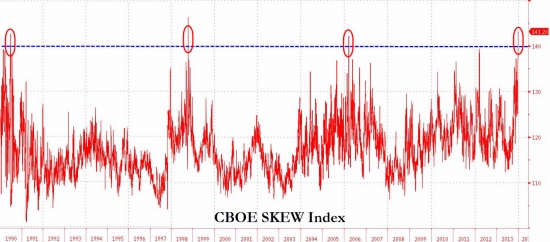

Skew index — предвестник чёрного лебедя

SKEW index демонстрирует разницу между опционами около денег и вне денег

Только три раза в истории Skew index достигал текущих значений:

( Читать дальше )

SKEW index демонстрирует разницу между опционами около денег и вне денег

Только три раза в истории Skew index достигал текущих значений:

( Читать дальше )

Маржинальное безумие

- 27 мая 2013, 14:59

- |

Почему то перед написанием этой статьи вспомнился такой отрывок, из фильма «Уолл-Стрит 2 деньги не спят»- Управляющие хедж-фондов зарабатываю 50-100 млн. баксов в год. И тут мистер банкир смотрит по сторонам и говорит «что-то мне скучновато» и увеличивает ставки по своим позициям в 40-50 раз, использую Ваши деньги, не свои Ваши, потому что у него есть такая возможность.

Почему то перед написанием этой статьи вспомнился такой отрывок, из фильма «Уолл-Стрит 2 деньги не спят»- Управляющие хедж-фондов зарабатываю 50-100 млн. баксов в год. И тут мистер банкир смотрит по сторонам и говорит «что-то мне скучновато» и увеличивает ставки по своим позициям в 40-50 раз, использую Ваши деньги, не свои Ваши, потому что у него есть такая возможность.Нью-Йоркская фондовая биржа ежемесячно публикует данные по маржинальным долгам(margin debt) на сайте NYXdata, где можно также найти исторические данные, начиная с 1959 году. Рассмотрим цифры и попытаемся найти взаимосвязи между маржинальными позициями на рынке, и движением индекса S & P 500

На первом рисунке показаны два графика в реальном выражении — с поправкой на инфляцию, на сегодняшний курс доллара, с использованием данных об индексе потребительских цен в качестве дефлятора. Индекса S & P 500 формировал новый бычий тренд, который начался в 1982 году и приближался к началу Технологического финансового пузыря, который сформировал настроения инвесторов во второй половине десятилетия. Поразительная всплеск левириджа в конце 1999 года достиг своего пика в марте 2000 года в том же месяце что и S & P 500 достиг своего реального небывало высокого уровня. После пузыря «доткомов» маржинальные позиции инвесторов резко упали, и тесная корреляция между этими двумя кривыми возобновилась, после чего более умеренный рост индекса S & P 500 возобновился. Аналогичный всплеск начался в 2006 году, достигнув своего пика в июле 2007 года, за три месяца до пика рынка.

( Читать дальше )

Соображения по американскому рынку

- 03 февраля 2013, 16:16

- |

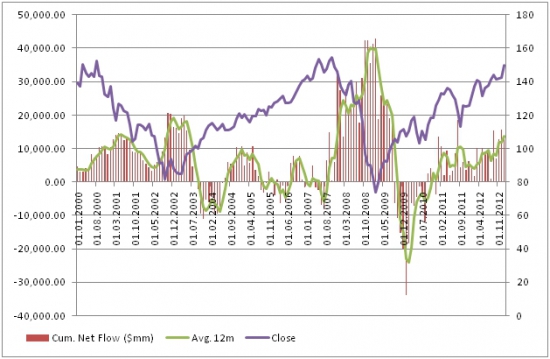

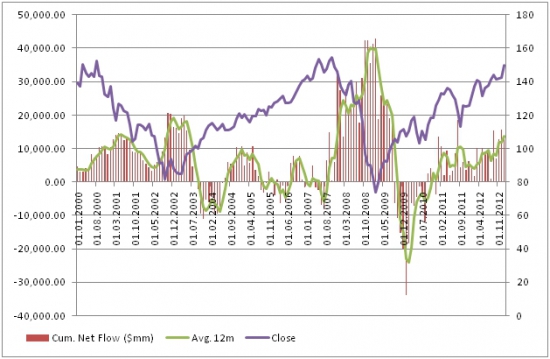

Решил некоторую лепту внести по американскому рынку в smart-lab. Сейчас много разговоров ведётся про обвал. Не думаю, что будет обвал, а скорее всего коррекция с новым заносом наверх. Во-первых, предпосылок для обвала, как в 2007-2008 годах нет, так как основная предпосылка – максимальное присутствие “планктона” на худших предпосылках экономики (второе присутствует). Для анализа выбрал ETF на S&P 500 — $SPY, как индикатор присутствия ретейла на рынке. Ниже график показывает приток/отток денег из данного ETF на конец месяца, а так же цену закрытия и 12 месячную скользящую по суммарному притоку ликвидности.

Если обратить внимание на пики снизу и сверху, то становится понятным об кого кроется крупняк – в 81% пики по притоку/оттоку приходятся на разворот. Но что интересно, что в 2012 году дали заработать всем и при чём не плохо. Почему дали заработать? Думаю, что ответ прост: если казино будет всё время выигрывать, то оно лишится всех своих игроков и кормильцев. Сейчас для коррекции самое время. Хотя полагаю, что февраль всё же могут ещё закрыть в плюсе. Смотрим, что творится с объёмами — они упали и значительно:

( Читать дальше )

Если обратить внимание на пики снизу и сверху, то становится понятным об кого кроется крупняк – в 81% пики по притоку/оттоку приходятся на разворот. Но что интересно, что в 2012 году дали заработать всем и при чём не плохо. Почему дали заработать? Думаю, что ответ прост: если казино будет всё время выигрывать, то оно лишится всех своих игроков и кормильцев. Сейчас для коррекции самое время. Хотя полагаю, что февраль всё же могут ещё закрыть в плюсе. Смотрим, что творится с объёмами — они упали и значительно:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал