SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Osypovich

Страх роста или падения. Part I

- 17 июня 2014, 18:10

- |

Вступительное слово

Я долго не мог собраться с мыслями, чтоб все структурировать во что-то одно читаемое, но все же попытаюсь высказать некоторые соображения и опасения в отношении высоких котировок фондовых индексов. Бычий рынок на американском рынке продолжается уже 6-ть лет и у многих инвесторов все больше и больше возникает вопросов относительно его сегодняшней силы и то, что этот рынок представлял и на чем рос все это время. Если все это попытаться свести в едино, то все строится на том, как Вы оцениваете перспективу макро составляющих, и в какой фазе роста рынок сегодня находится? На эти вопросы каждый ищет ответ по-своему. Но вот что получается сейчас у меня. Начну сегодня с того, что больше всего меня беспокоит:

1. Margin Debt

Лэнс Робертс ежемесячно анализирует Margin Debt исходя из свободных денежных средств на счетах и по кредитному сальдо на маржиналных счетах. В феврале месяце инвесторы имели исторический отрицательный баланс -177 млрд. и margin debt достиг своего пика $465.72 млрд. долларов. С тех пор данные показатели улучшаются, но фондовые рынки продолжают свой рост и до сих пор находятся недалеко от достигнутых максимумов.

Последний раз баланс был на положительной территории в 2011 году – сразу же после сворачивания QEII. Кто говорит, что история не может повториться? Это было бы вполне уместным, если макроэкономическая картина будет не достаточно сильной, чтоб удержать нынешние значения фондовых индексов.

2. Китай

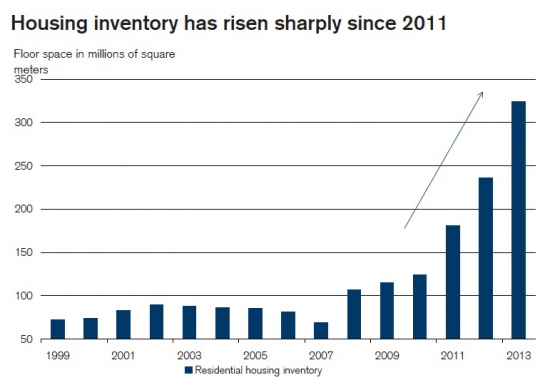

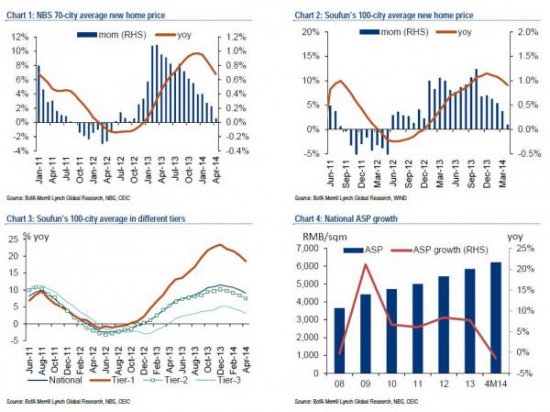

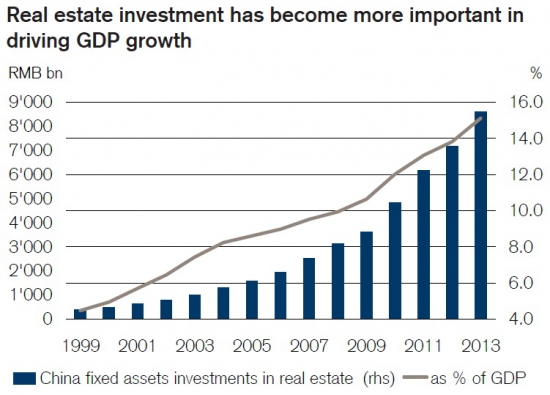

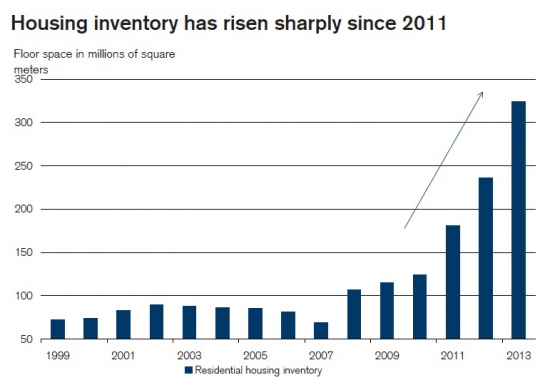

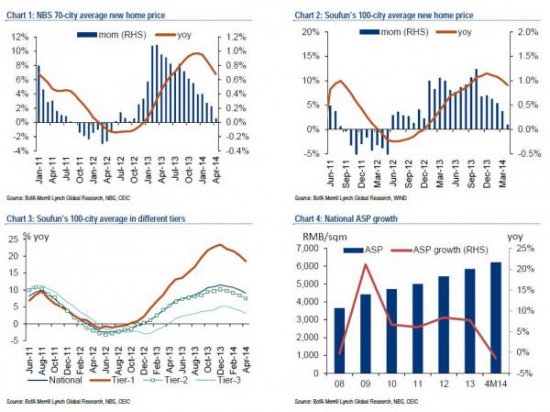

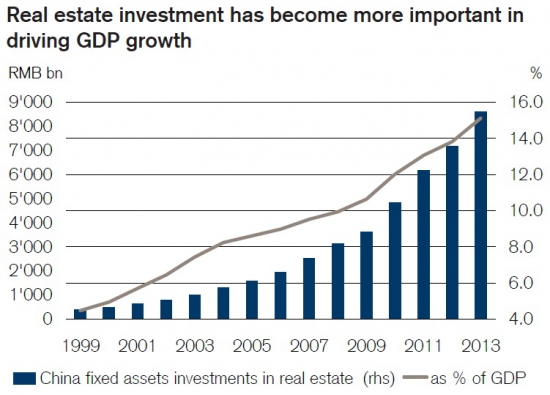

В начале прошлого месяца я нашел неплохой сборник статей по китайской экономике. Там достаточно много “сухих” цифр про ситуацию в энергетической отрасли и зависимость экономики от нее, анализ теневого банковского сектора, но самое интересное, что я отыскал – рынок недвижимости и его роль в экономике и ВВП.

Не смотря на то, что правительство КНР пошло в прошлом году по пути структурных реформ, чтоб поддержать экономику в перспективе, я не думаю, что им удастся безболезненно это сделать. Основной акцент сфокусирован на создании рабочих мест и структурным улучшениям в финансовой среде, а не на показатели роста ВВП. Скорее всего, что рост ВВП в перспективе 2015-2016 годов спустится к отметке 4-4.5% и на то есть свои причины.

Как Вы уже правильно поняли из графика выше, то на рынке недвижимости самый настоящий пузырь, который начинает сдуваться. Но и не это меня даже беспокоит, а именно влияние рынка недвижимости на рост экономики Китая.

Не нужно быть хорошим математиком, чтоб понять, что если цены на недвижимость продолжат падать, а застройки вернутся хотя бы к уровню 2010-2011 годам, то ВВП потеряет порядка 1.5-2% роста. Но как правило, другие сектора экономики не менее зависимы от этого рынка, что очень сильно повлияет на общий показатель роста. Это приведет к росту показателя дефолта по корпоративным долговым бумагам во всех секторах. Хотя многие и не считают, что ситуация критическая, я это мнение не совсем разделяю. СМИ всегда любят оттягивать процессы, но чем дальше в лес, тем больше дров.

3. Кредитный рынок

Я уже писал, что мы подходим к завершению безумного роста на кредитных рынках. Большинство финансовых инструментов уже не просто на безумных высотах по объему, но и на исторически высоких стоимостях.

Далее опишу, что меня “успокаивает” при всем том, что я описал выше. В феврале месяца этого года мы официально перешли в позднюю стадию цикла роста бычьего рынка. Чаще всего ее называют спекулятивной, когда фундаментальные показатели ухудшаются, а фондовые рынки пытаются рисовать новые максимумы. Очень похоже на то, что после/до (июль-август 2014 года) окончания QE infinity произойдет коррекция в 10-15%, но рынки все же попытаются вернуться к нынешним высотам.

Я долго не мог собраться с мыслями, чтоб все структурировать во что-то одно читаемое, но все же попытаюсь высказать некоторые соображения и опасения в отношении высоких котировок фондовых индексов. Бычий рынок на американском рынке продолжается уже 6-ть лет и у многих инвесторов все больше и больше возникает вопросов относительно его сегодняшней силы и то, что этот рынок представлял и на чем рос все это время. Если все это попытаться свести в едино, то все строится на том, как Вы оцениваете перспективу макро составляющих, и в какой фазе роста рынок сегодня находится? На эти вопросы каждый ищет ответ по-своему. Но вот что получается сейчас у меня. Начну сегодня с того, что больше всего меня беспокоит:

1. Margin Debt

Лэнс Робертс ежемесячно анализирует Margin Debt исходя из свободных денежных средств на счетах и по кредитному сальдо на маржиналных счетах. В феврале месяце инвесторы имели исторический отрицательный баланс -177 млрд. и margin debt достиг своего пика $465.72 млрд. долларов. С тех пор данные показатели улучшаются, но фондовые рынки продолжают свой рост и до сих пор находятся недалеко от достигнутых максимумов.

Последний раз баланс был на положительной территории в 2011 году – сразу же после сворачивания QEII. Кто говорит, что история не может повториться? Это было бы вполне уместным, если макроэкономическая картина будет не достаточно сильной, чтоб удержать нынешние значения фондовых индексов.

2. Китай

В начале прошлого месяца я нашел неплохой сборник статей по китайской экономике. Там достаточно много “сухих” цифр про ситуацию в энергетической отрасли и зависимость экономики от нее, анализ теневого банковского сектора, но самое интересное, что я отыскал – рынок недвижимости и его роль в экономике и ВВП.

Не смотря на то, что правительство КНР пошло в прошлом году по пути структурных реформ, чтоб поддержать экономику в перспективе, я не думаю, что им удастся безболезненно это сделать. Основной акцент сфокусирован на создании рабочих мест и структурным улучшениям в финансовой среде, а не на показатели роста ВВП. Скорее всего, что рост ВВП в перспективе 2015-2016 годов спустится к отметке 4-4.5% и на то есть свои причины.

Как Вы уже правильно поняли из графика выше, то на рынке недвижимости самый настоящий пузырь, который начинает сдуваться. Но и не это меня даже беспокоит, а именно влияние рынка недвижимости на рост экономики Китая.

Не нужно быть хорошим математиком, чтоб понять, что если цены на недвижимость продолжат падать, а застройки вернутся хотя бы к уровню 2010-2011 годам, то ВВП потеряет порядка 1.5-2% роста. Но как правило, другие сектора экономики не менее зависимы от этого рынка, что очень сильно повлияет на общий показатель роста. Это приведет к росту показателя дефолта по корпоративным долговым бумагам во всех секторах. Хотя многие и не считают, что ситуация критическая, я это мнение не совсем разделяю. СМИ всегда любят оттягивать процессы, но чем дальше в лес, тем больше дров.

3. Кредитный рынок

Я уже писал, что мы подходим к завершению безумного роста на кредитных рынках. Большинство финансовых инструментов уже не просто на безумных высотах по объему, но и на исторически высоких стоимостях.

Далее опишу, что меня “успокаивает” при всем том, что я описал выше. В феврале месяца этого года мы официально перешли в позднюю стадию цикла роста бычьего рынка. Чаще всего ее называют спекулятивной, когда фундаментальные показатели ухудшаются, а фондовые рынки пытаются рисовать новые максимумы. Очень похоже на то, что после/до (июль-август 2014 года) окончания QE infinity произойдет коррекция в 10-15%, но рынки все же попытаются вернуться к нынешним высотам.

55 |

Читайте на SMART-LAB:

Рынок облигаций: ЕвроТранс, переговоры в Стамбуле и другие события недели

Индекс гособлигаций RGBI уже около месяца удерживается под зоной долгосрочных сопротивлений, не приступая при этом к значимой коррекции....

11:29

УК «Спутник - Управлением капиталом» признана лидером в управлении средствами страховых компаний

Рейтинговое агентство «Эксперт» признало Управляющую компанию «Спутник — Управление капиталом» лидером в сегменте управления резервами и...

11:07

теги блога Osypovich

- Abbott Laboratories

- Alcoa

- balance sheet

- bitcoin

- BOJ

- bond

- BP Plc

- bubble

- budget

- cash

- CDS

- China

- Citi

- coal

- cov-lite loans

- CPI

- Credit Suisse

- debt

- Default

- draghi

- ecb

- EPS

- EUR USD

- EUR-USD

- EURUSD

- FOMC meeting

- forex

- FRN

- Gold

- Government Shutdown

- high yield bond bubble

- high-yield bond

- HYG

- inflation

- interest rate

- LTM

- LTRO

- margin debt

- Mario Draghi

- monetary policy

- MRO

- Oil

- omt

- portfolio managment

- qe

- QEIII

- robotization

- Russia

- S&P500

- Santander

- smp

- Spain

- spread

- SPY

- stock

- stock market bubble

- t-bill

- treasuries

- US

- VIX

- Wall Street

- Yield Curve

- Абэ

- азия

- Азия и еже с ними

- акции

- банки

- безработица

- бернанке

- будущее

- бюджет

- вопрос

- Все

- дефолты

- заметка

- золото

- идиотизм

- инвестиции в основной капитал

- индексы

- история

- Китай

- кривая доходности

- кризис

- мысли в воскресный день

- мысли вслух

- мысли делитанта

- мысли дилетанта

- ожидания

- отток капитала

- отчетности

- отчетность

- Пузыри на рынке

- российский рынок акций

- сделки

- Сирия

- Украина

- фондовый рынок

- фракталы

- ФРС

- этанол

спасибо!