Ipo

Вечерний обзор рынков 📈

- 07 ноября 2023, 19:03

- |

Курсы валют ЦБ на 8 ноября:

💵 USD — ↘️ 92,4151

💶 EUR — ↘️ 98,7863

💴 CNY — ↘️ 12,6656

▫️ Индекс Мосбиржи по итогам основной торговой сессии вторника прибавляет 0,35%, составив 3 246,34 пункта.

▫️ЦБ РФ опубликовал результаты мониторинга ставок по депозитам в десяти крупнейших кредитных организациях за III декаду октября. Средняя ставка составила 12,04%, при ставке 11,44% декадой ранее. Максимальными в октябре оказались ставки по вкладам на срок от 181 дня до 1 года, их средняя составила 11,93%. Подробнее в пресс-релизе на сайте Банка России

▫️ Вслед за внесением СПБ Биржи в SDN-лист, опубликованный на сайте управления по контролю за иностранными активами США, от площадки стали поступать драматичные новости. Сегодня появилась информация об уходе со своего поста гендиректора СПБ Биржи Романа Горюнова, его сменит первый заместитель — Евгений Сердюков (возглавлял биржу в 2012 – 2021 гг). Компания перейдёт к новой стратегии, в рамках неё СПБ Биржа сфокусируется на торгах инвестиционными инструментами с расчётами в рублях.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Рожей вышел: отечественный разработчик биометрической идентификации «Папилон» собрался на IPO?

- 07 ноября 2023, 12:37

- |

Успех осеннего IPO «Астры» плавно намекает на то, что IT-компании способны навести шороху на Мосбирже. Тем более в отсутствии прокачанных зарубежных конкурентов. О размещении акций задумываются и другие айти-игроки. Группа компаний «Папилон», занимающая биометрией и искусственным интеллектом для нужд государства, а также решениями для интеграторов и крупного бизнеса, судя по всему, озаботилась выходом на IPO. Во всяком случае поиск профессионалов, которые помогут компании с первичкой, уже начат.

Как ещё несколько лет назад рекомендовали светлые умы Смарт-лаба, самые сочные инсайды фондового рынка без смс и регистрации стоит искать на сайтах по трудоустройству. Именно здесь необычную вакансию директора по PR/IR для формирования положительного имиджа компании для инвесторов разместила компания «Тридиви», входящая в «Папилон». Ей требуется человек с релевантным опытом вывода компаний на первичное размещение акций, который сможет в том числе организовывать пресс-конференции, «в том числе стартовую с объявлением о планах выхода на IPO». Нужен сотрудник из Москвы, Челябинска или Миасса — в последнем как раз и находится главный офис «Системы Папилон». Видимо, поиск прошёл успешно. Уже к обеду понедельника вакансию перенесли в архив.

( Читать дальше )

Разработчик систем распознавания лиц Папилон планирует выйти на IPO - Ведомости

- 07 ноября 2023, 08:19

- |

Российская компания «Системы Папилон,» специализирующаяся на разработке систем биометрической идентификации, рассматривает возможность проведения IPO.

Это подтверждается вакансией для директора по PR и связям с инвесторами в «дочерней» компании 3DiVi. Планы на проведение IPO относятся ко всей группе компаний, включая «Тридиви», «ИТ Папилон,» и «Папилон.»

Внешний аналитический взгляд связывает успех IPO с растущим рынком технологий распознавания лиц, включая биоэквайринг, в России и в мире. Это представляет перспективы для роста и может привлечь интерес инвесторов, аналогично успешным технологическим IPO в России.

Источник: www.vedomosti.ru/technology/articles/2023/11/07/1004449-razrabotchik-sistem-raspoznavaniya-lits-papilon-planiruet-viiti-na-ipo

Евтротранс - это скам (оценочное суждение)

- 06 ноября 2023, 18:54

- |

Среди успешных IPO (Астра, Хендерсон, ЮГК, у которых на мой взгляд все будет ок) стоит отдельно выделить IPO компании Евтротранс

Поскольку подписчики спрашивают, делимся мнением по данному IPO

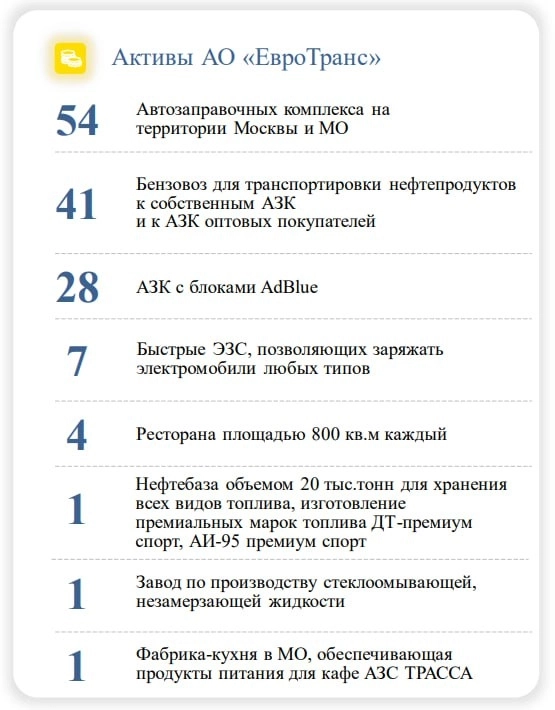

Бизнес компании в основном представляет собой 54 заправки

Компания хочет привлечь 26.5 млрд руб. по оценке 53 млрд руб. (53 млрд за 54 заправки!!)

В M&A нефтегаза заправки обычно оцениваются по мультипликатору от 30 до 80 млн руб. за комплекс, в лучшем случае — 100 млн руб.

Получается заправочную сеть можно было бы оценить в 2.5 — 5 млрд. руб.

Из этого нужно вычесть чистый долг компании (около 5 млрд руб.) — стоимости на уровне акционерного капитала практически не остается

Чистая прибыль компании также минимальная (1.7 млрд руб. в 2022, 1.4 млрд руб. за 1П 2023)

( Читать дальше )

10 самых ожидаемых IPO: Красное и Белое, Калужский ликёро-водочный завод, сеть бензоколонок, главный конкурент Группы Позитив и другие

- 04 ноября 2023, 07:32

- |

Кто тут у нас за любой кипиш кроме блокировки акций? Поскольку никто не любит, когда акции блокируются, всё больше и больше внимания инвесторов приковывают отечественные IPO. Да и компании хотят туда пойти, ведь в нынешних условиях это отличный способ привлечь капитал, ведь облигации и кредиты стали совсем уж дорогими.

Разговоров и слухов о новых размещениях намного больше, чем честности мажоритариев по отношению к миноритариям, поэтому каждую новую компанию на бирже стоит рассматривать внимательно. Я уже писал про IPO ВУШ, Генетико, CarMoney, Астру и Henderson, которые прошли долгий путь от слов к делу. Оказалось, что даже китайско-армянские костюмы востребованы неплохо, не говоря уже про самокатчиков и МФО.

В 2024 году ожидлается шквал новых акций. А вот дебютных облигаций всегда много, правда пока что их временно мало, но скоро будут, не пропустите.

Какие же IPO самые ожидаемые? По моему мнению, естественно. Влезть в головы других инвесторов я не могу.

( Читать дальше )

Вечерний обзор рынков 📈

- 03 ноября 2023, 19:00

- |

Курсы валют ЦБ на 4-6 ноября:

💵 USD — ↘️ 93,0351

💶 EUR — ↗️ 99,0111

💴 CNY — ↘️ 12,6911

▫️Индекс Мосбиржи по итогам основной торговой сессии пятницы прибавляет 0,36%, составив 3 208,63 пункта.

▫️ По состоянию на 1 ноября 2023 г. объем ФНБ составил 13 541 231,5 млн рублей или 9,0% ВВП, что эквивалентно $ 145 224,4 млн, сообщает Министерство финансов.

▫️ Минфин РФ в период с 8 ноября по 6 декабря планирует покупку иностранной валюты/золота в рамках бюджетного правила на сумму 621,1 млрд руб. (ежедневно – 29,6 млрд руб.), сообщается на сайте ведомства. При этом Минфин напоминает, что в целях снижения волатильности финансовых рынков Банком России приостановлена трансляция покупок иностранной валюты на внутренний валютный рынок с 10 августа 2023 года и до конца 2023 года.

▫️Индекс деловой активности в сфере услуг РФ (Services PMI) составил 53,6 пункта (ранее 55,4), сообщает Интерфакс со ссылкой на материалы исследования S&P Global.

▫️ СПБ Биржа (-12,5%); Компания выйдет из состава акционеров казахстанской биржи ITS (доля СПБ Биржи: 10% минус одна акция) в связи с санкциями США, сообщают СМИ, ссылаясь на представителей ITS.

( Читать дальше )

«Евротранс» начал сбор биржевых заявок на участие в IPO.

- 03 ноября 2023, 15:52

- |

«Евротранс» начал сбор биржевых заявок на участие в IPO.

Источник

ПАО «ЕвроТранс» – один из крупнейших независимых топливных операторов на рынке Московского региона с опытом работы более 26 лет.

Консолидированные финансовые результаты Компании по МСФО за 2022 год:

• Выручка выросла на 32,7% по сравнению с прошлым годом и составила 64,9 млрд рублей.

• Показатель EBITDA продемонстрировал двукратный рост год к году и составил 6,4 млрд рублей.

• Чистая прибыль по итогам 2022 года составила 1,7 млрд рублей.

• Чистый долг (без учета лизинговых обязательств) – 8 274 млн рублей; с учетом лизинговых обязательств – 28 889 млн рублей.

Консолидированные финансовые результаты Компании по МСФО за 6 месяцев 2023 года:

• Выручка выросла более чем в три раза по сравнению с аналогичным периодом прошлого года и составила 45,5 млрд рублей.

• Показатель EBITDA продемонстрировал двукратный рост год к году и составил 4,4 млрд рублей.

• Чистая прибыль составила 1,4 млрд рублей по сравнению с убытком в 0,3 млрд рублей за аналогичный период 2022 года.

( Читать дальше )

Южуралзолото уведомляет акционеров о возможности и порядке осуществления преимущественного права приобретения Акций

- 03 ноября 2023, 14:44

- |

Количество размещаемых Акций= 30 000 000 000

Цена размещения Акций (в том числе при осуществлении преимущественного права приобретения Акций) будет установлена Советом директоров Эмитента после окончания срока действия преимущественного права приобретения Акций и не позднее начала размещения Акций.

www.e-disclosure.ru/portal/event.aspx?EventId=atBkLGSlZEOOQf1xfgiQcQ-B-B&attempt=1

Ювелирная компания Sokolov сохраняет планы IPO в ближайшие 2-3 года — компания

- 03 ноября 2023, 14:27

- |

fomag.ru/news-streem/yuvelirnaya_kompaniya_sokolov_sokhranyaet_plany_ipo_v_blizhayshie_2_3_goda_kompaniya/

В ближайшее время ожидается коррекция в акциях Henderson - Промсвязьбанк

- 03 ноября 2023, 12:48

- |

2 ноября Henderson вышел на Мосбиржу. Основные параметры размещения:

- Цена предложения — 675 руб./акция

- Общий размер IPO — 3,8 млрд. руб.

- free-float — 13,9%

- 3,8 млн акций (10% от капитала компании) было передано в пользу группы сотрудников

- 4,4 млн акций допэмиссии было предложено инвесторам

- Рыночная капитализация на момент IPO — 27,3 млрд руб.

В первые минуты торгов акции компании выросли на 9% (до 735 руб.), однако затем начали снижение. По итогам торгов стоимость 1 акции достигла 670 руб. (-0,75% от цены размещения), капитализация компании — 27,06 млрд руб.

Оцениваем результаты размещения ритейлера как умеренные. Мы не видим особого потенциала для роста акций и ожидаем коррекцию в ближайшее время, в том числе за счет отсутствия интереса со стороны институциональных инвесторов и наших сдержанных прогнозов по развитию рынка мужской одежды и аксессуаров. Оцениваем компанию в 18-22 млрд руб. с учетом долга.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал