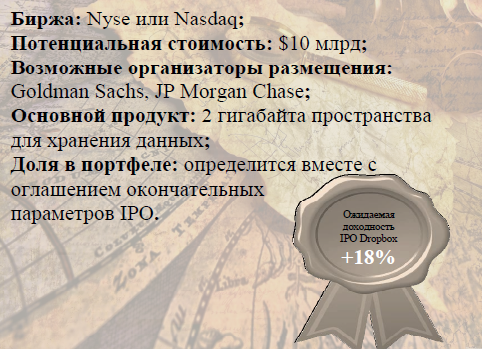

IPo

DropBox готовится к IPO

- 11 октября 2017, 11:32

- |

DropBox — компания, которая занимается разработкой облачного хранилища для файлов. Услугами сервиса пользуются более 500 млн человек. Общий объем привлеченных компанией инвестиции составляет $1,7 млрд в семи раундах от 26 инвесторов. В начале года основатель компании Дрю Хьюстон говорил, что годовая выручка Dropbox превысила $1 млрд.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Автомобильный перевозчик Globaltruck планирует IPO

- 10 октября 2017, 10:27

- |

«Предложение акций будет включать продажу дополнительного выпуска акций компании и продажу размещенных акций, принадлежащих GT Globaltruck Limited (продающий акционер). Не менее двух третей общего объема размещения составят акции дополнительного выпуска, поступления от продажи которых будут направлены на финансирование дальнейшего развития компании»

Компания планирует провести листинг акций на Московской бирже. После завершения размещения GT Globaltruck Limited останется контролирующим акционером компании.

Совместными глобальными координаторами и совместными букраннерами IPO являются BCS Global Markets и Citigroup Global Markets Limited.

( Читать дальше )

Успешные IPO (Америка)

- 09 октября 2017, 18:12

- |

Последние размещения, в которых принимал участие (как видно ниже, из списка, это технологичные компании и биотехи):

Zai Lab (цена размещения: 18$/ акция; цена последнего закрытия: 28.45$/акция; текущая доходность: 58.1%) 9/20/2017

Roku (цена размещения: 14$/ акция; цена последнего закрытия: 23.2$/акция; текущая доходность: 65.7%) 9/28/2017

Deciphera Pharmaceuticals (цена размещения: 17$/ акция; цена последнего закрытия: 22.91$/акция; текущая доходность: 34.8%) 9/28/2017

Rhythm Pharmaceuticals (цена размещения: 17$/ акция; цена последнего закрытия: 25.25$/акция; текущая доходность: 48.5%) 10/5/2017

Switch (цена размещения: 17$/ акция; цена последнего закрытия: 20.84$/акция; текущая доходность: 22.6%) 10/6/2017

Zai Lab — основанная в Шанхае китайская биотехнологическая компания, основанная бывшим старшим научным сотрудником Pfizer Самантой Ду, специализирующаяся на открытии или лицензировании, разработке и коммерциализации запатентованной терапии, которая затрагивает области больших неудовлетворенных медицинских потребностей на китайском рынке, в том числе в области онкологии, аутоиммунных и инфекционных заболеваний.

( Читать дальше )

CarGurus - прибыльное IPO с хорошим ростом

- 09 октября 2017, 10:50

- |

CarGurus

растущий и уже прибыльный бизнес…

11 октября на NASDAQ состоится IPO быстрорастущего и прибыльного онлайн-сервиса по

продаже автомобилей. CarGurus в ходе, которого компания намерена привлечь $131,6 млн.

Компания развивает очень эффективный сервис существенно облегчающий процесс покупки

или продажи автомобиля подбирая при этом самые эффективны цены на рынке благодаря

сотрудничеству с более чем 40 тысячами автодилеров в США и мощному алгоритмическому

«движку», основанному на большой накопленной базу сделок за прошлые годы.

Феноменальный рост: свыше 100% за 2016 год и выход в прибыльность. Компания растет

внушительными темпами благодаря переходу в «онлайн» значительной части торговой активности на рынке

продаж автомобилей – рынок розничной торговли автомобилями в США составляет $1,3 триллиона, где 85%

продаж приходится на автодилеров, значительная часть которых сейчас представлена на платформе CarGurus.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 09 октября 2017, 09:37

- |

«Газпром» подготовил альтернативный маршрут «Северного потока – 2»

«Газпром» продолжает успешно отбиваться от попыток европейских стран помешать строительству «Северного потока – 2». В частности, у компании уже готов резервный маршрут для трубопровода – на случай, если Дания заблокирует его прокладку в своих территориальных водах, сообщил в пятницу технический директор Nord Stream 2 AG Сергей Сердюков. «Тогда будет альтернатива, она уже проработана – маршрут увеличится не сильно. Он не сложнее». (Ведомости)

«Обувь России» назвала себе цену. В рамках IPO компания рассчитывает привлечь до 7,9 млрд руб.

( Читать дальше )

IPO - американских компаний

- 07 октября 2017, 19:52

- |

Не так давно передо мной встал вопрос, как можно диверсифицироваться на американском рынке.

После скрупулезного изучения всех финансовых инструментов (сейчас торгую исключительно Америку (акции) — внутри дня. Изучал опционы, но опыта нет, только хорошая теория), я стал пристально смотреть в сторону IPO (происходит от трех английских слов – Initial Public Offering, что в переводе на русский язык означает Первичное публичное предложение).

Это очень интересный инструмент если брать его не с рынка, а с возможным дисконтом. Хотя даже в рынке, некоторые компании великолепно отрабатывают уровни. Бывают очень четкие консолидации возле круглых чисел, можно заходить с хорошим соотношением риск/прибыль)

Для частного инвестора(трейдера) IPO – отличная возможность заработать. В первые дни IPO, цена на акции компании может резко изменяться. Были примеры, (COUP, NTNX), в первый день торгов почти 100% доходность, но позже конечно бумаги немного припали.

( Читать дальше )

ВТБ Капитал оценил En+ в $9,1-12 млрд в рамках IPO

- 05 октября 2017, 23:07

- |

Из обзора инвестбанка:

«Мы оцениваем En+, основываясь на двух подходах: прогноза EV/EBITDA (стоимость компании по отношению к показателю прибыли до вычета налогов, процентов и амортизации — прим. ТАСС) на 2018 год глобальных конкурентов и суммы частей компании (SoTP, то есть компании, которые входят в холдинг En+ — прим. ТАСС)»

«Мы также проводим отсылку к тому, какая могла быть оценка стоимости компании по FCF Yield (доходность свободного денежного потока — прим. ТАСС) и P/E (отношение рыночной стоимости акции к прибыли — прим. ТАСС) конкурентов, скорректированные на более высокое

( Читать дальше )

Обувь России - на следующей неделе может объявить ценовой диапазон IPO

- 05 октября 2017, 17:15

- |

«Организаторы надеются вскоре завершить премаркетинг и объявить ценовой диапазон. Я думаю, это будет на следующей неделе. В настоящее время организаторы финализируют проспект ценных бумаг»

В результате IPO Обувь России планирует привлечь более $100 миллионов. Компания планировала плюс-минус через две недели после объявления IPO открыть книгу заявок сроком на две недели.

Прайм

ЦБ планирует публично разместить акции "Открытия" и Бинбанка после санации

- 29 сентября 2017, 12:21

- |

Нам не нужен один единственный стратегический инвестор, мы хотим сделать эти банки публичными настолько, чтобы было публичное размещение и чтобы массовым инвесторам было это интересно.

Скорее всего, это будет публичное размещение акций (IPO), но это требует обсуждения, но наша сейчас рабочая версия такая

РИА Новости

En+ может выйти на IPO в первых числах октября 2017 г. - Рейтер

- 28 сентября 2017, 17:01

- |

Группа En+ Олега Дерипаски может начать IPO в конце следующей недели, сообщает Рейтер со ссылкой на три осведомленных источника.

По данным издания, ранее компания планировала объявить размещение 28 сентября. В En+ от комментариев отказались.

В июне Дерипаска сообщал, что компания намерена привлечь через IPO в Лондоне порядка $1,5 млрд долларов. Однако источники Reuters не исключали, что сейчас речь может идти об 1 млрд долларов.

Финанз- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал