IPo

Потенциал влияния IPO Saudi Aramco на индексы продолжает сокращаться - Sberbank CIB

- 11 декабря 2019, 13:11

- |

Индексный провайдер также добавил, что сегодня эти показатели могут быть изменены, и напомнил, что срок включения бумаги в индексы может быть перенесен на 5 января, если из-за волатильности котировок правила Саудовской фондовой биржи потребуют приостановки торгов. Также отметим, что MSCI делает исключение из собственных правил, устанавливая в данном случае коэффициент free float в долях процента.

Таким образом, потенциал влияния формально крупнейшего IPO в истории на индексы продолжает сокращаться. При доле акций в свободном обращении 0,5% можно ожидать притока в них около $140 млн пассивных денег, которые будут выведены из других активов развивающихся рынков ($6 млн — из России) инвесторами, ориентирующимися на индексы MSCI EM. При этом компания будет включена в индексы MSCI EM с весом 0,10-0,15%. Если бы (упрощенно говоря) все пассивные фонды, инвестирующие в развивающиеся рынки, следовали правилам и схеме распределения средств MSCI, приток инвестиций был бы в два с лишним раза больше.Sberbank CIB

По сообщениям Wall Street Journal и Bloomberg, саудовские официальные лица изучают, насколько иностранным инвесторам может быть интересен кросс-листинг компании в Азии, возможно, в Японии или Китае.

- комментировать

- Комментарии ( 1 )

Акции Saudi Aramco ждет волатильность - Фридом Финанс

- 10 декабря 2019, 19:46

- |

Опцион greenshoe, которым может воспользоваться андеррайтер IPO, в целом соответствует превышению лимита подписки (500 млн акций). Доразмещение позволит реализовать андеррайтерам дополнительный объем акций и стабилизировать цену. Такой механизм распространен в практике букбилдинга и одобрен в том числе SEC, комиссией по ценным бумагам и биржам США, в целях повышения эффективности и конкурентоспособности процесса сбора средств для IPO.

Старт обращения бумаг самой дорогой компании в мире (капитализация около $1,7 трлн) на бирже Tadawul запланирован на четверг 11 декабря. Воспользоваться данным опционом greenshoe возможно в течение 30 дней после IPO, если он в полном объеме будет реализован, общий объем средств привлеченных Saudi Aramco составит $29,4 млрд.

Начнут ли дорожать акции компании после старта их обращения – большой вопрос, но волатильность однозначно будет существенно выше, чем у аналогов в нефтегазовом секторе развитых стран.Миронюк Евгений

ИК «Фридом Финанс»

Анонс компании SPROUT SOCIAL (SPT).

- 09 декабря 2019, 18:06

- |

Инвест-идея: участие в IPO (SPT).

Ожидаемая дата размещения IPO: 13 декабря 2019 года.

О компании:

Sprout Social — это мощная централизованная платформа для раскрытия огромной коммерческой ценности социальных сетей.

Социальные сети охватывают почти половину населения мира, существенно влияют на поведение покупателей и изменили способ общения в мире. Миллиарды пользователей ежедневно делятся своими интересами, мнениями и ценностями, и используют социальные сети для беспрецедентных масштабов общения с предприятиями и организациями.

Представленное в 2011 году облачное программное обеспечение Sprout Social объединяет обмен социальными сообщениями, данными и рабочими процессами в единую систему учета, интеллекта и действий. Работая в основных социальных сетях, включая Twitter, Facebook, Instagram, Pinterest, LinkedIn, Google и YouTube, компания предоставляет организациям централизованную платформу для эффективного управления их усилиями в социальных сетях среди заинтересованных сторон и бизнес-функций.

( Читать дальше )

Анонс компании ONECONNECT (OCFT).

- 09 декабря 2019, 18:02

- |

ONECONNECT FINANCIAL TECHNOLOGY CO., LTD.

ONECONNECT FINANCIAL TECHNOLOGY CO., LTD.

Инвест-идея: участие в IPO (OCFT).

Ожидаемая дата размещения IPO: 13 декабря 2019 года.

О компании:

OneConnect Financial Technology Co, Ltd. — является ведущей платформой «технологии как услуга» для финансовых учреждений в Китае. Платформа компании предоставляет облачные технологические решения, которые объединяют обширный опыт отрасли финансовых услуг с ведущими технологиями.

Платформа интеллектуального кредитования OneConnect включает в себя три ключевых решения:

• Решение Smart Lending имеет механизмы управления противодействием мошенничеству и управлению кредитными рисками, использующие решения eKYC с поддержкой искусственного интеллекта для мгновенного открытия и регистрации аккаунта, а также надежное моделирование показателей риска для мгновенного одобрения кредита.

( Читать дальше )

Анонс компании XP Inc.

- 09 декабря 2019, 17:52

- |

Инвест-идея: участие в IPO (XP).

Ожидаемая дата размещения IPO: 11 декабря 2019 года.

О компании:

XP, Inc. (XP) — это ведущая, основанная на технологиях, платформа финансовых услуг и надежный поставщик недорогих финансовых продуктов в Бразилии. Компания занимается решением проблем долгового финансирования с офисами в Бразилии, Нью-Йорке, Майами, Лондоне и Женеве. XP позиционирует себя, как ведущая альтернатива традиционным банкам, с обширной и быстро растущей экосистемой розничных инвесторов, учреждений и корпоративных эмитентов, созданной за многие годы.

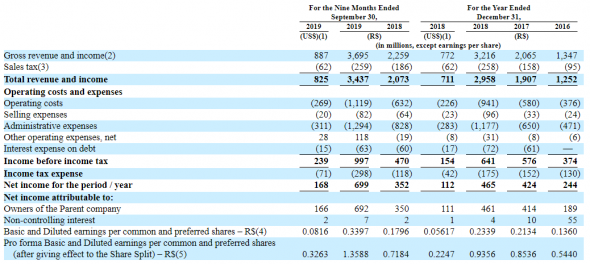

Финансовыепоказатели:

( Читать дальше )

Анонс компании BILL.COM

- 09 декабря 2019, 17:47

- |

Инвест-идея: участиевIPO (BILL).

Ожидаемая дата размещения IPO: 12 декабря.

О компании:

Bill.Com Holdings, Inc. — является ведущим поставщиком облачного программного обеспечения, которое упрощает, оцифровывает и автоматизирует сложные финансовые операции для малых и средних предприятий. Специально разработанная финансовая программная платформа с искусственным интеллектом (AI) создает неразрывные связи между клиентами и поставщиками. Клиенты используют платформу для генерации и обработки счетов, оптимизации утверждений, отправки и получения платежей, синхронизации со своей системой учета и управления своими денежными средствами. Компания насчитывает три миллиона членов, управляя более чем 60 миллиардами долларов в год.

Финансовые показатели:

( Читать дальше )

Акции нефтяных компаний могут вырасти на успешном размещении Saudi Aramco - Московские партнеры

- 06 декабря 2019, 13:10

- |

Поздравляю всех с новым рекордсменом по привлечению денег на IPO. До вчерашнего дня лидером была китайская Alibaba, которая в свое время привлекла около $25 млрд. Отмечу, что изначально компания планировала привлечь гораздо более высокую сумму. Назывались оценки в $2 трлн, что позволило бы саудитам «поднять» порядка $40 млрд.

В свое время я выражал сомнения по поводу того, что IPO пройдет по такой высокой оценке (EV/EBITDA = 9,0 при среднеотраслевом значении около 6,0). Более того, не было уверенности, что размещение состоится и по текущей оценке. Тем не менее, произошло то, что произошло, и нам надо понять теперь: что с этим хозяйством делать?

Очевидно, что размещение произошло по верхней границе из-за ажиотажного спроса. Таким образом, Saudi Aramco оценили довольно дорого по отношению к глобальному нефтяному сектору. А к «Роснефти» и подавно. Что это может означать? На мой взгляд, есть два варианта:

( Читать дальше )

Новостные интервенции на нефтяном рынке вселяют тревоги перед IPO Saudi Aramco - БКС Премьер

- 03 декабря 2019, 19:58

- |

Основным поводом для коррекции цен, на наш взгляд, могли стать заявления саудовских представителей о том, что королевство устало «тянуть» ОПЕК+ только за счет своего масштабного превышения квот по объемам сокращения нефтедобычи. Заметим, что не в пользу нефтяных котировок выступает и торговая риторика США и Китая последних дней – после подписания закона о демократии Гонконга мы полагали, что напряжённость в отношениях сторон может возрасти и вернет некоторое давление на рисковые активы, включая нефть.

Возвращаясь к вышеупомянутым заявлениям саудитов о недовольстве положением дел, при котором ОПЕК+ во многом выполняется за счет усилий королевства, мы можем предположить, что данные заявления по большей части являются манипуляцией как рыночными настроениями, так и ценовой конъюнктурой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал