IPo

Участвуем в IPO OZON

- 18 ноября 2020, 19:40

- |

OZON – один из крупнейших онлайн-ритейлеров в России – начинает процедуру первичного размещения акций (IPO) на американской бирже NASDAQ. Наши аналитики подготовили оценку этого размещения.

От организатора IPO OZON поступило сообщение о том, что заявки с ценой ниже $30 могут остаться неисполненными, а объем размещения увеличивается. Если вы хотите подать заявку на участие по новой цене, то для этого вам нужно отменить старое поручение и выставить новое.

Подробности IPO:

- Нет требований к минимальной сумме размещения.

- Низкие комиссии: 0,15-0,35%, но не менее $59 (в зависимости от объёма сделки).

Действующим клиентам с тарифом Стандартный ИТП или ВФА Global необходимо:

- Пополнить счет и/или купить доллары США.

— Подать голосовое поручение по телефону (8 800 500 99 66, доб. 7) или подать поручение через своего персонального менеджера.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 15 )

Зачем вам Биткоин, когда есть акции Tesla? / Отчет компании Tesla / Волатильность и Трейдинг

- 18 ноября 2020, 18:30

- |

Ozon выбрал удачное время для IPO - Фридом Финанс

- 18 ноября 2020, 18:27

- |

Американская площадка, на мой взгляд, выбрана потому, что там уже торгуется актив «Системы», и организаторы размещения будут предлагать ее фондам, инвестирующим в МТС в том числе. Кроме того, сейчас в США бум IPO, и Ozon, на мой взгляд, хорошо в него впишется. Сейчас удачное время для IPO маркетплейсов, поскольку они демонстрируют хороший рост. Выбор Nasdaq в качестве площадки позволит привлечь больше средств и повысить ценность бренда «Системы».Ващенко Георгий

ИК «Фридом Финанс»

По оценкам на основе метода чистых активов, стоимость Ozon составляет 30-60 млрд со средним значением в 42 млрд руб.

Но проблема в том, что оценка на основе ЧА традиционно наиболее консервативная – не позволяет увеличить оценочную стоимость за счет прогнозных прибыли и выручки или на основе каких-либо среднеотраслевых показателей сравнительного анализа финансовых мультипликаторов.

Рыночные оценки, сформированные на основе указанных выше методик, составляют до 200-300 млрд руб. Однако, учитывая, что компания по-прежнему не генерирует стабильного положительного чистого финансового результата, более сильными представляются именно консервативные оценки.

🌀Внимание! Сделка ✓221 - IPO Maravai - будет ли доход от инвестиций в разработчиков мед. препаратов?!

- 18 ноября 2020, 15:01

- |

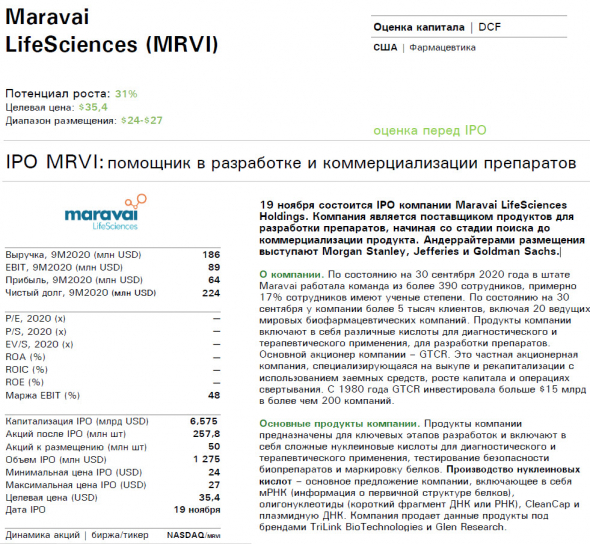

Фондовый рынок. Акции. IPO Maravai LifeSciences (MRVI) — 19 ноября 2020 года состоится IPO компании, которая является поставщиком продуктов для разработки препаратов, начиная со стадии поиска до коммерциализации продукта. Андеррайтерами размещения выступают Morgan Stanley, Jefferies и Goldman Sachs. Дедлайн подачи заявки у брокера до 20-00 по МСК 18.11.2020, дата начала торгов 20.10.2020 года.

( Читать дальше )

🌀Внимание! Сделка ✓220 - IPO Telos Corporation (TLS) - как сделать много денег на "военке"?!

- 18 ноября 2020, 14:49

- |

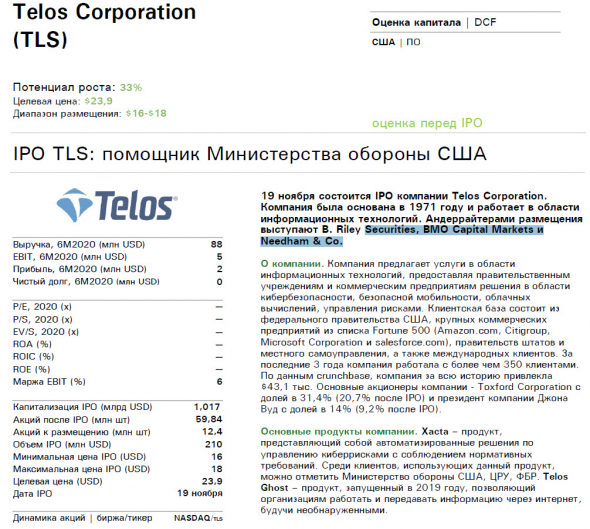

Фондовый рынок. Акции. IPO Telos Corporation (TLS) — 19 ноября 2020 года состоится IPO компании которая была основана в 1971 году и работает в области информационных технологий. Андеррайтерами размещения выступают B. Riley Securities, BMO Capital Markets и Needham & Co. Дедлайн подачи заявки у брокера до 17-00 по МСК 18.11.2020, дата начала торгов 19.10.2020 года.

( Читать дальше )

IPO Telos (TLS). Стоит ли принимать участие?

- 17 ноября 2020, 11:11

- |

Достаточно интересная компания, предлагающая услуги в сфере информационных технологий, а если конкретней, то предоставляет решения в области кибербезопасности для правительственных учреждений.

(Этот обзор сжатый и в нем написана только самая важная информация о компании!)

Рекомендую посмотреть обзорное видео компании. Там кратко и лаконично описано то, чем она занимается

( Читать дальше )

3 факта перед IPO Maravai LifeSciences Holdings

- 17 ноября 2020, 10:40

- |

Как и ожидалось, активность на рынке IPO быстро восстанавливается и IPO Maravai LifeSciences Holdings это следующая история рынка IPO, в которой мы сможем принять участие уже на этой неделе.

В ходе IPO Maravai LifeSciences Holdings компания планирует продать 50 млн акций по $ 24-27 за штуку, что позволит привлечь 1,27 млрд и получить оценку бизнеса чуть больше $ 7 млрд.

Это очень большой объём привлечения капитала превышающий 1 млрд.

Что же это за компания такая?

Marava – это ведущая медико-биологическая компания, предоставляющая важнейшие продукты, позволяющие разрабатывать лекарственные препараты, диагностику и новые вакцины, а также поддерживать исследования болезней человека.

( Читать дальше )

4/5 компаний, выходящих на IPO в США, еще не научились зарабатывать деньги

- 17 ноября 2020, 07:32

- |

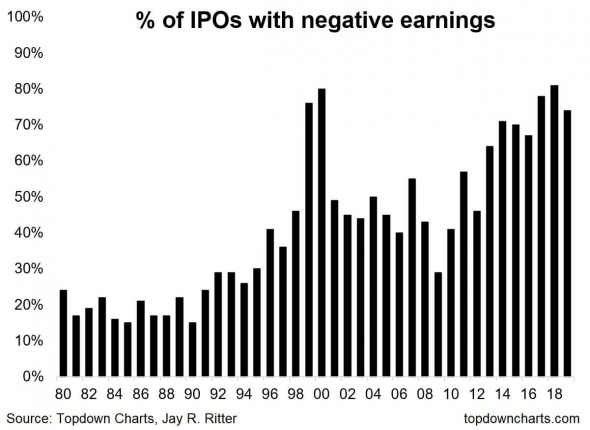

График доли IPO убыточных компаний (https://t.me/the_buy_side/6279). График запаздывающий, без 2020 года. Не думаю, что нынешний год окажется далек от рекордных значений. Да-да, 4/5 компаний, выходящих на публичный рынок акций в США, еще не научились зарабатывать деньги.

Индустрия IPO – абсолютная надстройка всей фондовой индустрии. Много денег – много IPO разного качества, мало денег – число публичных размещений быстро стремится к нулю. Слабый экономический базис вкупе с прецедентной денежной ликвидностью – достаточная комбинация причин приведенного явления инвестиционной неразборчивости.

Инвестор, он же спекулянт руководствуется простым правилом: покупаю дорого, имея возможность продать дороже. Логика остается рабочей до момента общерыночного разворота или стагнации. После чего она годами может работать в противоположную сторону: IPO дороже, дальнейшая продажа акций дешевле.

( Читать дальше )

IPO биофармацефтической компании IN8BIO, INC

- 16 ноября 2020, 14:15

- |

Это мой первый обзор биофармацевтической компании, выходящей на IPO. Итак, IN8BIO, INC. (INAB) стоит в списке ожидания на IPO Nasgaq. Компания разрабатывает препараты для Т-клеточной терапии онкологических заболеваний. Диапазон цен 15-17$. Объем привлекаемых средств около 80 млн. В штате 7 сотрудников. Основана в 2016 году.

Для начала маленький экскурс в глубь проблемы. Из всех биофармацевтических компаний, выходящих на IPO, приблизительно 70% разрабатывает онкологические препараты. Из последних также приблизительно 70% занимается разработкой препаратов, которые можно отнести к области онкологической иммунотерапии. Краеугольным камнем такой терапии являются Т-лимфоциты. Это клетки иммунной системы функция, которых заключается в уничтожении «чужеродных» клеток, в частности это опухолевые клетки с поврежденным ДНК, или клетки, содержащие вирус и т.п. Такие клетки иногда называют Т-киллерами. В норме все «поврежденные» клетки уничтожаются при помощи разных механизмов, в том числе Т-киллерами. Раковая опухоль выстраивает свою защиту и препятствует работе механизмов уничтожения. Современные средства онкологической иммунотерапии пытаются активировать работу собственных Т-лимфоцитов в плане уничтожения опухоли. Делается это разными путями, в частности путем модуляции работы, т.н. «иммунных контрольных точек» (ИКТ). Это некое обобщённое название точек приложения онкологических препаратов, чаще всего это специфические рецепторы клеток, при воздействии на которые тем или иным способом активируется работа Т-лимфоцитов. За последние несколько лет было запущено в исследования несколько десятков препаратов-кандидатов, которые работают с ИКТ. Только за последние полтора года можно назвать 8-10 IPO компаний, которые работают над такими препаратами. А есть другой способ, т.н. Т-клеточная терапия. Суть метода заключается в том, что у человека выделяют из его крови нужный вид Т-лимфоцитов, потом их клонируют, а затем производят с ними определённые манипуляции… Например, для CAR-T терапии добавляют к лимфоциту синтетический (химерный) рецептор, который имеет сродство к опухолевой ткани. Иммунотерапия хороша тем, что активирует собственные антиопухолевые механизмы, и если получен ответ от лечения, то рецидивы возникают гораздо реже, чем при других методах лечения..

( Читать дальше )

IPO Ozon Holdings (OZON)

- 15 ноября 2020, 23:06

- |

О компании. Основана в 1998 году. Ozon работает на российском рынке электронной коммерции, объединяя покупателей и продавцов широкого спектра товаров через свою онлайн-платформу. Благодаря своей общенациональной логистической инфраструктуре компания обслужила примерно 11,4 миллиона активных покупателей за 12 месяцев, при этом выручка поступила как от упрощения транзакций со сторонними организациями, так и от прямых продаж потребителям. По данным INFOLine, является одной из крупнейших среди российских компаний электронной коммерции, а также передовыми технологиями и сильной культурой инноваций.

Бизнес-модель основана на связи между транзакций между покупателями и продавцами на торговой площадке, которая составляет 15% выручки за девять месяцев, закончившихся 30 сентября 2020 года. Также продают продукцию напрямую покупателям через бизнес прямых продаж, который составляет 79% выручки за девять месяцев, закончившихся 30 сентября 2020 г. Эта проверенная во всем мире бизнес-модель онлайн-рынка для сторонних продавцов, дополненная собственным бизнесом, позволяет предлагать российским потребителям по данным INFOLine, самый большой ассортимент товаров, включающий около 9 миллионов наименований товаров, по состоянию на 30 сентября 2020 года, в различных категориях: от электроники, предметов интерьера и декора детских товаров до товаров повседневного спроса, свежих продуктов и автозапчастей, по конкурентоспособным ценам и с большим выбором вариантов доставки. Эта бизнес-модель также позволяет лучше управлять запасами и расширять возможности покупателей при совершении покупок в Интернете для определенных категорий продуктов и географических регионов через бизнес прямых продаж.

Ozon.ru зарегистрированная торговая марка в России, также является зарегистрированным товарным знаком в США, Израиле, Германии и некоторых странах «СНГ».( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал