IPo

Как устроены этапы IPO у эмитента на примере СПб Биржи

- 06 ноября 2021, 17:39

- |

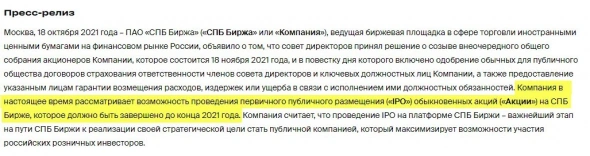

Что нам известно официально? 18 октября биржа выпустила пресс-релиз, в котором сообщила о собрании акционеров, которое состоится 18 ноября, заодно, заявив, что готовит IPO:

В сообщении раскрытия говорится, что акционеры должны будут утвердить крупную сделку

… предоставления членам совета директоров и ключевым должностным лицам ПАО «СПБ Биржа» гарантий возмещения расходов, издержек или ущерба в связи с исполнением ими должностных обязанностей....

… сделки, в совершении которой имеется заинтересованность: договора страхования ответственности членов совета директоров и ключевых должностных лиц ПАО «СПБ Биржа»....

Насколько я разобрался, это обязательная формальная процедура, которая связана с тем, что если компания собирается провести IPO, то у нее возникают дополнительные риски, а ответственность будут нести должностные лица компании. И чтобы перестраховаться от этих рисков, эта потенциальная ответственность на всякий случай страхуется. Вообще, по идее перед инвесторами ответственность несут банки-организаторы IPO, которые подписывают проспект, а вот эмитент уже несёт ответственность перед банками. Чтобы банки были спокойны, делается такая процедура. Если тут не прав, поправьте в комментариях.

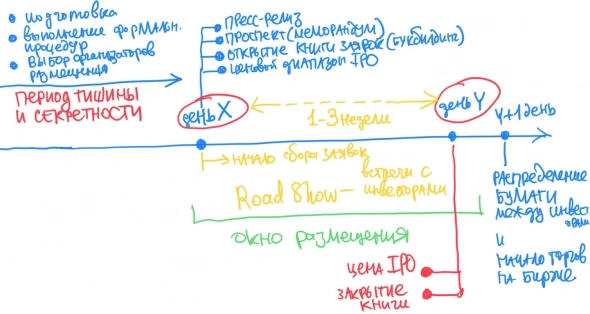

ДЕНЬ Х

Но для нас это не особенно интересно, чистая формальность. Мне всегда было интересно, как по этапам происходит IPO и как распространяется информация в ходе IPO. Насколько я понял, официально IPO стартует с официального решения совета директоров о начале процедуры размещения.

Назовём этот день ДЕНЬ X.

В этот день эмитент уже полностью готов к IPO. В этот день публикуется вся полная информация для инвесторов, главный источник информации для российских инвесторов — это проспект эмиссии (насколько я помню из Закона о Рынке Ценных Бумаг). Это документ как правило страниц на 200, который содержит всё, что должны знать инвесторы.

Самое интересное в том, что в момент проведения размещения представители компании принципиально не могут давать никакой информации, которой бы не содержалось бы в Проспекте ценных бумаг. Потому что считается, что это ставит инвесторов в неравное положение, а тот кто прочел проспект (меморандум), точно ничего не упустил из виду. Ходят слухи, что где-то в США как-то один топ-менеджер одной компании в процессе Road-show дал интервью где он рассказывал как он бухал и трахался в молодости, так юристы заставили компанию переписать проспект и включить полную цитату этого интервью в официальный документ для будущих инвесторов.

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 32 )

Мосбиржа сейчас плотно прорабатывает 5 компаний с выходом на IPO в первом полугодии 22 г

- 05 ноября 2021, 21:30

- |

Этот год -- наиболее урожайный на IPO за последние долгие годы. Я полагаю, надеюсь и верю, что успешное размещение «Циана» -- это не последнее размещение на Московской бирже в этом году— управляющий директор по взаимодействию с эмитентами и органами власти Московской биржи Владимир Гусаков

Непосредственно в pipeline и в плотной проработке у нас порядка пяти компаний, которые вполне смогут выйти на IPO в следующем полугодии. И я полагаю, что не меньшее количество примет решение о выходе на публичный рынок на Московскую биржу в течение 2022 года

emitent.1prime.ru/News/NewsView.aspx?GUID={2BA13892-3E5F-11EC-AA44-B0B28ED7A79A}

Книгу заявок IPO ЦИАН переподписали в 10 раз

- 05 ноября 2021, 19:31

- |

www.interfax.ru/business/801484

Цена размещения ЦИАН в рамках IPO установлена в размере $16 за ADS

- 05 ноября 2021, 11:16

- |

Cian PLC: Cian Announces Pricing of Initial Public Offering (finanznachrichten.de)Cian PLC («Cian» or the «Company»), a leading online real estate classifieds platform in Russia, announced today the pricing of its initial public offering (the «IPO») of 18,213,400 American Depositary Shares (the «ADSs»), each representing one ordinary share of Cian, 4,042,400 of which are being offered by Cian and 14,171,000 of which are being offered by certain selling shareholders of Cian (the «Selling Shareholders»), at a price to the public of $16 per ADS. The Selling Shareholders have also granted the underwriters of the IPO a 30-day option to purchase up to an additional 2,732,010 ADSs, at the initial public offering price, less underwriting discounts and commissions.

The ADSs are expected to begin trading on the New York Stock Exchange and the Moscow Exchange on November 5, 2021 under the symbol «CIAN.» The offering is expected to close on November 9, 2021, subject to customary closing conditions.

Что нужно знать про IPO Mercury Retail Holding?

- 05 ноября 2021, 11:15

- |

Сегодня Mercury Retail Holding, владелец сетей Красное&Белое и Бристоль, объявил параметры IPO: компания планирует разместить 10% капитала, а предварительный ценовой диапазон IPO составит $6-6,5 за ценную бумагу. Таким образом, капитализация Mercury Retail после листинга составит около $12-13 млрд.

В случае успешного размещения Mercury Retail станет крупнейшим в России ритейлером по капитализации (включая не просто классический ритейл, но и e-commerce), а само IPO – самой большой сделкой на российском рынке за последнее десятилетие.

Чем занимается Mercury Retail?

Магазины Mercury Retail работают в формате ultra-convenience. Этот формат отличается от привычных магазинов «у дома»: у них меньше площадь (порядка 75 кв. м) и находятся они ближе к потребителю, буквально в 5 минутах ходьбы от дома. За счет небольшого размера магазинов «Красное&Белое» и «Бристоль» выигрывают у конкурентов по скорости обслуживания.

Под такие магазины значительно легче найти площади, за них ниже конкуренция, также как и арендные ставки. По сравнению с конкурентами расходы на один магазин у Mercury ниже, зато каждый квадратный метр используется в разы эффективнее: выручка с квадратного метра у Mercury Retail Group составляет 674 тыс. руб. без НДС (LTM по июнь 2021 г.), у X5 — 265 тыс. руб., у Магнита – 215 тыс. руб.

( Читать дальше )

Маржиналка - ускоритель для денег

- 05 ноября 2021, 10:13

- |

В видео подробно рассказал о том, как заставить свободные деньги работать быстрее при инвестировании в сделки IPO. Все о маржиналке или маржинальной торговле.

Тайм-коды:

00:01 — начало

00:37 — что такое маржиналка

01:03 — пример использования маржиналки

01:57 — акции Apple в Фридом Финанс маржинальны

03:01 — с помощью маржиналки деньги работают

03:19 — маржиналка под обеспечение активов

03:37 — как пользоваться маржиналкой без свободных средств

04:29 — маржиналка как ускоритель работы денег

Делимобиль переносит сроки IPO из-за рыночных условий

- 04 ноября 2021, 20:38

- |

— компанияНесмотря на высокий интерес со стороны инвесторов, «Делимобиль» принял решение перенести сроки IPO из-за рыночных условий

8 октября «Делимобиль» подал документы для проведения IPO на Нью-Йоркской фондовой бирже.

https://fomag.ru/news-streem/delimobil-perenosit-sroki-provedeniya-ipo/

топ 3 акций роста | российские акции с потенциалом роста | ipo циан | тинькофф инвестиции

- 04 ноября 2021, 18:16

- |

В этом видео Вы узнаете:

❓ Какие акции России стоит покупать?

🔝 топ акций роста с перспективой дальнейшего роста

💲 инвестиции в российские акции

💵 какие акции РФ стоитпокупать

📊 акции циан

🔗 тинькофф инвестиции

🚹Пишите комментарии и ставьте лайки:)

( Читать дальше )

Разбор компании «Делимобиль» │ IPO «Делимобиль»

- 04 ноября 2021, 15:26

- |

«Делимобиль» планировала разместить свои акции на бирже 2 ноября, но подведение итогов IPO затянулось. Организаторы сделки сообщили, что цена размещения все еще не определена.

IPO планируется провести на NYSE, бумаги будут торговаться под тикером DMOB. Также компания рассчитывает получить допуск к торгам ADS на «Мосбирже» — соответствующую заявку на листинг она подала 1 ноября.

В рамках IPO «Делимобиль» разместит 20 млн ADS, каждая из которых соответствует двум акциям компании. Опцион на покупку, который компания предоставляет андеррайтерам, составляет 3 млн ADS. После IPO совокупное число акций составит 152 млн без учёта опциона андеррайтеров и 158 млн с учётом опциона.

В свободном обращении будет находиться 26,3% акций, а в случае исполнения опциона андеррайтерами -29,1%.

После IPO крупными инвесторами станут MK Impact Finance (27,8%), Micro Fund (12,4%), D-Mobility Worldwide (9,9%). Через эти фонды основатель «Делимобиль» Винченцо Трани, будет владеть 76,4 млн. акций (50,3% голосов). Инвестор Nevsky Property Finance Ltd (9,9%) представляет банк ВТБ, который в начале лета приобрёл 13% акций компании за $75 млн.

( Читать дальше )

Книга заявок IPO Mercury Retail заполнена полностью

- 04 ноября 2021, 14:01

- |

Спрос превышает объём размещения

Книга заявок в рамках IPO Mercury Retail полностью подписана (interfax.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал