Блог им. smartlab

Что нужно знать про IPO Mercury Retail Holding?

- 05 ноября 2021, 11:15

- |

Сегодня Mercury Retail Holding, владелец сетей Красное&Белое и Бристоль, объявил параметры IPO: компания планирует разместить 10% капитала, а предварительный ценовой диапазон IPO составит $6-6,5 за ценную бумагу. Таким образом, капитализация Mercury Retail после листинга составит около $12-13 млрд.

В случае успешного размещения Mercury Retail станет крупнейшим в России ритейлером по капитализации (включая не просто классический ритейл, но и e-commerce), а само IPO – самой большой сделкой на российском рынке за последнее десятилетие.

Чем занимается Mercury Retail?

Магазины Mercury Retail работают в формате ultra-convenience. Этот формат отличается от привычных магазинов «у дома»: у них меньше площадь (порядка 75 кв. м) и находятся они ближе к потребителю, буквально в 5 минутах ходьбы от дома. За счет небольшого размера магазинов «Красное&Белое» и «Бристоль» выигрывают у конкурентов по скорости обслуживания.

Под такие магазины значительно легче найти площади, за них ниже конкуренция, также как и арендные ставки. По сравнению с конкурентами расходы на один магазин у Mercury ниже, зато каждый квадратный метр используется в разы эффективнее: выручка с квадратного метра у Mercury Retail Group составляет 674 тыс. руб. без НДС (LTM по июнь 2021 г.), у X5 — 265 тыс. руб., у Магнита – 215 тыс. руб.

Но формат не единственное, что дает компании конкурентные преимущество. Второй аспект – ассортимент: сейчас в КиБ и Бристоль продаются не только алкоголь и сигареты, но и продукты питания (их долю сети постепенно наращивают). Всего в магазинах представлено 1500-1700 SKU – это меньше, чем у традиционных сетей, но такой ассортимент закрывает базовые потребности покупателей. Ограниченный ассортимент также дает возможность для больших оптовых закупок у небольшого количества поставщиков, а значит и для низких цен. Также нет и скоропортящихся продуктов (фруктов/овощей), на которых X5 Retail и Магнит теряют 4% от выручки.

Низкие цены – третье конкурентное преимущество Mercury Retail. Сети постоянно следят за тем, чтобы предлагать своим клиентам цены ниже, чем у конкурентов.

У Mercury Retail огромная сеть магазинов – свыше 14 000 точек в 68 регионах. Магазины «Красное&Белое» и «Бристоль» есть во всех федеральных округах: компания единственная из федеральных ритейлеров работает на Дальнем Востоке.

Mercury Retail лидер ultra-convenience: компания занимает 43% этого сегмента, на втором месте ВкусВилл с долей в 6,8%. При этом нужно отметить, что Вкусвилл, ориентирован на «эко»-продукцию и более высокий ценовой сегмент, поэтому вряд ли потеснит лидерство Mercury.

В секторе продуктового ритейла Mercury Retail с долей почти 5% занимает третье место, уступая только Х5 и Магнит

Финансовые и операционные показатели

Выручка LTM по июнь 2021 г. составила 646 млрд руб., она выросла на 28,6%. Скорр. EBITDA за тот же период составила 68,3 млрд руб., а рентабельность скорр. EBITDA — 10,6%.

Бизнес Mercury растет гораздо динамичнее конкурентов. Количество открытых магазинов за последний год увеличилось на 12,5%. При этом рост сопоставимых продаж (LFL) за последние 8 кварталов составил в среднем 15,9% г/г, за первые 6 мес.2021 г. этот показатель вырос на 18,1%.

CAPEX у компании около 1% от выручки, а чистый долг не превышает показателя около 0,4 от EBITDA. CAPEX на один магазин составляет 2 млн руб. (что в разы ниже чем у конкурентов), а срок окупаемости торговой точки – ниже 10 месяцев против 2,5-3 лет у конкурентов. При этом показатель рентабельности инвестированного капитала (ROIC) у Mercury Retail достигает 99%, в то время как в среднем этот показатель для российских продуктовых ритейлеров не превышает 15%.

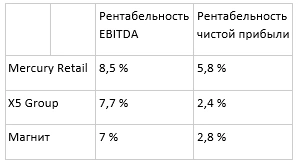

Mercury уже значительно опережает конкурентов по показателям рентабельности EBITDA и чистой прибыли:

В ближайшие 3-4 года Mercury планирует вырасти в 2 раза. Например, в 2022 году запланировано открытие 2500 новых магазинов, а затем в планах открывать 3000 магазинов в год. При этом компания будет поддерживать высокую рентабельность EBITDA и ЧП, наращивать LFL продажи на 10% ежегодно минимум.

Дивиденды

Помимо этих показателей внимание стоит обратить и на привлекательную дивидендную политику Mercury. После IPO компания планирует выплачивать акционерам не менее 50% чистой прибыли в виде дивидендов, причем каждый квартал.

Риски

Основные риски компании лежат в регуляторной плоскости, так как компания торгует алкоголем и это привлекает внимание государства. Например, в России запрещена онлайн-торговля алкоголем, а это блокирует для компании один из главных потенциальных каналов сбыта. При этом, в случае разрешения продажи алкоголя через интернет, это может стать очередным конкурентным преимуществом.

Оценка компании

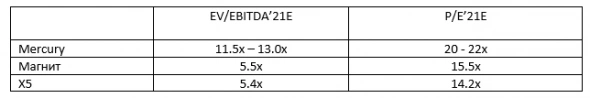

Давайте посчитаем мультипликаторы для трех крупнейших российских ритейлеров. Для IPO мы берем форвардные мультипликаторы EV/EBITDA и P/E на 2021г.: для X5 и Магнита – консенсус-прогноз из Bloomberg, для Mercury считаем исходя из ожидаемого роста (+25%) выручки на 2021 и уровня рентабельности EBITDA и Р/Е, получаем следующее:

С учетом тех темпов роста, который показывает Mercury, заявленная оценка выглядит более чем адекватной.

На мировом рынке, к слову, есть примеры куда более дорогих ритейлеров, которые показывают хорошее движение котировок. Например, сравнивая Mercury с польским Dino, видно, что у обоих компаний за первое полугодие выручка выросла на 28% — но темп роста сопоставимых продаж Mercury выше: 20% против 9,5%. В то же время форвардный P/E у Dino Polska на 2021 год гораздо выше – около 44х, но котировки компании выросли за год на 60%.

теги блога sMart-lab

- bitcoin

- cbonds

- Globaltrans

- IPO

- IPO 2021

- IPO 2024

- mozgovik

- Ozon

- S&P500

- S&P500 фьючерс

- smartlabonline

- softline

- tesla

- акции

- аналитика

- АПРИ

- Аэрофлот

- Байден

- Банк Санкт-Петербург

- банки

- биткоин

- брокеры

- ВТБ

- втб брокер

- Газпром

- ГМК НорНикель

- Группа Позитив

- дайджест смартлаба за неделю

- движение рынка

- Делимобиль

- день инвестора

- дивиденды

- Доллар Рубль

- золото

- инвестиции

- инфляция

- инфляция в США

- ИСКЧ

- итоги дня

- итоги недели

- ифк солид

- календарь

- китай

- конкурс

- конкурс смартлаб

- конфа

- конфа Смартлаба

- конфасмартлаба

- Конференции смартлаба

- конференция в Санкт-Петербурге

- конференция смартлаба

- коронавирус

- кризис

- кризис 2020

- криптовалюта

- лучший автор месяца

- лчи

- ЛЧИ 2019

- ЛЧИ-2019

- М.видео

- Магнит

- Мать и Дитя

- Мосгорломбард

- Нефть

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- озонфарм

- операционные результаты

- опрос

- опционная конференция

- отчетность

- отчеты мсфо

- ОФЗ

- Полиметалл

- причина падения акций

- причины роста акций

- прогноз

- прогноз по акциям

- промышленные металлы на Мосбирже

- русская аквакультура

- Самолет

- санкции

- сбербанк

- Селигдар

- смартлаб

- смартлаб конкурс

- Совкомфлот

- Тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- форекс

- ФРС

- ЦБ РФ

- экономика

- ЭсЭфАй

- Эталон

- Яндекс