IPO

Airbnb

- 09 декабря 2020, 21:45

- |

Airbnb планирует установить цену от $44 до $50 за акцию в ходе IPO, что даст ему оценку до $35 млрд., согласно новой заявке, которую Airbnb представила Комиссии по ценным бумагам и биржам во вторник. Компания намерена привлечь около $2,5 млрд при первичном публичном размещении акций. Существующие инвесторы стремятся продать акций на сумму 96 миллионов долларов при IPO.

Последняя частная оценка Airbnb составила $18 млрд.

Компания будет зарегистрирована на Nasdaq под тикером «ABNB». Ожидается, что она проведет IPO в конце этого месяца. Во вторник начнется роуд-шоу Airbnb, на котором компания представит свою заявку инвесторам.

Airbnb выпустил свой первый S-1 в прошлом месяце, показав чистую прибыль в размере $219 млн на $1,34 млрд дохода в третьем квартале этого года, что примерно на 19% ниже по сравнению с предыдущим годом. Как и большинство туристических компаний, Airbnb столкнулся с упадком бизнеса из-за пандемии Covid-19.

Но после сокращения около 25% персонала, или около 1900 сотрудников, в мае Airbnb быстро восстановил свой бизнес в конце года. Это произошло благодаря резкому росту арендной платы в сельской местности, так как люди искали спасения в условиях пандемии. Изначально ожидалось, что компания выйдет на биржу в первой половине года, но кризис изменил эти планы.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

IPO AbCellera Biologics (ABCL). Стоит ли принимать участие?

- 09 декабря 2020, 17:07

- |

Компания является создателем платформы на основе ИИ для поиска и разработки методов лечения на основе антител.

— ИИ в разработках заняли уже неотъемлемую часть, поэтому платформа компании работает на основе искусственного интеллекта и выполняет роль анализа базы данных иммунных систем для обнаружения антител с целью дальнейшей разработки нужных лекарств.

— Интересным является то, что компания предпочла не разрабатывает свои лекарства, а заключать партнерские отношения с другими компаниями, предоставляя для них свою платформу. В целом хороший ход заработать не на лекарствах, а на компаниях, которые усиленно конкурируют в своих разработках друг с другом.

— Своей платформой AbCellera помогает экономить своим клиентам значительную часть средств и решать сложные проблемы при разработке лекарств.

— По данным crunchbase.com, компания за все время существования привлекла более $296 млн.

Основные акционеры: Thermopylae Holdings, DCVC Bio и Viking Global Opportunities

( Читать дальше )

😧 Скоро крах акций IPO? Можно на этом заработать? Каких слушать экспертов? Как видеть больше других?

- 09 декабря 2020, 14:12

- |

Всем привет! Начну этот пост с того, что сообщу главное — этот текст написать меня заставила мотивация, которую я получил на встрече бизнесменов Екатеринбурга из сообщества «Бизнес Баня». Основная тема касалась различных видов инвестирования, в том числе IPO. У каждого есть свой опыт, свое видение и свое личное мнение. Этим (своим личным мнением, или «я так думаю») мне хотелось бы с вами поделиться. Отмечу тот факт, что данное закрытое сообщество обладает очень полезной информацией, и я на 100% получил ответ на запрос, который «отправлял» на эту встречу. Отдельное спасибо Сергею Стрельникову, который организовал это мероприятие и собрал 27 человек (больше не вмещал зал) за сутки!

Итак, по порядку.

Крах индекса IPO и как на этом заработать?

Я не считаю себя экспертом IPO, так как инвестирую в данный инструмент не так давно, и предпочитаю прислушиваться к мнению трейдеров, которые реально зарабатывают на рынке, не на около рынке (не продают инфо продукты или рекламу). Конечно за 10 лет торговли мне удалось кое чему научиться, и я кое в чем разбираюсь, но… это же все-таки мнение (на которое я ставлю свои личные деньги). Итак, смотрим котировки RENAISSANCE CGF IPO ETF и видим потрясающий рост! Доходности +200%! И почти на каждом углу разговоры про то, как можно легко сделать деньги и какой брокер лучше Фридом Финанс или другой? Я тут скажу только одно, когда в 2017 году я пришел в мир криптовалют, я видел что-то похожее — график ростет в небе, все говорят про крипту, и сторят планы на будущее… В общем тут есть одна замечательная поговорка «Деревья не растут до небес». А еще принцип технического анализа «история повторяется». Имейте это ввиду.

( Читать дальше )

Детский мир планирует IPO своего онлайн-бизнеса - Промсвязьбанк

- 09 декабря 2020, 12:24

- |

Ритейлер «Детский мир» обсуждает возможность выделения и IPO своего онлайн-бизнеса, может вернуться к этому вопросу в следующем году. «Конечно же, мы внимательно следили за сделками Ozon и других глобальных игроков. Мы в принципе воодушевлены спросом инвесторов на такие истории, мы видим, какую довольно высокую оценку получили эти бизнесы. В любом случае еще раз хотел повторить и подтвердить, что эта дискуссия внутри компании ведется», — заявил директор по стратегии и связям с инвесторами «Детского мира» Сергей Левицкий на онлайнкон-ференции «ВТБ Капитал Инвестиции».

Детский мир в последнее время “на слуху”, то с офертой от Altus Capital, то теперь с планами размещения онлайн-бизнеса. Мы пока нейтрально оцениваем данную новость, так как это не более, чем планы. Но тенденция к росту e-commerce налицо, и мы ждем активизации компаний этого сектора в плане IPO в следующем году.Промсвязьбанк

🌀Внимание! Сделка ✓282 IPO Airbnb Inc (ABNB) - во время карантина во всем мире это использовать кому-то надо?

- 08 декабря 2020, 14:27

- |

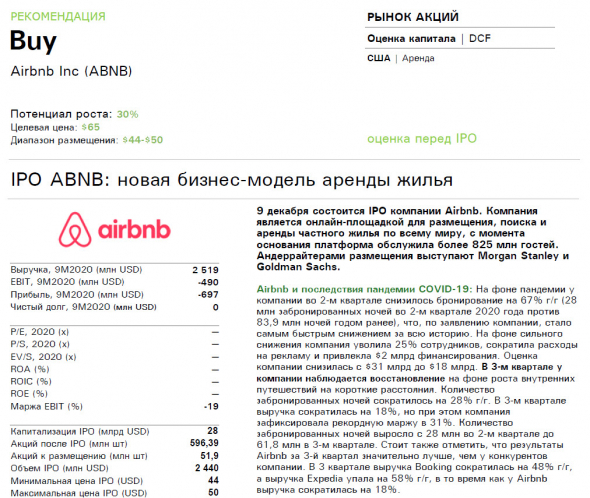

Фондовый рынок. Акции. IPO Airbnb Inc (ABNB) — 09 декабря 2020 года состоится IPO компании, которая является онлайн-площадкой для размещения, поиска и аренды частного жилья по всему миру, с момента основания платформа обслужила более 825 млн гостей. Андеррайтерами размещения выступают Morgan Stanley и Goldman Sachs. Дата начала торгов 10.12.2020 года.

( Читать дальше )

🌀Внимание! Сделка ✓281 - IPO DoorDash Inc (DASH) - можно ли много заработать на доставки еды?

- 08 декабря 2020, 14:21

- |

Фондовый рынок. Акции. IPO DoorDash Inc (DASH) — 08 декабря 2020 года состоится IPO одного из крупнейших доставщиков еды в США, который сотрудничает с более чем 175 из 200 крупнейших ресторанных брендов. Андеррайтерами размещения выступают Goldman Sachs и J.P. Morgan. Дата начала торгов 09.12.2020 года.

( Читать дальше )

IPO Certara (CERT). Стоит ли принимать участие?

- 08 декабря 2020, 11:05

- |

Компания является лидером в области биомоделирования и была основана для разработки программного обеспечения, помогающее биофармацевтическим компаниям проводить виртуальные испытания для прогнозирования эффекта от лекарств у пациентов.

— Certara является лидером в области виртуальных испытаний. Для этого используется технология «Биомоделирование», которая помогает прогнозировать действия от лекарств у разных людей на виртуальных пациентах. Для биофармацевтических компаний это просто незаменимый инструмент, который они используют на протяжении всего этапа разработки лекарств. Самое главное, что виртуальные пациенты помогают экономить время, деньги и повышают надежность и эффективность лекарств.

— Платформу компании используют более 1600 биофармацевтических компаний.

— Компании, которые используют продукты Certara для биосимуляции в разы успешнее, и по статистике разработали более 90% новых лекарств одобренных FDA.

( Читать дальше )

Оценка Airbnb от Асвата Дамодарана

- 08 декабря 2020, 10:26

- |

Весной мы размышляли в подкасте, выживет ли Airbnb. Сервис по краткосрочной аренде жилья не просто выжил, но и решил выйти на IPO, которое состоится на этой неделе. Свой анализ компании в блоге провел профессор Асват Дамодаран. Мы приводим основные тезисы, которые могут помочь в принятии решения по покупке акций.

Бизнес-модель. Airbnb зародилась в 2007 году на конференции в Сан-Франциско, когда основатели Брайан Чески и Джо Геббиа придумали сервис для краткосрочной аренды жилья. Сначала компания называлась AirBed & Breakfast, затем имя было сокращено до более короткого и привычного Airbnb.

Рост бизнеса. На протяжении предыдущих 5 лет бизнес демонстрировал планомерное снижение темпов прироста доходов. По итогам 2019 года выручка компании выросла на 33% до $4,8 млрд. 5 лет назад темп роста превышал 60%. В 2020 году из-за падения количества туристов выручка снизилась на 32%.

( Читать дальше )

3 факта перед IPO Certara

- 08 декабря 2020, 08:02

- |

В конце этой недели пройдёт IPO Certara, в ходе которого компания планирует разместить свои акции по цене $ 19-22 и получить $ 536 млн дополнительного финансирования для развития собственного предприятия, что позволит получить общую оценку бизнеса свыше $ 3,9 млрд по верхней границе ценового диапазона.

Certara – компания, которая ускоряет доставку лекарств пациентам с помощью программного обеспечения и технологий биосимуляции, чтобы изменить открытие и разработку традиционных лекарств.

Биосимуляция – это мощная технология, используемая для проведения виртуальных испытаний с использованием виртуальных пациентов для прогнозирования поведения лекарств у разных людей.

У меня правда сразу возникает вопрос, а лекарства и прибыль в конце концов будут тоже виртуальные? Хотя, возможно, я просто становлюсь слишком стар…

Факт 1. Выход действующих акционеров через IPO Certara( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал