IPO

🖥 Внимание! Сделка ✓546 фонд Purple (фиолетовый) IPO Vizio Holding Corp - производитель смарт-телевизоров!

- 22 марта 2021, 21:58

- |

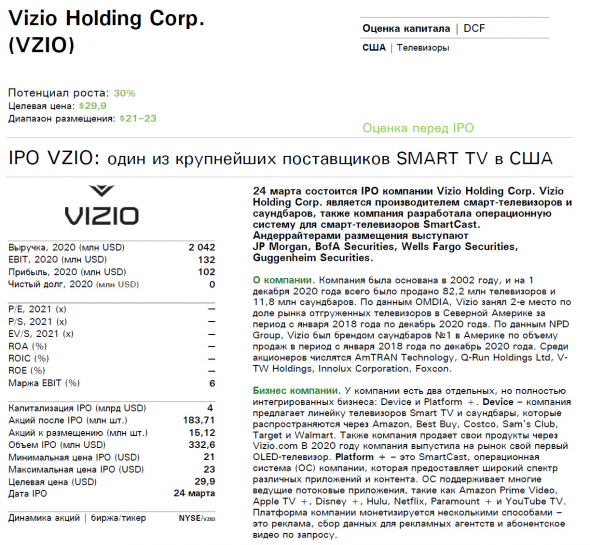

Фондовый рынок. Акции. 24 марта состоится IPO компании Vizio Holding Corp, которая является производителем смарт-телевизоров и саундбаров, также компания разработала операционную систему для смарт-телевизоров SmartCast. Андеррайтерами размещения выступают JP Morgan, BofA Securities, Wells Fargo Securities, Guggenheim Securities. Начало торгов 25.03.2021

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Компании SPAC что это такое и как на этом заработать полный обзор инструмента ipo

- 22 марта 2021, 17:00

- |

💲Что такое компания SPAC

💵Как на этом заработать

✅Обзор SPAC

❓Стоит инвестировать в компании SPAC

ВТБ. Итоги голосования "лучший момент для приобретения акций ВТБ"

- 22 марта 2021, 15:03

- |

В начале февраля открыл голосование «лучший момент для приобретения акций ВТБ»

lite.mfd.ru/forum/thread/?id=112380

Сейчас подвожу итоги. картинка получилась интересная, на мой взгляд.

Чтобы проще было увидеть резульаты голосования, я сгруппировал варианты ответов по их логическому смыслу. Таким образом, вместо 10 вариантов получилось вдвое меньше. Это удобнее анализировать и обсуждать.

Итак, что получилось на выходе:

31% — уход костина

я полагаю, что это скорее эмоциональный ответ, чем рациональный. уход костина — это риск, который может непонятным образом отыграть в условиях, когда у банка трудности как с капиталом, так и с эффективностью, так как в нашей системе на личности завязанно очень много. А костин к тому же имеет довольно уникальный политический вес в сложившейся системе власти в стране.

Моё мнение, что данный вариант не является сигналом для покупки акций, скорее наоборот… А люди, отметившие этот вариант, либо глубоко не задумывались над вариантами ответов, нажимая первый понравивиашийся вариант (эмоции), либо по своей психологии

( Читать дальше )

IPO Vizio Holding (VZIO). Разработка и производство бытовой техники

- 22 марта 2021, 10:38

- |

Vizio Holding — холдинговая компания из США, которая занимается разработкой и производством бытовой электроники, такой как смарт-телевизоры и саундбары, а также имеет свою мощную операционную систему SmartCast. По состоянию на 1 декабря 2020 года объемы продаж компании составили 82,2 миллиона телевизоров и 11,8 миллионов звуковых панелей. Vizio Holding занимает второе место телевизионного рынка по количеству продаж за период с января 2018 года по декабрь 2020 года и является брендом №1 на рынке саундбаров Северной Америки.

Продуктовая линейка Vizio Holding состоит из двух ключевых элементов – электронных устройств и цифровых платформ. На рынке устройств компания предлагает своим клиентам линейку ультрасовременных телевизоров Smart TV и универсальную серию саундбаров, которые обеспечивают захватывающие впечатления от развлечений и представлены в различных потребительских ценовых сегментах. Устройства компании продаются как в розничных магазинах, так и в Интернете, в том числе в таких крупных национальных сетях, как Amazon, Best Buy, Costco, Sam's Club, Target и Walmart. Кроме того, компания реализует свои устройства через собственный онлайн-канал на сайте VIZIO.com

( Читать дальше )

Подробный обзор на четвертый SPAC Чамата $IPOD

- 21 марта 2021, 17:49

- |

Название: Social Capital Hedosophia Holdings Corp. IV

Тикер: $IPOD

Собрали денег: $460М

Цель слияния: сектор technology

Дата листинга: 9.10.2020

Андеррайтер: Credit Suisse

Ключевые фигуры: Chamath Palihapitiya, Ian Osborne, Nirav Tolia, Joanne Bradford, Katie Stanton

Цена на момент написания обзора: $11.95

Описание

Четвертый SPAC от венчурных компаний Social Capital и Hedosophia. SPAC ищет компанию из сектора technology. Предыдущие СПАКи от Social Capital и Hedosophia принесли хорошую доходность инвесторам, поэтому к новому СПАКу от Чамата приковано особое внимание. Особенностью СПАКов от Чамата является то, что они не дают просачиваться слухам, поэтому кого они поглотят можно только догадываться.

Обзор команды

( Читать дальше )

IPO DigitalOcean, облако для разработчиков и стартапов.

- 21 марта 2021, 13:22

- |

Компания DigitalOcean основана в 2012 году — это платформа облачных вычислений, которая развертывает, управляет и масштабирует приложения любого размера. Их инфраструктура и решения «платформа как услуга» PaaS не требуют DevOps, позволяя разработчикам и предприятиям сосредоточить свои усилия на создании инновационного программного обеспечения. Продукты включают в себя Droplets, Kubernetes, управляемые базы данных, балансировщики нагрузки, хранилище блоков, API.

Глобальная облачная платформа, чтобы обеспечить простой, надежный и доступный опыт облачных вычислений для нашей клиентской базы, состоящей из индивидуальных разработчиков, стартапов и малых и средних предприятий. Это влечет за собой поддержание высокопроизводительной глобальной инфраструктуры, предложение тщательно отобранного набора решений и обеспечение превосходного качества обслуживания клиентов. Комбинация этих трех элементов позволяет нашим клиентам сосредоточить свое время и внимание на создании и запуске своих приложений или предприятий, а не на управлении базовой инфраструктурой.

( Читать дальше )

IPO ACV auction. CarPrice по-американски.

- 21 марта 2021, 13:18

- |

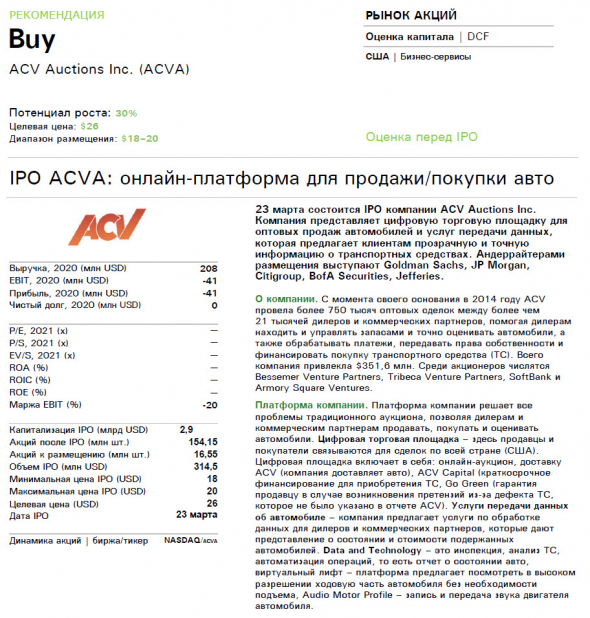

ACV auction предоставляет динамичный цифровой рынок для оптовых транзакций с автомобилями и услуг передачи данных, который предлагает прозрачную и точную информацию о транспортных средствах для клиентов. Платформа использует данные и технологии для поддержки цифрового рынка и услуг передачи данных, позволяя дилерам и коммерческим партнерам покупать, продавать и оценивать автомобили с уверенностью и эффективностью.

ACV auction стремится решать проблемы, с которыми автомобильная промышленность сталкивается на протяжении многих поколений, предоставляя мощные технологические возможности дилерам и коммерческим партнерам, которые играют важную роль в автомобильной экосистеме. С момента основания они осуществили более 750 000 оптовых сделок между более, чем 21 000 дилеров и коммерческих партнеров. ACV auction помогает дилерам находить и управлять запасами и точно оценивать свои автомобили, а также обрабатывать платежи, передавать права собственности и управлять арбитражами.

( Читать дальше )

больше бумаги хорошей и разной

- 20 марта 2021, 23:01

- |

В ЦБ предложили создать «конвейер» для поддержки компаний перед IPO

На российским рынке первичных размещений «не все так радужно», заявил первый зампред Банка России Сергей Швецов. Нужно создавать среду, где компании смогут расти и привлекать капитал на фондовом рынке, считает он

Подробнее на РБК:

www.rbc.ru/finances/20/03/2021/6055b48b9a79474092da32e6?from=newsfeed

🚗 Внимание! Сделка ✓544 фонд Purple (фиолетовый) IPO ACV Auctions Inc. (ACVA) - цифровая площадка для продаж автомобилей.

- 20 марта 2021, 20:44

- |

Фондовый рынок. Акции. IPO ACV Auctions Inc. (ACVA) — 23 марта состоится IPO компании ACV Auctions Inc. Компания представляет цифровую торговую площадку для оптовых продаж автомобилей и услуг передачи данных, которая предлагает клиентам прозрачную и точную информацию о транспортных средствах. Андеррайтерами размещения выступают Goldman Sachs, JP Morgan, Citigroup, BofA Securities, Jefferies. Начало торгов 24.03.2021

( Читать дальше )

🌀Внимание! Сделка ✓543 фонд Purple (фиолетовый) IPO DigitalOcean Holdings (DOCN) - поставщик услуг облачных вычислений.

- 20 марта 2021, 20:33

- |

Фондовый рынок. Акции. IPO DigitalOcean Holdings (DOCN) — 23 марта состоится IPO компании DigitalOcean Holdings. Компания была основана в 2012 году, является поставщиком услуг облачных вычислений, предоставляет инфраструктуру и инструменты для разработчиков, стартапов, а также для малого и среднего бизнеса. Андеррайтерами размещения выступают Morgan Stanley, Goldman Sachs, JP Morgan, BofA Securities, Barclays, KeyBanc Capital. Начало торгов 24.03.2021

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал