IPO

IPO компании DigitalOcean (DOCN)

- 18 марта 2021, 16:51

- |

DigitalOcean Holdings – компания-провайдер облачной инфраструктуры с главным офисом, расположенным в Нью-Йорке. Дата-центры компании расположены в Нью-Йорке, Сан-Франциско, Амстердаме, Франкфурте, Лондоне, Торонто, Сингапуре, Бангалоре и других городах, охватывая все крупнейшие узлы международного трафика. DigitalOcean предоставляет облачные услуги для более чем 570 000 частных и корпоративных разработчиков программного обеспечения и IT-продуктов, что позволяет им разворачивать и масштабировать свои приложения одновременно на нескольких серверах.

Ключевыми конкурентными преимуществами облачной платформы от DigitalOcean являются:

— простой, функциональный и интуитивно понятный интерфейс;

— платформа создана «разработчиками для разработчиков»;

— позволяет клиентам масштабировать свой бизнес;

— открытый исходный код;

— дифференцированная поддержка клиентов;

— собственная экосистема – компания создала свыше 6000 обучающих материалов и более 28000 материалов типа «вопрос-ответ» для 3 500 000 уникальных посетителей платформы в месяц;

— прозрачная и предсказуемая система ценообразования;

— полная конфиденциальность и защита данных клиентов;

— возможность безопасного и эффективного сотрудничества между командами разработчиков;

— ускорение внедрения инновационных решений за счет облачных технологий;

— упрощение процесса создания, развертывания и масштабирования приложений.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Про IPO от правительства России

- 18 марта 2021, 16:41

- |

Министерство экономического развития Российской Федерации разрабатывает предложение о льготах инвесторов, желающих участвовать в IPO.

Правительство России размышляло о IPO российских компаний и о путях увеличения их числа. Власти завистливо смотрят на количество IPO иностранных компаний, плохо спят ночами, о народе думают, однако есть ещё один секрет. Дело в том, что на депозитах физических лиц всё ещё остались миллиарды денег, которые могли бы быть направлены в нужное правительству русло. На рынке и так надувается пузырь, который уже нужно бы лопать, но ещё не все люди изъяли со вкладов деньги и внесли их на брокерский счёт. Непорядок!

Что исследовало Минэкономразвития:

- Освобождение розничных инвесторов от уплаты НДФЛ, при продаже акций, приобретённых в ходе первичного размещения или первых 12 месяцев после IPO.

- Освобождение нынешних акционеров от уплаты налога на прибыль или НДФЛ, которые предоставляют на продажу свои пакеты при IPO.

- Возмещение расходов компании, которые она понесёт в ходе IPO.

- Сокращение сроков требования владения ценными бумагами с 3х лет, до 1 года на ИИС

- Регрессивная шкала налога на дивиденды

( Читать дальше )

Fix Price - компания с очень сильными конкурентными позициями - Риком-Траст

- 17 марта 2021, 18:35

- |

Все остальное – это сегмент хозтоваров у дома, либо формат дрогери крупных ритейлеров, например, «Магнита», «Ленты» или X5. Но это все-таки немножко другая философия ценовой политики. Именно поэтому мы выделяем Fix Price как компанию с очень сильными конкурентными позициями.

Когда ассортиментный ряд делится четко на ценовые категории с фиксированной ценой: условно 59 рублей, 109 рублей, 159 рублей, 199 рублей и так далее, то любому конкуренту крайне сложно по уровню маржи зайти в этот сегмент и в эту нишу. Даже тот же Home Market не является магазином фиксированной цены.

Понятно, что с Fix Price с Ozon сравнить абсолютно не стоит. Да, у Fix Price есть с 2018 года онлайн-направление. Я, кстати, считаю, что это особенно в эпоху пост-пандемийного развития может стать одним из конкурентных преимуществ компании. Но не надо думать, что это конкурент для Ozon.Абелев Олег

ИК «Риком-Траст»

( Читать дальше )

Группа Цифра планирует выйти на IPO и разместить до 50% акций на Московской бирже

- 17 марта 2021, 12:50

- |

По словам источника, компания планирует разместить на Московской бирже до 50% акций. В рамках размещения ценных бумаг Цифра рассчитывает привлечь до 15 млрд руб.

Компания рассчитывает на оценку в 30 млрд руб к 2023 году.

Привлеченные средства компания планирует потратить на международное развитие, а также разработку новых продуктов. Компания не планирует делать новые инвестиции и покупки, но намерена вложить средства в международное развитие, а также в развитие уже существующих продуктов.

В качестве альтернативы рассматривается вариант привлечения капитала от зарубежного стратегического партнера для дальнейшей международной экспансии. Однако вариант проведения IPO считается более перспективным, поскольку достичь договоренности с иностранной компанией более долго.

источник

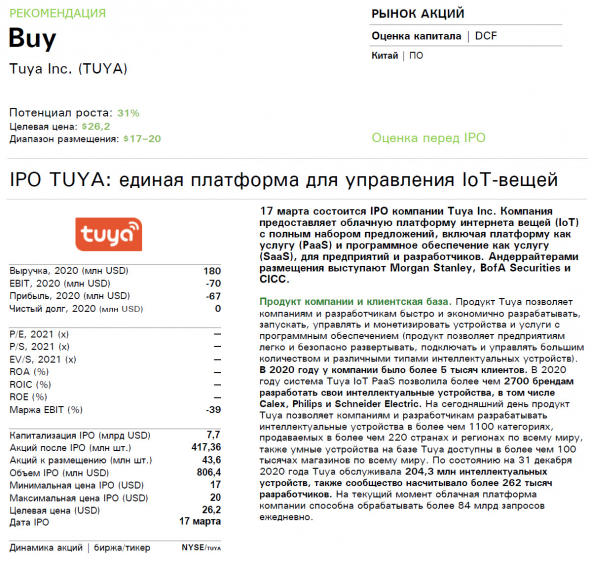

🌀Внимание! Сделка ✓535 (Фонд IPO) Tuya Inc. (TUYA) - платформа для умных интернет вещей!

- 16 марта 2021, 19:35

- |

Фондовый рынок. Акции. Tuya Inc. (TUYA) — 17 марта состоится IPO компании Tuya Inc. Компания предоставляет облачную платформу интернета вещей (IoT) с полным набором предложений, включая платформу как услугу (PaaS) и программное обеспечение как услугу (SaaS), для предприятий и разработчиков. Андеррайтерами размещения выступают Morgan Stanley, BofA Securities и CICC. Начало торгов 18.03.2021

( Читать дальше )

Показатели Высочайшего дают основание ожидать его оценку на IPO по верхней планке диапазона - около $2 млрд - ИК QBF

- 16 марта 2021, 14:37

- |

В 2018 году «Высочайший» отложил IPO из-за неблагоприятной конъюнктуры. С конца прошлого года на мировом рынке IPO настоящий бум, инвесторы как горячие пирожки разбирают практически все, что предлагается.

Несмотря на некоторое снижение цен на золото, обстановка пока остается благоприятной для проведения IPO «Высочайшего». Все последние показатели компании, выручка выросла на 41% до 471 млн. долларов, добыча золота выросла на 4.8%, дают основание ожидать оценку по верхней планке диапазона, около 2 млрд. долл.Богданов Олег

ИК QBF

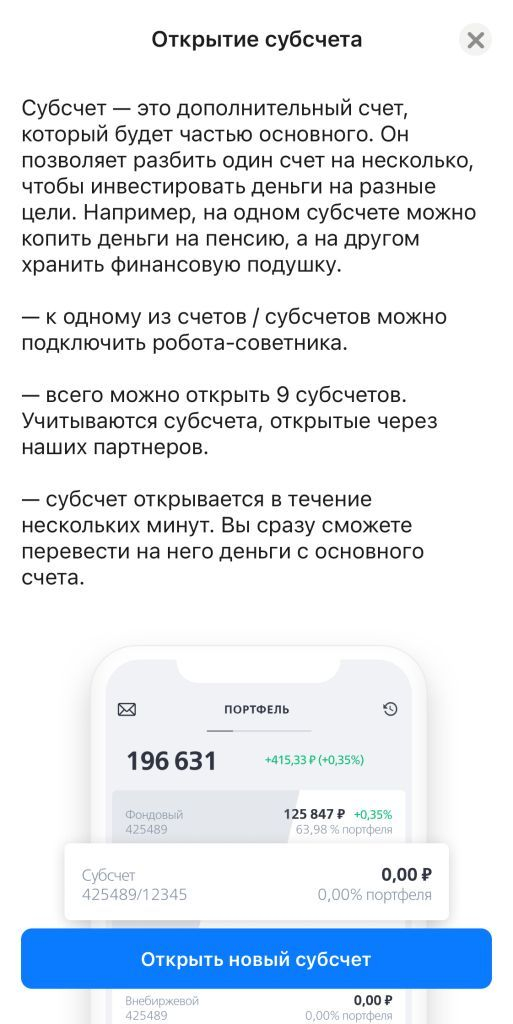

IPO FixPrice/субсчет

- 16 марта 2021, 12:57

- |

Первое что нужно для открытия субсчета это подать заявку на его открытие (что логично) в приложении открываю «прочее» далее нажимаю на «новый субсчет», читаю описание и нажимаю на «открыть новый субсчет»

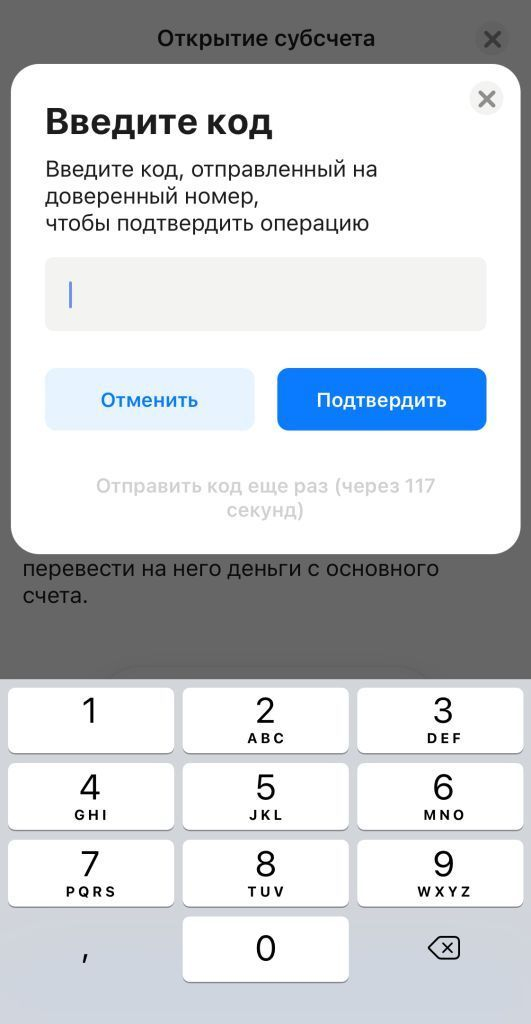

Далее подтверждаю открытие субсчета

( Читать дальше )

Российская компания кибербезопасности Positive Technologies планирует выйти на IPO

- 16 марта 2021, 11:02

- |

Источники сообщают, что компания оценивает себя в $1 млрд.

Forbes оценивал компанию в $580 млн.

Компания интересна тем, что на Мосбирже нет ни одного представителя сектора кибербезопасности.

Представителей информационных технологий на бирже также кот наплакал.

Очередное IPO на Мосбирже

- 16 марта 2021, 10:45

- |

Бум IPO в России набирает обороты🌪

Как сообщает Коммерсант, компания с запоминающимся названием «Позитив Текнолоджиз» (кибер безопасность) планирует размещение акций на Мосбирже🔥

Официальных данных за 2020 год нет, но судя по комментарием топ менеджмента по сравнению с 2019 годом выручка компании выросла почти в 2 раза, что впечатляет👍

За 2019 год выручка составила 3.2 млрд рублей. Компания прибыльная, при умеренной долговой нагрузке. Если оценка будет не раздутая(как пишет Коммерсант 2-4 млрд долл) можно будет обратить на неё внимание.

Скорее всего, основные владельцы хотят воспользоваться благоприятной коньюктурой в сфере кибер безопасности и монетизировать часть своей доли по максимальной цене, думаю этим и объясняется столь низкий размер размещения. Владельцы планирует продать всего около 10% акций. Если они разместятся, в перспективе могут быть проблемы с ликвидностью у этих бумаг👎

Друзья, подписывайтесь на телеграмм канал👍

t.me/Maxkurs2019🔥

Инстаграм 👉 maxkurs🔥

Positive Technologies готовится к IPO на Московской Бирже. По материалам "Коммерсантъ"

- 16 марта 2021, 09:28

- |

Источник фото: Positive Technologies

Позитив Технолоджиз, ведущий игрок отрасли кибербезопасности, готовится к проведению IPO на Московской бирже. В прошлом июле компания провела размещение дебютного облигационного выпуска, который позиционировался в том числе как первый шаг Компании на рынке публичного капитала и как этап к возможному размещению акций. Организатором выпуска облигаций выступала «Иволга Капитал». Облигации ПозТех-1P1 входят в портфели PRObonds на 9% от активов.

Проведение IPO требует от Позитив Технолоджиз завершения ряда шаблонных, но, как минимум, желательных процессов. В частности, публикации отчетности по международным стандартам и получения кредитного рейтинга. Они, в свою очередь, должны отразиться на котировках облигаций Компании.

Подробности в статье «Коммерсантъ»: https://www.kommersant.ru/doc/4730008

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал