IPO

Объём привлечённых денег в рамках IPO в первом полугодии вырос втрое

- 23 июля 2021, 16:53

- |

👉 Всего в первом полугодии было зарегистрировано около 1070 IPO — на 150% больше, чем в прошлом году

👉 На фоне сильного роста мирового фондового рынка и огромной ликвидности традиционные IPO привлекли больше средств во втором квартале, чем SPAC, которые доминировали в начале года

👉 Наиболее быстрорастущим год к году с точки зрения проведенных IPO и привлеченных средств стал регион EMEIA (Европа, Ближний Восток, Индия и Африка). В первой половине года там было проведено 323 IPO на $53,8 млрд

👉 На технологические компании по всему миру пришлось 27% от всех размещений. Было проведено 284 IPO, которые собрали $90,2 млрд. Уже четвертый квартал подряд представители этого сектора больше всех размещаются на биржах

👉 В сегменте здравоохранения было 187 выходов на биржу на $33,4 млрд, а в промышленности — 140 IPO на $24,3 млрд

www.cnbc.com/2021/07/23/ey-global-ipo-market-had-its-strongest-second-quarter-in-20-years.html

- комментировать

- Комментарии ( 0 )

Результаты торговли IPO по сигналам Adrestia за 22 июля

- 23 июля 2021, 15:34

- |

Вчера в закрытом телеграмм канале Adrestia, мы опубликовали три сигнала для торговли IPO:

продажа акций компании Zenvia (ZENV) по $9,92 с риском $1,81, сделка была закрыта по $11,1 с результатом -106 $;

покупка акций Absci Corporation (ABSI) по $22,45 с риском $2,01, сделка была закрыта по $21,59 с результатом -43 $;

покупка акций Ryan Specialty Group Holdings (RYAN) по $26,49 с риском $1,08, сделка была закрыта по $27,50 с результатом +94 $.

Итог дня — убыток 55 $.

Все сделки торгуются на реальном счете и дублируются в чат Adrestia, большинство выкладывается на Tradingview на Tradingview https://bit.ly/3r42xLXСтратегия IPO Intraday

( Читать дальше )

АФК Система продолжает расширять и диверсифицировать свой портфель непубличных активов - Альфа-Банк

- 22 июля 2021, 17:37

- |

Сделка знаменует еще один шаг «АФК „Системы“ на пути к расширению и диверсификации своего портфеля непубличных активов. За последние 12 месяцев за счет покупок холдинг вышел на такие новые рынки как машиностроение и проектирование (»Электрозавод" в Москве), продукты питания (конфетная фабрика «Мишкино»); есть информация, что компания может приобрести компанию по производству косметики (Natura Siberica). Учитывая, что Медси, Степь и фармактивы близки к выходу на IPO (новые размещения возможны уже в 2022-2023 rr.), через покупку активов среднего размера на новых рынках АФК «Система» создает кластер развивающихся активов с перспективами выхода и монетизации бизнесов после 2024 г. Новость НЕЙТРАЛЬНА для акций компании.Курбатова Анна

Воробьева Олеся

«Альфа-Банк»

«Заре» принадлежат права на пять речных рыбопромысловых участков и 16 участков в Охотском море, а также два перерабатывающих предприятия общей мощностью 460 тонн продукции в сутки (основные объекты промысла — нерка, горбуша, кета). Таким образом, «Заря» производит примерно 20 000 тонн лососевых рыб в год и занимает долю примерно в 10% на рынке лососевых рыб Камчатки и долю 5% — в России. Компания также продает икру и рыбу донных видов. По данным газеты «Коммерсант», в 2020 г. выручка компании выросла в 2,7 раз г/г до 3,4 млрд руб., чистая прибыль увеличилась в 6,1 раз г/г до 1,97 млрд руб.

После сделки с АФК «Системой» 28% акций «Зари» останется в собственности у президента группы Евгения Широкова (ранее возглавлял Северо-Восточное и Сахалино-Курильское территориальные управления Росрыболовства), еще 3% принадлежит Евгении Широковой, 20% принадлежит Эдуарду Василейко

Маркетплейс товаров для здоровья iHerb подал заявку на проведение IPO в США

- 22 июля 2021, 17:15

- |

👉 Компания пока не приняла решения о том, какое количество акций выставит на продажу и какой будет цена размещения

👉 Процесс подготовки к IPO стартует после того, как Комиссия по ценным бумагам и биржам (SEC) США завершит рассмотрение заявки iHerb, говорится в пресс-релизе компании. Проведение IPO будет зависеть от рыночных и других условий, отмечают в компании

👉 Онлайн-магазин iHerb был основан в 1996 году в США персидским разработчиком Рэем Фараии (Ray Faraee). Компания начала продавать настойки из зверобоя для ослабления симптомов депрессии, а затем продукцию крупного бренда по производству комплексов аминокислот, витаминов и БАДов Now Foods

👉 Сейчас это один из крупнейших в США онлайн-ретейлеров, предлагающий 30 тыс. товаров от 1200 ведущих брендов, в том числе витаминные комплексы, пищевые добавки, натуральную косметику, продукты для вегетарианцев, товары для дома и животных. Маркетплейс поставляет продукцию в 188 стран. В России торговая площадка зарегистрировала юрлицо и открыла офис в 2019 году

www.prnewswire.com/news-releases/iherb-announces-confidential-submission-of-draft-registration-statement-for-proposed-initial-public-offering-301339296.html

Российские IPO - есть ли смысл в них участвовать?

- 21 июля 2021, 12:23

- |

Одним из последствий массового прихода российских граждан на фондовый рынок стал интерес компаний к тому, чтобы выйти на наш фондовый рынок. Ряд компаний решились на это впервые, сделав первичное публичное размещение (IPO), а некоторые российские компании, которые размещены уже давно на иностранных биржах (чаще всего, это Лондонская биржи или американский Nasdaq), решили вернуться в «родную гавань».

Существует устоявшееся мнение, что участие в таких публичных размещениях в качестве акционера, покупающего акции на самом старте, — дело убыточное. Мол, российские компании проводят активную кампанию, привлекают большое количество неопытных хомяков, распродаются дороже, чем они стоят в действительности, а затем падают в цене.

Я решил проанализировать все громкие размещения 2020 и 2021 годов, дабы понять, выгодно ли было это?

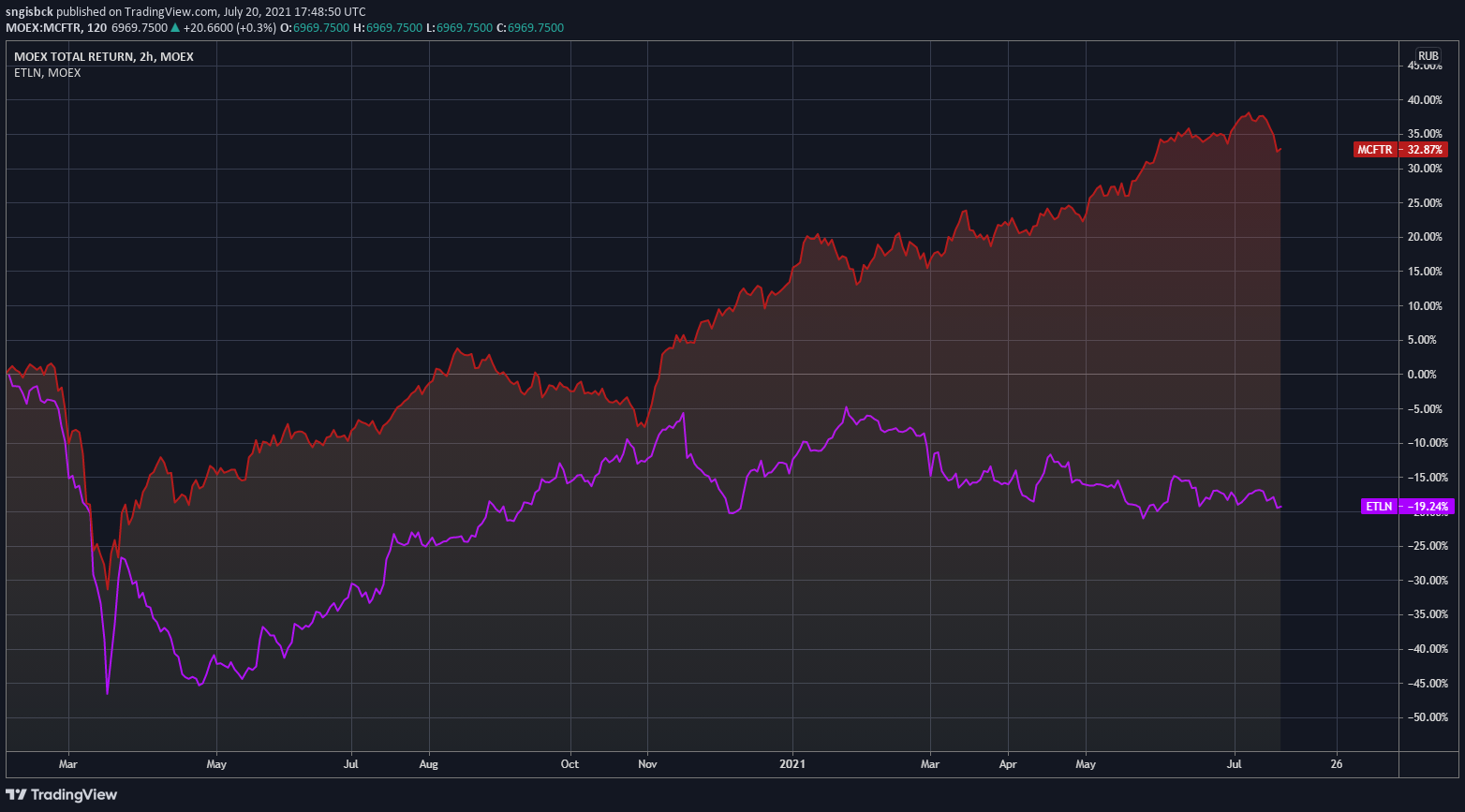

1). Эталон — строительство

Компания занимается строительством человейников в Санкт-Петербурге и Москве. В Санкт-Петербурге известна также под названием «ЛенСпецСМУ». Зарегистрирована на Кипре, и с 2011 года размещена на Лондонской бирже. Правда, с момента размещения, вот уже более 10 лет, торгуется в минусе в фунтах стерлингов, снизившись в цене в 3,5 раза к моменту размещения на Мосбирже. Но кого это когда-либо останавливало! Как итог, размещенные на Мосбирже депозитарные расписки с начала февраля 2020 года, сейчас в заметном минусе, и так ни разу не достигли цены размещения 149₽. Справедливости ради, компания заплатила осенью 2020 года дивиденды в размере 12₽.

( Читать дальше )

Самолёт, лучшее IPO в России по доходности за год!

- 21 июля 2021, 09:24

- |

Доброго утро, друзья!

Новостей на рынке не так много, все движется в рамках ожиданий.

S&P500 упал и тут же отжался, ММВБ пока топчется у уровня 3700, позитива для российского рынка пока нет🤷♂

Хотел обратить ваше внимание на одну бумагу👆

В прошлом году в России было приличное количество IPO и самые доходные акции оказались застройщика Самолёт. Вы только посмотрите на график, бумага ни разу не снижалась, только росла.

Если акцией не манипулируют такого роста не бывает в природе. Всегда есть желающие продать, но в случае с самолётом дело обстоит иначе😁 На акции самолёта при IPO небыло большого спроса и организаторы это понимали поэтому предложили разместить небольшой объем, а дальше, судя по всему начали активно поддерживать котировки выкупая все продажи. У всего есть цель и в данном случае думаю она заключается в поднятии котировок для будущего SPO или допэмиссии. Если участники в момент IPO оценивают компанию низко, можно разместить маленький объем разогнать цену и продать дороже.

Новости о SPO или допэмиссии не заставят себя долго ждать. Если кто держит в своём портфеле эти бумаги лучше их продать и зафиксировать прибыль.

P/s не является индивидуальной инвестиционной рекомендаций.

Бананы и ананасы выходят на биржу!

- 20 июля 2021, 20:45

- |

Американская продовольственная компания Dole, известная производством бананов и ананасов выходит на IPO c оценкой в 2,1 миллиарда долларов.

В понедельник Dole подал заявку на продажу 26 миллионов акций по цене в районе 23 долларов за штуку. Goldman Sachs, Deutsche Bank Securities и Davy выступают ведущими андеррайтерами сделки.

Dole будет размещен на Нью-Йоркской фондовой бирже под тикером DOLE. Тот самый случай, когда не надо запоминать тикер. Планируется сие событие 28 июля.

Компания является одним из ведущих мировых производителей ананасов и бананов, продает фасованные салаты и свежие овощи, такие как сладкий картофель, брокколи и морковь. Dole владеет 109 000 акрами ферм и других земельных владений по всему миру, а также контейнеровозами и рефрижераторными суднами. По состоянию на конец прошлого года в компании работало около 40 000 человек.

В феврале Dole объявила о слиянии с Total Produce, базирующейся в Ирландии. Total Produce предоставляет свежие фрукты и овощи, в том числе яблоки, груши, помидоры, картофель и виноград. В 2018 году компания приобрела 45% акций Dole. После того, как Dole выйдет на биржу, Total Produce больше не будет торговаться на Лондонской фондовой бирже.

( Читать дальше )

Robinhood объявил ценовой диапазон IPO

- 19 июля 2021, 17:23

- |

Robinhood Markets Inc. установила ценовой диапазон первичного размещения акций (IPO) от $38 до $42. Компания планирует продать инвесторам 55 млн акций класса А. Robinhood предложит своим клиентам акций на сумму от $440 млн до $770 млн через собственную платформу IPO Access. Ещё 5,5 млн акций могут приобрести андеррайтеры по опционам. 2,625 млн акций продадут действующие акционеры. Таким образом, Robinhood предлагает 57,875 млн акций и может привлечь до $2,43 млрд (при условии исполнения опционов). После IPO у компании будет 703,87 млн акций класса А в обращении и 131,8 млн акций класса B. С учётом возможных конвертаций, оценка Robinhood Markets может составить $35 млрд. Последний раунд финансирования в сентябре прошёл по оценке $11,7 млрд.

Компания также обновила данные по бизнесу в форме S-1. Robinhood Markets ожидает, что выручка во 2 кв. 2021 г. будет в диапазоне $546 млн — $574 млн, это по средней в 2,3 раза выше, чем во 2Q20. Компания прогнозирует скорректированную EBITDA от $59 млн до $103 млн, в сравнении с $63 млн во 2Q20. Чистый убыток будет в диапазоне от $537 млн до $487 млн. Число ежемесячно активных пользователей (MAU) составит 21,3 млн против 10,2 млн годом ранее. Активы на счетах клиентов $102,03 млрд по сравнению с $33,42 млрд во 2Q20. Количество счетов, на которых есть активы, накопленным итогом 22,5 млн. В 3Q21, предупреждает компания, результаты будут хуже, чем во 2Q21 из-за пиковых объёмов торгов, которые были отмечены во 2Q21, особенно по криптовалюте. Итоги 1Q21 и 2020 г. – см. по( Читать дальше )

EMC - разбор компании. Стоит ли спешить?

- 19 июля 2021, 17:00

- |

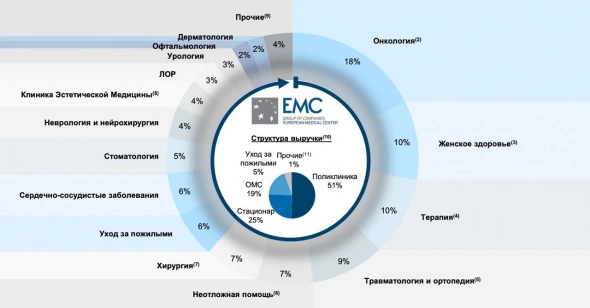

EMC — ведущий многопрофильный провайдер премиальных медицинских услуг. Именно так называет себя компания, которая на прошлой неделе провела листинг на Московской бирже. Если проще, то EMC — это сеть клиник, оказывающая широкий спектр медицинских услуг. Под широким я подразумеваю действительно большой набор специалистов, которые окажут помощь начиная с онкологии, заканчивая уходом за пожилыми.

Итак, действительно интересная компания разместила свои депозитарные расписки на бирже. Пришло время не только посмотреть на презентацию, которая явно будет красиво-оформлена, но и трезво взглянуть на цену размещения и решить, стоит ли учавствовать в этой идеи. Мое скептическое отношение к IPO скорее всего проявит себя и в этом разборе, но по крайней мере сможет уберечь от необдуманных покупок.

EMC имеет в своем распоряжении 7 многопрофильных медицинских центров, 3 центра по уходу за престарелыми, 1 роддом и 1 реабилитационный центр. Обслуживает более 106 тысяч человек и имеет широкую диверсификацию услуг, если сравнивать с той же Мать и Дитя. А если учесть, что рынок частной медицины растет, то доля EMC будет только увеличиваться. Вопрос лишь в том, как быстро будет происходить захват рынка.

( Читать дальше )

Robinhood ожидает получить оценку до $35 млрд в ходе IPO

- 19 июля 2021, 15:16

- |

👉 Компания, планирует разместить на бирже 55 млн акций и привлечь в ходе IPO более $2,3 млрд. Стоимость акций составит от 38 до 42 долларов

👉 Robinhood был основан в 2013 году Владом Теневым и Байджу Бхаттом. Они жили в одной комнате в Стэнфордском университете. Платформа позволяет пользователям совершать без комиссии неограниченное количество сделок с акциями, биржевыми фондами, опционами и криптовалютами

👉 Более 60% выручки компании приносит плата за продажу потока заявок (payment for order flow, PFOF). Получив заявку от клиента, Robinhood не исполняет ее на бирже, а перенаправляет потоки своих клиентских ордеров для исполнения высокочастотным фондам (HFT). Кто из них предложит больше за посредничество, тот и выполняет заявку так, чтобы получить небольшую прибыль на спреде, и делится процентом этой прибыли с Robinhood. В I квартале 2021 г. 43% от общей выручки брокера были получены от продажи потока клиентских ордеров фонду Citadel

👉 За I квартал 2021 г. выручка выросла на 309% г/г и составила $522 млн, из них $331 млн были получены от операций клиентов с акциями ($133 млн) и сделками пользователей с опционами ($198 млн)

👉 Robinhood понес чистый убыток за I квартал в размере $1,4 млрд из-за единовременной корректировки справедливой стоимости конвертируемых облигаций и обязательств по варрантам на сумму $1,5 млрд в феврале.

👉 За 2020 г. выручка Robinhood выросла на 245% и составила $959 млн против $278 млн годом ранее. Чистая прибыль составила $7,45 млн против убытка в $107 млн в 2019 г. Скорректированная EBITDA по итогам 2020 г. — $155 млн

👉 С момента основания Robinhood привлекла более $5,5 млрд от инвесторов, включая Ribbit Capital, ICONIQ, Andreessen Horowitz, Sequoia Capital, Index Ventures и New Enterprise Associates

www.reuters.com/business/finance/robinhood-aims-up-35-bln-valuation-us-ipo-2021-07-19/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал