Headhunter

✔️ HHRU. Еще один сетап, который уже реализован.

- 22 марта 2024, 17:02

- |

Компания HHRU обсуждалась в качестве потенциальной сделки с пробоя 3940 как консервативного входа в сделку.

Собственно, уже в процессе.

- комментировать

- Комментарии ( 0 )

Самые привлекательные акции на рынке РФ в 2024 г.

- 15 марта 2024, 17:52

- |

Новый портфель представлен следующими компаниями:

Добавлены акции

Диасофт

Мы добавили в подборку акции Диасофта, которые позволяют сделать ставку на импортозамещение ПО западных разработчиков, уход которых с российского рынка освободил значительную нишу для отечественных компаний. Мы считаем, что тренд на импортозамещение будет долгосрочным и российские IT-разработчики останутся его бенефициарами еще несколько лет. В дальнейшем передовые компании, вероятно, смогут увеличивать долю на рынках за пределами России. Мы считаем Диасофт лучшим в своем классе разработчиком с хорошей историей роста финансовых показателей и рентабельности, понятной стратегией развития, сильными драйверами роста, прозрачной дивидендной политикой и очень высокой для IT- компаний дивидендной доходностью (наш прогноз дивидендов по итогам 2024 г. — 8%).

( Читать дальше )

Актуальные инвестидеи: покупка акций HeadHunter и Lululemon Athletica

- 15 марта 2024, 15:33

- |

HeadHunter Group Plc

Тикер |

HHRU |

Идея |

Long |

Срок идеи |

2-8 недель |

Цель |

4699 руб. |

Потенциал идеи |

26% |

Объем входа |

10% |

Стоп-приказ |

3469 руб. |

👨💻 За 2023 год HeadHunter отчиталась о рекордных показателях выручки, скорректированной EBITDA и скорректированной чистой прибыли, которые превзошли ожидания аналитиков. За 12 месяцев выручка HeadHunter составила 29,4 млрд руб. (+63% (г/г)), скорректированная EBITDA выросла на 108%, скорректированная чистая прибыль — на 89%. Рентабельность оказалась рекордной за все время. В 2023 году скорректированная чистая маржа составила 42,2%, а скорректированная маржа EBITDA — 59,0%.

📈 Акции двигаются в рамках восходящего тренда. При объеме позиции 10% и выставлении стоп-заявки на уровне 3469 руб. риск на портфель составит 0,67%. Соотношение прибыль/риск составляет 3,9.

Lululemon Athletica Inc.

Тикер |

LULU |

Идея |

Long |

( Читать дальше )

HeadHunter переезжает в Россию и может вернуться к выплатам дивидендов

- 14 марта 2024, 17:29

- |

Ведущая онлайн-платформа по подбору персонала в России и странах СНГ готовится получить листинг на Мосбирже к началу-середине осени 2024 года. Ранее компания провела обмен акций кипрской HeadHunter Group на бумаги международной компании «Хэдхантер» и готовится к потенциальному переезду в специальный административный район (САР) на острове Октябрьский в Калининградской области. В результате этого повышается вероятность выплат потенциальных дивидендов.

Листинг на Мосбирже и редомициляция

HeadHunter не смогла быстро переехать в дружественную юрисдикцию. Онлайн-бизнес компании работал как в России, так и далеко за пределами СНГ. HeadHunter имела листинг в России, однако до февраля 2022 года американские депозитарные расписки (АДР) на акции компании активно торговались на NASDAQ. Затем торги на американской площадке остановились и топ-менеджменту было важно учесть интересы как инвесторов на российских биржах, так и держателей акций на иностранных биржах.

Осенью 2023 года HeadHunter провел обмен акций кипрской HeadHunter Group на бумаги международной компании «Хэдхантер». Заявки на обмен бумаг в соотношении 1 к 1 подали владельцы 37 098 264 ценных бумаг — 73,3% от всего объема акций.

( Читать дальше )

🐹HHRU

- 14 марта 2024, 16:07

- |

🥜Так же взял на карандаш НН. Бумага корректируется и сейчас пришла на тест сильного уровня.

🥜Посматриваю чем дело кончится. Хочется что бы не устоял и бумага провалилась. Это был бы подарок!!!!

🐹Заходите к Хомяку в гости, поторгуем вместе: t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

HeadHunter - бенефициар жёсткого рынка труда

- 12 марта 2024, 08:14

- |

💻 HeadHunter накануне представил свои финансовые результаты по МСФО за 4 кв. 2023 года, а значит самое время в них заглянуть и проанализировать их вместе с вами.

📈 Выручка онлайн-рекрутера с октября по декабрь выросла на +72% (г/г) до 8,5 млрд руб., благодаря как увеличению клиентской базы, так и росту выручки на одного клиента. Компания стала бенефициаром дефицита рабочей силы в нашей стране, о котором так много говорили в последние годы. Количество вакансий растет высокими темпами абсолютно во всех регионах страны.

📈 Скорректированный показатель EBITDA вырос на +92% (г/г) до 5 млрд руб. Издержки растут медленнее выручки, что позволяет компании максимизировать операционную прибыль. Рентабельность по EBITDA составила при этом 59%, что близко к историческому максимуму.

📈 Не осталась в долгу и чистая прибыль, которая по итогам отчётного периода прибавила на +48% (г/г), составив 3 млрд руб. Темп роста оказался ниже темпа роста выручки, что вызвано уплатой налога на сверхприбыль (windfall tax) в размере 268 млн руб.

( Читать дальше )

Переезд HeadHunter будет способствовать возобновлению дивидендных выплат - Газпромбанк

- 11 марта 2024, 18:21

- |

Вопрос с переездом. Компания анонсировала проведение годового общего собрания акционеров 27 марта 2024 года. Одним из основных вопросов обсуждения станет перенос юридического адреса HeadHunter Group с Кипра на территорию России. В случае утверждения данного предложения адрес компании изменится на специальный административный район (САР) — остров Октябрьский в Калининградской области.

Ожидания по листингу. Листинг акций на Московской бирже планируется завершить к июлю — октябрю 2024 года. Помимо него, ожидается, что будет проведена дополнительная подписка для держателей американских депозитарных расписок через Национальный расчетный депозитарий (НРД) или СПБ Банк, а также для других владельцев бумаг вне инфраструктуры НРД или СПБ Банка.

Процедура задумана на условиях, аналогичных предыдущей подписке. Этот шаг необходим для увеличения уровня ликвидности для акционеров, который в настоящее время ограничен регуляторными ограничениями.

( Читать дальше )

🗣 HeadHunter (HHRU) - намечается большой дивиденд за 2022-2024 годы

- 11 марта 2024, 10:55

- |

▫️Выручка 2023:29,4 млрд (+63% г/г)

▫️Чистая прибыль: 12,4 млрд ₽ (+236% г/г)

▫️Скор. чистая прибыль: 11,4 млрд (+127% г/г)

▫️скор P/E ТТМ: 16,4

▫️fwd P/E 2024:13,7

▫️fwd дивиденд 2023:0%

▫️fwd дивиденд 2024:16,1%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Компания продолжает расти быстрыми темпами, во многом этому способствует дефицит кадров, который вряд ли куда-то денется, пока не завершится СВО. Самый большой рост выручки показывает сегмент объявлений о вакансиях (+76,9% г/г).

👆 Компания из года в год продолжает повышать цены на свои услуги, поэтому выручка растёт существенно быстрее издержек.Рентабельность по скор. чистой прибыли за 2023г составила 38,7%, против 33,3% в успешном 2021м.

✅ Что касается роста, который не зависит от цен на услуги, то компании еще есть куда наращивать клиентскую базу. В 2023м году количество платящих клиентов составило почти 602 тыс. (539 тыс. из которых — МСП в РФ). При этом, МСП из России формируют больше 53% выручки.

( Читать дальше )

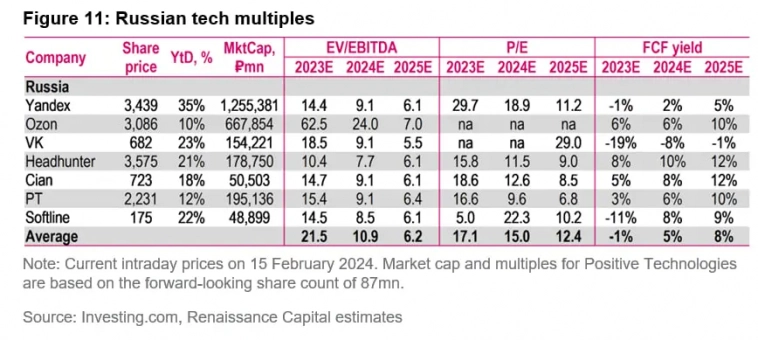

Сколько на самом деле стоят российские технологические компании?

- 10 марта 2024, 17:08

- |

В России сейчас 7 крупных публичных IT-компаний, рыночная капитализация которых в совокупности едва ли дотягивает до $30 млрд.

Мультипликаторы российских техов выглядят завышено и некоторые компании убыточны.

Мультипликаторы российских техов выглядят завышено и некоторые компании убыточны.При этом оценочные мультипликаторы сопоставимы с американским индексом NASDAQ, компании которого имеют экспозицию на глобальный рынок:

- коэфф. EV/EBITDA у NASDAQ за последний год в среднем = 16.6

- коэфф. P/E у NASDAQ за последний год в среднем = 27.6

- коэфф. FCF Yield у NASDAQ за последний год в среднем = 2.81%

В отсутствии конкуренции и изоляции от глобальных рынков оценка по мультипликаторам российских технологических компаний не релевантная. Также принимая во внимание малый размер и ограниченность рынков капитала, российские «техи» стоят ровно столько, сколько за них готов заплатить следующий контролирующий акционер. Исходя из этого, поиск справедливой стоимости акций лишен смысла и оторван от реальности.

📍В своем телеграм канале «Кладовка Блумберга» я больше пишу о экономике, финансах и инвестициях — подписывайтесь: https://t.me/bloomberg_shelf

( Читать дальше )

Главные дивидендные новости недели

- 10 марта 2024, 16:58

- |

Совет директоров РусАгро рекомендовал не выплачивать дивиденды за 2023 г.

Годовое собрание акционеров, на котором планируется рассмотреть этот вопрос, пройдет 29 марта 2024 года.

Русагро подала документы в регулирующие органы Кипра для запуска редомициляции на о. Русский, сообщил директор по корпоративному развитию Александр Тарасов, но решения пока нет.

Рекомендованы дивиденды МосБиржи за 2023 г.

Совет директоров рекомендовал дивиденды в размере 17,35 руб. на акцию. Текущая дивидендная доходность составляет 8,30%.

Дата проведения общего собрания акционеров — 25 апреля 2024 г.

9 апреля 2024 г. пройдет общее собрание акционеров Группы Позитив

В повестке:

1. О выплате дивидендов по результатам первого квартала 2024 г.

2. О распределении остатка чистой прибыли Общества по итогам 2022 г.

11 марта 2024 г. Совет директоров Ренессанс Страхование рассмотрит утверждение дивидендной политики в новой редакции.

HeadHunter рассчитывает, что в 2024 году могут появиться условия для возобновления дивидендных выплат

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал