SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. TAUREN

🗣 HeadHunter (HHRU) - намечается большой дивиденд за 2022-2024 годы

- 11 марта 2024, 10:55

- |

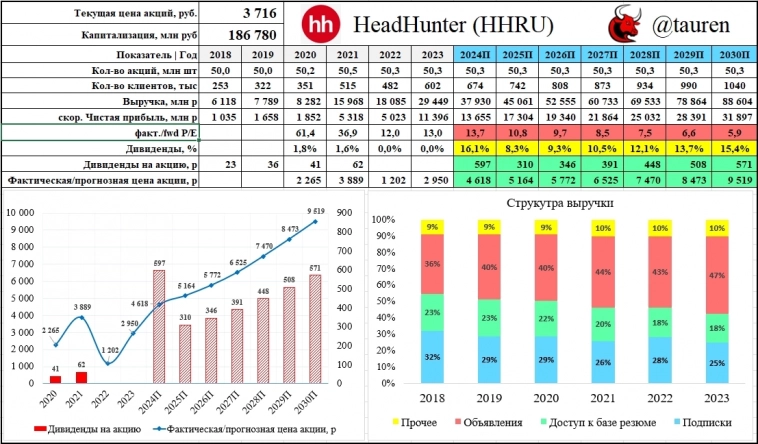

▫️Капитализация: 187 млрд / 3716₽ за расписку

▫️Выручка 2023:29,4 млрд (+63% г/г)

▫️Чистая прибыль: 12,4 млрд ₽ (+236% г/г)

▫️Скор. чистая прибыль: 11,4 млрд (+127% г/г)

▫️скор P/E ТТМ: 16,4

▫️fwd P/E 2024:13,7

▫️fwd дивиденд 2023:0%

▫️fwd дивиденд 2024:16,1%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Компания продолжает расти быстрыми темпами, во многом этому способствует дефицит кадров, который вряд ли куда-то денется, пока не завершится СВО. Самый большой рост выручки показывает сегмент объявлений о вакансиях (+76,9% г/г).

👆 Компания из года в год продолжает повышать цены на свои услуги, поэтому выручка растёт существенно быстрее издержек.Рентабельность по скор. чистой прибыли за 2023г составила 38,7%, против 33,3% в успешном 2021м.

✅ Что касается роста, который не зависит от цен на услуги, то компании еще есть куда наращивать клиентскую базу. В 2023м году количество платящих клиентов составило почти 602 тыс. (539 тыс. из которых — МСП в РФ). При этом, МСП из России формируют больше 53% выручки.

Для заметки:

— по итогам 2023 года число действующих индивидуальных предпринимателей (ИП) в России выросло на 10%, или 387 тыс., и достигло 4,26 млн

— количество коммерческих компаний, сведения о которых содержатся в едином государственном реестре, на 1 января 2024 года составляло 2,61 млн

✅ Компания ранее объявляла о намерении выкупить до 52,7% своих ADS в обращении по фиксированной цене в 910,5₽, но владельцы37.098.264 ценных бумаг, (73,3%), подали заявки на обмен ценных бумаг на акции МКАО «Хэдхантер» в соотношении 1:1 и выкуп не состоялся. МКАО «Хэдхантер» в декабре зарегистрировало проспект дополнительного размещения 37.098.264 акций (скорее всего, для целей обмена).

👆 Скорее всего компания переедет в РФ в этом году. По крайней мере, такие планы у компании есть + об этом говорят действия.

✅ У компаниичистая денежная позиция сейчас 19,4 млрд р. К концу 2024 года она вырастет минимум до 30 млрд р. Есть высокая вероятность, что эта сумма будет распределена на дивиденды (16,1% к текущей цене),если в стратегии по переезду нет потребности в выкупе акций и он пройдет без ущерба для миноритариев.

❌Самое главное, чтобы при переезде не пострадали интересы миноритариев, так как такие риски всегда есть. Пока деталей и сроков нет.

❌ Благодаря околомонопольному положению на рынке и периодическому повышению цен на услуги, есть риск вмешательства регуляторов. Возможно, что долго наращивать маржу таким образом будет нельзя (или темпы роста цен будут существенно снижаться).

Выводы:

Headhunter превратился в машину по зарабатыванию огромных денег. Положение компании на рынке крепкое и поддерживать органический роста еще можно (правда с более медленными темпами).

Сейчас у компании проблема только с юрисдикцией. Если она разрешится и будут намечаться дивиденды, то бумаги к концу года вполне могут обновить исторические хаи. За последние 2 года бизнес удвоился, погасил долги, накопил кэша на балансе, а оценка пока ниже.

Телеграм: t.me/+Sh-aXTTRdpMyYzky

Не является индивидуальной инвестиционной рекомендацией #обзор #HeadHunter #HHRU

▫️Выручка 2023:29,4 млрд (+63% г/г)

▫️Чистая прибыль: 12,4 млрд ₽ (+236% г/г)

▫️Скор. чистая прибыль: 11,4 млрд (+127% г/г)

▫️скор P/E ТТМ: 16,4

▫️fwd P/E 2024:13,7

▫️fwd дивиденд 2023:0%

▫️fwd дивиденд 2024:16,1%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Компания продолжает расти быстрыми темпами, во многом этому способствует дефицит кадров, который вряд ли куда-то денется, пока не завершится СВО. Самый большой рост выручки показывает сегмент объявлений о вакансиях (+76,9% г/г).

👆 Компания из года в год продолжает повышать цены на свои услуги, поэтому выручка растёт существенно быстрее издержек.Рентабельность по скор. чистой прибыли за 2023г составила 38,7%, против 33,3% в успешном 2021м.

✅ Что касается роста, который не зависит от цен на услуги, то компании еще есть куда наращивать клиентскую базу. В 2023м году количество платящих клиентов составило почти 602 тыс. (539 тыс. из которых — МСП в РФ). При этом, МСП из России формируют больше 53% выручки.

Для заметки:

— по итогам 2023 года число действующих индивидуальных предпринимателей (ИП) в России выросло на 10%, или 387 тыс., и достигло 4,26 млн

— количество коммерческих компаний, сведения о которых содержатся в едином государственном реестре, на 1 января 2024 года составляло 2,61 млн

✅ Компания ранее объявляла о намерении выкупить до 52,7% своих ADS в обращении по фиксированной цене в 910,5₽, но владельцы37.098.264 ценных бумаг, (73,3%), подали заявки на обмен ценных бумаг на акции МКАО «Хэдхантер» в соотношении 1:1 и выкуп не состоялся. МКАО «Хэдхантер» в декабре зарегистрировало проспект дополнительного размещения 37.098.264 акций (скорее всего, для целей обмена).

👆 Скорее всего компания переедет в РФ в этом году. По крайней мере, такие планы у компании есть + об этом говорят действия.

✅ У компаниичистая денежная позиция сейчас 19,4 млрд р. К концу 2024 года она вырастет минимум до 30 млрд р. Есть высокая вероятность, что эта сумма будет распределена на дивиденды (16,1% к текущей цене),если в стратегии по переезду нет потребности в выкупе акций и он пройдет без ущерба для миноритариев.

❌Самое главное, чтобы при переезде не пострадали интересы миноритариев, так как такие риски всегда есть. Пока деталей и сроков нет.

❌ Благодаря околомонопольному положению на рынке и периодическому повышению цен на услуги, есть риск вмешательства регуляторов. Возможно, что долго наращивать маржу таким образом будет нельзя (или темпы роста цен будут существенно снижаться).

Выводы:

Headhunter превратился в машину по зарабатыванию огромных денег. Положение компании на рынке крепкое и поддерживать органический роста еще можно (правда с более медленными темпами).

Сейчас у компании проблема только с юрисдикцией. Если она разрешится и будут намечаться дивиденды, то бумаги к концу года вполне могут обновить исторические хаи. За последние 2 года бизнес удвоился, погасил долги, накопил кэша на балансе, а оценка пока ниже.

Телеграм: t.me/+Sh-aXTTRdpMyYzky

Не является индивидуальной инвестиционной рекомендацией #обзор #HeadHunter #HHRU

3.2К |

1 комментарий

Пусть переедет сначала

- 11 марта 2024, 11:05

Читайте на SMART-LAB:

РЭСК и Красноярскэнергосбыт. Отчет РСБУ. Сколько “золота” ждать РусГидро за 25г.?

Компания Рязаньэнергосбыт (сокр. РЭСК) опубликовала финансовый отчет за Q4 и за весь 2025г. по РСБУ: 👉Прибыль от продаж — 0,336 млрд...

18:05

Надёжные корпоративные облигации

ОФЗ уступают по доходности ключевой ставке ЦБ, но корпоративные облигации с рейтингом ААА открывают путь к более высокой отдаче при...

16:38

теги блога TAUREN

- 2023

- 2024

- En+

- FCF

- fix price

- Headhunter

- IPO

- IPO 2024

- Ozon

- P/E

- S&P500

- softline

- vk

- X5

- Акрон

- акции

- акции США

- Алроса

- анализ

- Астра

- АФК Система

- аэрофлот

- банк

- Банк Санкт-Петербург

- банки

- Белуга Групп

- ВК

- ВТБ

- газ

- Газпром

- Газпромнефть

- гмк норникель

- Группа Позитив

- ДВМП

- дивиденды

- долг

- европлан

- застройщики

- золото

- Интеррао

- капитал

- Китай

- ЛСР

- Лукойл

- м.видео

- Магнит

- Мвидео

- мечел

- ММК

- мобильный пост

- МосБиржа

- московская биржа

- мтс

- недвижимость

- Нефть

- НМТП

- Новатэк

- Норникель

- обзор

- обзор акций

- обзор компании

- обзор рынка

- Облигации

- озон

- отчеты МСФО

- позитив

- Полиметалл

- полюс

- полюс золото

- прибыль

- прогноз

- прогноз по акциям

- Роснефть

- Россети

- Ростелеком

- Русагро

- русал

- Русснефть

- самолет

- сбербанк

- свободный денежный поток

- Северсталь

- Сегежа

- Сегежа групп

- Совкомфлот

- Софтлайн

- сталь

- Сургутнефтегаз

- татнефть

- Тинькофф Банк

- Транснефть

- трейдинг

- Фосагро

- ФСК Россети

- фьючерс mix

- Черкизово

- чистая прибыль

- энергетика

- Эталон

- Яндекс