Блог им. TAUREN |🚚 КАМАЗ (KMAZ) - рекордный год для рынка тяжелых грузовиков и стратегия развития на 2030г

- 23 апреля 2024, 09:53

- |

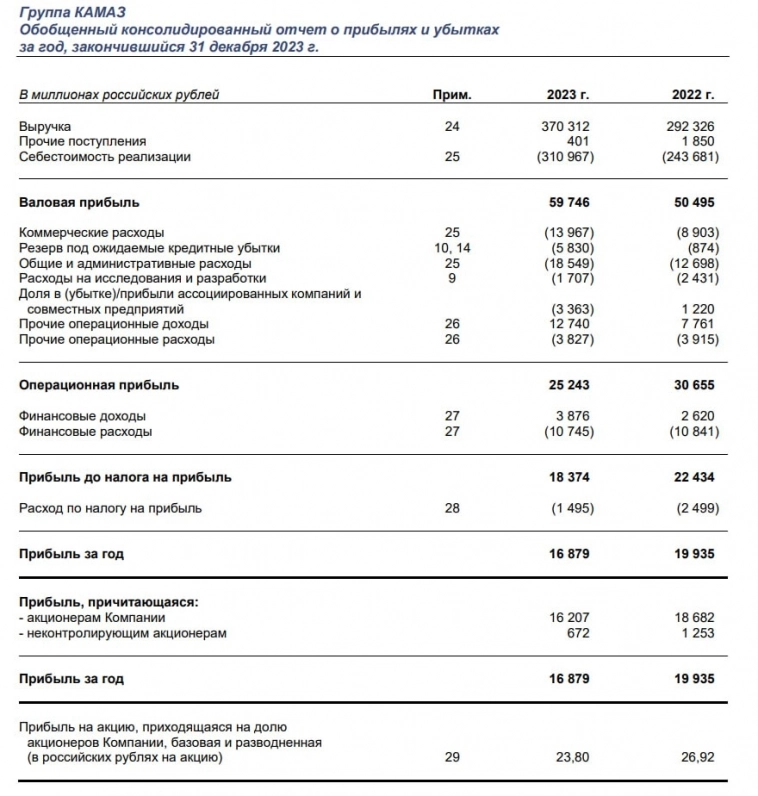

▫️ Выручка 2023: 370 млрд ₽ (+26,7% г/г)

▫️ Опер прибыль 2023г:25,2 млрд ₽ (-17,6% г/г)

▫️ скор Чистая прибыль 2023: 16,9 млрд ₽ (-15,3% г/г)

▫️ P/E ТТМ:8

▫️ P/B: 1,2

▫️ Дивиденды fwd 2023: 1,1%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 ПАО «КАМАЗ» — производитель дизельных грузовых автомобилей и дизельных двигателей.

✅ По итогам 2023г, рынок тяжелых грузиков РФ в натуральном выражении вырос до рекордных 143 тыс. машин (+70% г/г). Основные драйверы такого роста — это реализация отложенного спроса 2022г + доп. спрос на технику благодаря инфраструктурным проектам.

👉 Камаз продолжил удерживать 1-е место на рынке, но, при этом, его доля сократилась с чуть более 37% в 2022г до текущих 21,5%. Главным бенефициаром ухода западных брендов стали производители техники КНР — сейчас они заняли уже 65% рынка против 50% годом ранее.

✅ Бывший акционер компании, Daimler, продал свою долю в 15%. Сумма сделки и покупатель не раскрывались, но почти наверняка новым собственником станет либо подконтрольные государству структуры, либо стратегический инвестор из КНР.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. TAUREN |⚡ Займер (ZAYM) - обзор МФК в преддверии IPO

- 09 апреля 2024, 09:42

- |

Капитализация:27 млрд р

Размер IPO:до 3,5 млрд р

Формат: cash-out (продажа акций единственным акционером)

📊 Результаты за 2023 год

◽ Чистая % маржа (до резервов): 18,5 млрд (-13% г/г)

◽ Чистая % маржа: 14,5 млрд (+17% г/г)

◽ Чистая прибыль:6,1 млрд р (+6% г/г)

◽ P/E: 4,4

◽ P/B: 2,3

Телеграм: t.me/+Sh-aXTTRdpMyYzky

ℹ️ МФК Займер — крупнейшая в РФ микрофинансовая организация с клиентской базой в 17,3 млн человек и собственной финтех-платформой. Специализируется на выдаче микрозаймов физлицам.

✅ Компания недавно приняла дивидендную политику, согласно которой на выплаты поквартально будут направлять от 50% от чистой прибыли по МСФО. Если показатели компании будут не хуже, чем в 2023м году, то дивиденды могут за 2024й год составить от 11,3% к цене IPO.

✅ По прогнозам Б1, объем выдач микрозаймов в 2027 году превысит1,5 трлн рублей (х1,5 от показателей за 2023й год). Темпы роста существенно замедлятся, но рынок растущий.

( Читать дальше )

Блог им. TAUREN |💻 Softline (SOFL) - темпы роста выше ожиданий, но рентабельность оставляет желать лучшего

- 02 апреля 2024, 10:29

- |

▫️Оборот 2023: 91,5 млрд (+29% г/г)

▫️Выручка 2023: 73,2 млрд (+30% г/г)

▫️EBITDA 2023: 3,2 млрд р

▫️скор. Чистая прибыль 2023:-1,2 млрд р

▫️fwd скор. P/E 2025: 21,3

▫️fwd скор. P/E 2028: 5,4

▫️fwd дивиденд 2024: 1,9%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Ранее делал обзор Софтлайна, поэтому буду краток. Выручка за 2023й год выросла немного сильнее моих ожиданий, а вот скорректированной чистой прибыли мы так и не увидели.

👆 Основная проблема — это какой-то несоразмерный рост расходовна ЗП (+81,6% г/г). Возможно, что это связано с масштабированием бизнеса, так как штат сотрудников в 2023г выросна 8475 человек (+68% с начала 2023г).

✅ Прогнозы менеджмента на 2024 год выглядят вполне реалистичными:

▫️Оборот:> 110 млрд (выручка около 87,8 млрд р)

▫️Валовая прибыль: > 30 млрд (+27% г/г)

▫️скор. EBITDA: > 6 млрд (по идее, это позволит выйти хотя бы на минимальную чистую прибыль)

✅ На конец 2023г чистый долг составил 8,1 млрд (х5 г/г) приND/EBITDA = 2,48. Рост долга по отношению к 2022г связан с серией сделок M&A, это позитивно т.к. благодаря таким сделкам Софтлайн наращивает набор собственных высокомаржинальных решений. Более того, покупки проходят по более интересным оценкам, чем на фондовом рынке, главное, чтобы они оказались эффективными в будущем.

( Читать дальше )

Блог им. TAUREN |♻️ Сегежа (SGZH) | Почему падаем и когда ждать доп. эмиссию?

- 28 марта 2024, 09:50

- |

▫️ Выручка 2023: 88,5 млрд (-9% г/г)

▫️ OIBDA 2023: 9,3 млрд (-60% г/г)

▫️ Чистый убыток 2023: 16 млрд (против прибыли в 6 млрд годом ранее)

▫️ скор. Чистый убыток 2023: 16,7 млрд (+229,6% г/г)

▫️ P/E ТТМ:-

▫️ fwd дивиденд 2023: 0%

▫️ P/B: 2,6

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно результаты за 4кв2023г:

▫️Выручка: 24,7 млрд (+4% кв/кв)

▫️OIBDA: 2,3 млрд (-23% кв/кв)

▫️Чистый убыток: -5,5 млрд (+71% кв/кв)

❗ Чистая рентабельность упала до -22,4%. Сейчас, чтобы компании выйти в 0, нужен рост цен на продукцию около 30% или сильное сокращение долга (так как % расходы за 2023й год составили аж 16,5 млрд р).

❌ Чистый финансовый долг составил122,6 млрд рублей на конец 2023 года. Учитывая то, что даже в 2021м году, когда цены на пиломатериалы были в 3 раза выше, компания показывала операционную прибыль чуть больше 22 млрд рублей, существенно снизить долг без докапитализации выглядит нереальным в обозримой перспективе.

👆 С очень высокой долей вероятности компания проведет допэмиссию в ближайшее время, так как продолжать наращивать дол при текущих ставка — только усугублять положение.

( Читать дальше )

Блог им. TAUREN |🥚 МТС (MTSS) - рекордная долговая нагрузка и IPO МТС-Банка

- 15 марта 2024, 10:39

- |

▫️Капитализация: 585 млрд ₽ / 293₽ за акцию

▫️Выручка 2023: 606 млрд ₽ (+13,5% г/г)

▫️OIBDA 2023: 234,2 млрд ₽ (+6,4% г/г)

▫️Чистая прибыль 2023: 54,6 млрд ₽ (+67,5% г/г)

▫️ND/OIBDA: 1,9

▫️P/E ТТМ:10,7

▫️fwd дивиденды 2023:11-12%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно выделю результаты за 4кв2023г:

▫️Выручка: 168 млрд ₽ (+18% г/г)

▫️OIBDA: 56,7 млрд ₽ (+3,9% г/г)

▫️Чистая прибыль: 16,1 млрд ₽ (+195,6% г/г)

✅ МТС-Банк находится на финальной стадии подготовки к выходу на IPO. Скорее всего, мы увидим публичное размещение уже в 1П2024г.

На конец 2023г капитал банка составлял 76,3 млрд рублей при ЧП в 12,4 млрд (ROE = 16,3%). Если компания будет выходить с небольшим дисконтом к капиталу как это делал Совкомбанк, то мы увидим оценку приблизительно в 60-70 млрд. Объём IPO вероятно будет небольшим (не более 10%), за такой пакет МТС получит около 6-7 млрд, долг это существенно не снизит.

✅ Благодаря отличным результатам финтех направления и небольшому росту абонентской базы, МТС удалось показать рост выручки на 18% г/г. Это помогло сохранить операционную маржинальность выше 20%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс