Goog

🤖 ИИ раздул пузырь в техах

- 29 мая 2023, 18:05

- |

Про предстоящую коррекцию и признаках 🫧 в акциях AAPL, NVDA, MSFT, GOOG

- комментировать

- 160

- Комментарии ( 0 )

markets report 26/4/23

- 26 апреля 2023, 10:45

- |

Всем дождливая среда! Выпуск 280

Уолл Стрит похоже вышел из спячки и вчера нарисовал 1е серьезное движение за последнее время. Опасения рынка насчет замедления экономики усилились после замедления потребительского доверия до 9ти месячного минимума. И фондовые индексы просели от 1 до 2%, что выглядит существенным, учитывая топтание на месте за последние пару недель. Но опять же несмотря на первый шаг к коррекции, пока она ожидается плавной, и не исключено, что, к примеру, сегодня индексы попробуют чутка отыграться перед тем, как пойти дальше вниз. Индекс SnP500 может вернуться к 4100 после чего попытается пойти еще ниже.

Крупные техи GOOG и MSFT отчитались хорошо, и по классическому правило Уолл стрит — раз положительные ожидания превратились в фактически хорошие новости в виде отчетности, то настало время продавать. Поэтому акции перешли к коррекции от своих локальных highёв и думаю могут просесть еще чуть пониже. Потащив за собой NASDAQ, который то же прошел 12 000 пунктов и похоже попробует добраться до 11 500 пунктов.

( Читать дальше )

markets report 24/4/23

- 24 апреля 2023, 11:26

- |

Всем понедельник! Выпуск 279

Индекс SnP закрыл прошлую неделю падением на 0,1%. И этим практически все сказано, счет на табло. Конечно сезон отчетностей в разгаре и результаты выходят разные, но данные по экономике выходят противоречивые поэтому индексы не могут не то что выбрать направление, но и как то ощутимо сдвинуться с места. Сначала недели выходили слабые данные, а под конец деловая активность в Америке вышла на 11 месячный максимум, что вернуло опасения насчет нескорого разворота в ДКП.

На этой неделе будут снова важные данные по инфляции, которые могут оказать влияние на ФРС, но что более важно отчитываются крупные техи META, AMZN, GOOG и MSFT которые во многом и загнали рынок на текущие уровни за последнее время. Все эти 4 бумаги недавно сильно подросли и находятся на своих локальных максимумах. Так что даже при выходе хороших результатов не исключена коррекция, по классической схеме «покупай на ожидании, продавай на новостях» Но еще раз напомню, что бумаги вокруг публикаций отчетностей лучше не трогать, ибо возможна большая и непредсказуемая волатильность.

( Читать дальше )

markets report 14/4/23

- 14 апреля 2023, 08:39

- |

Всем страстная пятница! Выпуск 275

Вот наконец индексы на Уолл Стрит зафиксировала более менее хороший рост. Вслед за потребительской инфляцией вчера был опубликован PPI или инфляция для производителей, которая тоже подтвердила снижение. Это произошло на фоне ухудшения ситуация на рынке труда, то есть ястребиный подход ФРС работает по плану, но уже пора сворачиваться, именно на это в очередной раз надеются участники торгов. В лидерах вчерашнего дня были технологические акции, потому что скорый разворот процентной ставки радует их больше остальных. Такие гиганты как GOOG, MSFT и AAPL приближаются к своим локальным HIGHям и должны эти максимумы обновлять в SR, если положительная тенденция продолжится.

НО напомню, что сегодня отчитываются крупные банки и это может сильно переменить погоду. Так же отмечу, что ожидания у рынка сейчас сильно негативные, средний прогноз падения прибыли ожидается больше 5%, в то время как в начале квартала ожидался рост более процента. В такой ситуации ожидания могут оказаться сильно заниженными, а банки могут отчитаться не так плохо и суммарно это окажет положительный эффект на котировки индексов.

( Читать дальше )

Квартальный отчет Alphabet (Google): большой фокус на AI и сокращение расходов

- 20 марта 2023, 20:43

- |

2 февраля после закрытия торгов Alphabet (GOOGL) отчиталась за 4 квартал 2022 г. (4Q22). Выручка прибавила 1% и достигла $76,05 млрд. Без учёта валютных курсов выручка выросла на 7%. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (diluted EPS) $1,05 против $1,53 в 4Q21. Согласно Refinitiv, аналитики в среднем прогнозировали выручку $76,53 млрд и EPS $1,18.

Выручка за вычетом расходов на покупку трафика (TAC) прибавила 2% и составила $62,1 млрд, что также ниже ожиданий Wall Street. На конец квартала у Alphabet $113,7 млрд в денежных средствах и эквивалентах и к/с фин.вложениях. Чистый долг отрицательный. О результатах за 3Q22 по ссылке.

Сегменты. Выручка от контекстной рекламы в поиске (Google Search and other) снизилась на 1,6% и составила $42,6 млрд. К этому сегменту также относятся доходы от Google Play, Maps, Gmail и др. приложений.

Выручка YouTube сократилась на 7,8% до $7,96 млрд. Аналитики ожидали $8,25 млрд. Выручка облачного подразделения Google Cloud взлетела на 32% до $7,32 млрд. Консенсус-прогноз аналитиков $7,42 млрд. Сегмент “Google Network”, в основном включающий доходы от сервисов AdMob, AdSense и Google Ad Manager, снизился на 8,9% до $8,8 млрд.

( Читать дальше )

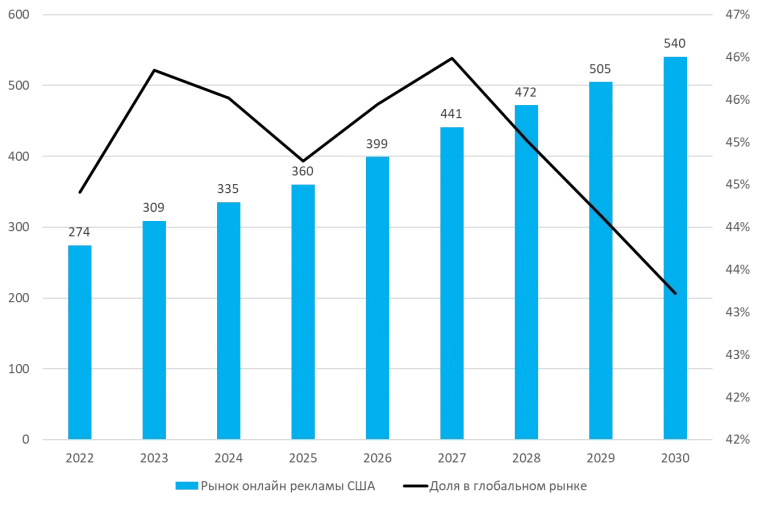

Рынок онлайн рекламы, TikTok: бан в США, инвестиционные идеи на рынке онлайн рекламы и при чем тут Искусственный интеллект (Часть 1)

- 20 марта 2023, 09:07

- |

Источник: DKG Global

Потенциальный (и ни как не соответствующий принципам свободного рынка) запрет на TikTok в США в случае, если китайские акционеры платформы не выйдут в принудительном порядке из его акционерного капитала, может стать (и уже частично стало) одним из ключевых факторов для роста капитализаций американским компаний сектора коммуникаций (прежде всего GOOGL, SNAP и ряда других). Что представляет американский бизнес TikTok, какую долю рынка другие провайдеры могут получить, в случае его бана на территории США, как это решение нынешней администрации белого дома отразится на глобальном рынке телекоммуникаций, а также как решение отразилось на изменении расчетных внутренних стоимостей компаний этого сектора: все это мы рассмотрим в этом цикле статей.

Юридическое обоснование

Хотя какие-либо запреты и ограничения на основании формального участия в акционерной структуры какой-либо компании в условиях свободного рынка не приемлемы (как нас долгое время учили.

( Читать дальше )

markets report 10/2/23

- 10 февраля 2023, 09:51

- |

Всем пятница! Выпуск 249

Американские индексы вчера нарисовали что-то очень похожее на разворот, это сильно возбудило всех технических аналитиков, потому что примерно такие шапки рисовали индексы по окончанию ралли медвежьего рынка, после чего грохались обратно. Фундаментально же участники до сих пор переваривают комментарии ФРС, что не такие уж они и голуби как всем хотелось бы. А окончательно настроение всем испортила доходность казначейских трежерей которая вчера продолжила расти, соответственно включая режим Risk OFF. Тем более некоторые аналитики на Уолл Стрит напоминают что с такими высокими доходностями бонды становятся привлекательней акций. Спрэд доходностей кстати опустился снова на декабрьский минимум свидетельствуя о том, что короткие доходности сейчас снова нехило задраны, и инвесторы могут решить пересидеть в них, а не в акциях.

Индексы на радость медведям уже находятся в зоне перекупленности, это чувствуется, так как запала на рост, после неплохого ралли практически не осталось, что тоже логично. Самые отчаянные уже набрали шорта, но пока рынок корректируется технически. SnP опустился ниже важной локальной поддержки в 4100 пунктов, но про совершенный разворот можно будет говорить только после уверенного пробития 4000 пунктов. Зато тогда медведи могут с уверенностью ждать похода индекса в сторону 3800 или даже 3700 пунктов.

( Читать дальше )

markets report 6/2/23

- 06 февраля 2023, 09:07

- |

Всем понедельник! Выпуск 246

Важная прошлая неделя на фондовом рынке Америки закончилась смешанно. Потому что с одной стороны индексы припали, но я пока не вижу в этом ничего плохого, так же были смешанные корпоративные отчеты очень серьезных компаний, но с другой стороны вышли хорошие данные по экономике, говорящие о том что она хорошо себя чувствует и типа есть шанс избежать жесткой рецессии. А именно неожиданно восстанавливается активность в сфере услуг и вышли ультракрутые данные по почти 3х кратному росту количество рабочих мест относительно ожиданий. Это нехилый позитив, однако индексы на этом решили припасть потому что врубается уже классическая страшилка, что раз экономика в целом и рынок труда в частности впоряде, а вопрос с инфляцией далек от завершения, то ФРС будет дальше ставку поднимать и долгожданный разворот в этой тенденции откладывается.

Вместе с этим хайповые компании, которые даже если отчитались хорошо и подросли, признаются, что ожидают проблем в этом году. А если отчеты плохие, то падают акции прям будь здоров. В сухом остатке индексы в пятницу припали это не страшно, но за неделю снова показали рост уже продолжительный это хорошо (NASDAQ вон растет 5ю неделю к ряду). Американские индексы могут даже еще просесть, потому что после продолжительного роста можно еще подостыть и фиксануть прибыль. Главное, что если SnP после всех коррекций в ближайшее время сможет уверенно задержаться выше 4000 пунктов, а NASDAQ выше 12 000 пунктов, вот это будет неплохим подтверждением того, что народ больше не боится и настроен на среднесрочный рост. По тем же причинам таким акциям как AMZN и GOOG не смотря на коррекцию было бы очень обнадеживающе удержаться выше важного уровня в $100 за акцию, однако сами компании и аналитики пророчат им непростой год и возможно новые сокращения. Крупнейшие техи типа AAPL, GOOG и AMZN по мнению аналитиков пострадали из-за снижения спроса на фоне замедления экономики. Подобное давление может продолжится в этому году. Amazon вообще свалил все на гигантский лось, который они словили, вложившись в плачевный RIVN, если б не убыток от в $12 ярдов, все было бы круто. Но честно говоря, звучит как отмаза.

( Читать дальше )

Ум не в бороде, а в голове

- 16 декабря 2022, 12:34

- |

📰Прогноз рынка по приоритетам на ➡️ пятница, 16 декабря 2022

Каждый день я использую вот эти данные, чтобы понимать в какую сторону лучше торговать сегодня и среднесрочно. Сохранять объективную картину рынка помогают #приоритеты рассчитанные на основании опционных данных.

Буду благодарен за 👍 лайки и комментарии 💬

——-🫥——-

Сигналы для открытия позиций в несколько дней/недель со stop-loss равным двойному дневному ATR (

( Читать дальше )

markets report 9/12/22

- 09 декабря 2022, 09:01

- |

Всем пятница! Выпуск 223

Американские фондовые индексы вчера подросли, но не сказать что с большой охотой. Снова сработала модель плохие новости – это хороший сигнал для котировок. Вышли растущие пособия по безработице из чего инвесторам показалось что ситуация на рынке труда ухудшается, то значит и ФРС может смягчиться, а заседание уже на следующей неделе. Сегодня будут публиковаться данные которые могут поддержать рост, но мне кажется сильного ралли в преддверии данных по инфляции и новой ставки ожидать не стоит индекс SnP может подняться обратно выше 4000, но там нисходящий тренд является пока серьезно преградой.

Рэй Далио считает что пик процентных ставок будет куда выше, чем последнее время заявляет ФРС или ожидает рынок. По мнению миллиардера инвестора из-за предпринятых мер со стороны ФРС, а именно офигеть уже какой высокой процентной ставки, инфляция должна замедлиться до 4,5-5% годовых, что кстати все равно достаточно высокая инфляция. НО процентная ставка должна быть в таком случае на 1,5 п.п. выше инфляции чтоб все было чики пуки. Соответсвенно пик процентной ставки по мнению Рэя будет 6%, что во1ых существенно выше текущих значений в 4%, во2ых значительны выше пиковых значений в 5%, ожидаемых рынком сейчас. И в 3их такое высокое итоговое значение ставки еще не заложено в котировках, и еще окажет свое негативное влияние на рынок акций. Напомню что ранее Рэй Далио говорил что если ставка дойдет до 4,5% это может загасить индекс SnP500 до 3150 пунктов или на 20% ниже вчерашнего закрытия. Сейчас Далио прогнозирует ставку еще выше, потому что инфляцию по его мнению будет не так просто победить, поэтому реакция рынка ожидается еще более негативная. Но зато это скорей всего будет то самое дно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал