ExxonMobil

Большая подборка долгосрочных инвестиционных идей от Morgan Stanley

- 03 апреля 2023, 16:30

- |

----------------------------------------------

Подпишись на наш тг-канал чтобы получать больше макроэкономических обзоров и торговых идей

Наш YouTube канал с бесплатным обучением, инвестпрожаркой портфелей и др

----------------------------------------------

Среди наиболее мощных долгосрочных драйверов аналитики выделили:

— возврат к мягкой ДКП в США по мере охлаждения инфляции;

— нормализация балансов домохозяйств;

— отложенный спрос в некоторых секторах потребительских услуг;

— восстановление глобальной экономики за счет стран, отставших после пандемии;

— усиление тенденций решоринга в США;

— внедрение ИИ в различные сектора экономики.

В какие акции стоит инвестировать?

• Стратегии выделили компании, обладающие устойчивыми бизнес-моделями и конкурентными преимуществами, которые позволят расширить долю на рынке в долгосрочной перспективе.

( Читать дальше )

- комментировать

- 263

- Комментарии ( 1 )

Акции ExxonMobil оценены рынком справедливо - Синара

- 01 февраля 2023, 19:26

- |

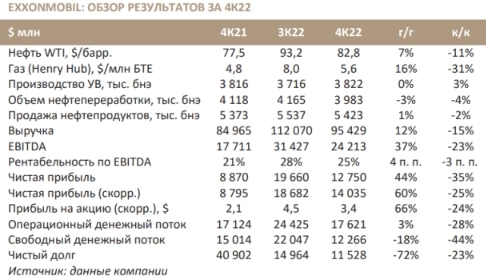

Опубликованную вчера финансовую отчетность ExxonMobil за 4К22 мы оцениваем как достаточно сильную. Рынок закладывал в своих прогнозах снижение ключевых показателей компании по отношению к 3К22 ввиду уменьшения цен на энергоносители (в 4К22 нефть WTI стоила $83/барр. против $93/барр. в 3К22). Скорректированная прибыль ExxonMobil в 4К22 в размере $3,4 на акцию превысила на 3% ожидания рынка. Операционный денежный поток за отчетный период сократился на 28% к/к вследствие снижения выручки (на 15%) и EBITDA (на 23%). За 2022 г. чистый долг компании уменьшился на 72%, до $11,5 млрд, а его отношение к EBITDA составляет только 0,1.

Скорректированная прибыль ExxonMobil за 4К22 на 3% превысила ожидания рынка, что в ходе ближайших торговых сессий должно оказать умеренную поддержку котировкам. В качестве негативных моментов отметим резко выросшие капзатраты (+ 41% г/г, $5,7 млрд) и отсутствие в планах компании наращивания добычи в 1К23.

Считаем, что акции ExxonMobil сейчас оценены рынком справедливо (наш рейтинг — «Держать»). Детальные планы на год ExxonMobil обычно представляет в феврале-марте на «Дне инвестора».Бахтин Кирилл

ИБ «Синара»

❗️Обзор главного бенефициара отказа от российского газа - Exxon Mobil Corporation❗️

- 11 января 2023, 13:02

- |

Сегодня на обзоре именно та компания, которая отбирает хлеб Газпрома — #XOM

Сегодня на обзоре именно та компания, которая отбирает хлеб Газпрома — #XOM

👆🏻Помимо Новатэка, конечно. Но его полный обзор я выложил два дня назад, ссылки на свежие обзоры оставлю в комментариях.

Exxon Mobil Corporation — американская компания, одна из крупнейших нефтяных компаний в мире по размеру рыночной капитализации. Основные запасы нефти находятся в Азии и США, природного газа — в США, Австралии, Азии и Европе. Дивидендный аристократ, выплачивает дивиденды с 1911 г.

( Читать дальше )

ExxonMobil и Chevron в 2022 году были в лучшем положении в секторе - Синара

- 27 декабря 2022, 20:07

- |

Катализаторы: рост маржи нефтепереработки в 2023 г. из-за эмбарго ЕС на российские нефтепродукты; повышение котировок газа на мировых рынках.

Риски: влияние инфляции на операционные расходы и капвложения; снижение прогнозов по темпу роста добычи нефти; введение налогов на сверхдоходы.

( Читать дальше )

Продление программы выкупа собственных акций - позитивный фактором для котировок ExxonMobil - Синара

- 09 декабря 2022, 18:22

- |

Компания ExxonMobil объявила вчера ряд целевых показателей на следующие 5 лет, до 2027 г. включительно, в том числе увеличив и продлив программу обратного выкупа акций. На период до 2027 г. годовой объем капитальных затрат ExxonMobil планирует в диапазоне $20–25 млрд. Более 70% вложений предполагается направить в стратегические для компании добычные активы в Пермском бассейне США, Гайане, Бразилии, а также в развитие СПГ-проектов. Добыча компании к 2027 г. по плану вырастет на 14% до 4,2 млн бнэ в сутки. В 2023 г. капзатраты, по оценкам компании, должны составить $23–25 млрд, и мы в своих прогнозах ранее ориентировались на нижнюю границу данного диапазона.

Продление программы выкупа собственных акций мы считаем позитивным фактором для котировок ExxonMobil на ближайшие торговые сессии. Новая программа предусматривает выкуп в размере до $50 млрд до конца 2025 г., тогда как ранее заявлялась программа в объеме до $30 млрд до конца 2023 г. В этом году компания планирует потратить $15 млрд на покупку своих акций, при этом $10,5 млрд уже израсходовано за 9М22. Новость о капзатратах мы расцениваем при этом нейтрально, поскольку долгосрочный годовой коридор ($20–25 млрд) лишь немногим шире текущего диапазона ($21–24 млрд).

Мы сохраняем рейтинг «Покупать» по акциям ExxonMobil.Бахтин Кирилл

Синара ИБ

🛢 ExxonMobil (XOM) - обзор компании и актуальных событий в отрасли

- 02 ноября 2022, 09:57

- |

▫️ Капитализация: 456 млрд (111$ за акцию)

▫️ Выручка TTM: 390 млрд

▫️ EBITDA TTM: 83 млрд

▫️ Чистая прибыль TTM: 51,8 млрд

▫️ fwd P/E 2022:8

▫️ P/B: 2,5

▫️ fwd дивиденд 2022: 4%

Все обзоры: t.me/taurenin/651

👉 Exxon Mobil Corporation — одна из крупнейших нефтяных компаний в мире.

👉 Компания платит дивиденды с 1911 года, ни разу не отменяла их и не снижала их с 1948 года, стабильно повышая, в среднем на 8% в год за последние 15 лет.

( Читать дальше )

Свободный денежный поток Chevron и ExxonMobil растет в 3 квартале даже при снижении цены нефти - Синара

- 31 октября 2022, 19:58

- |

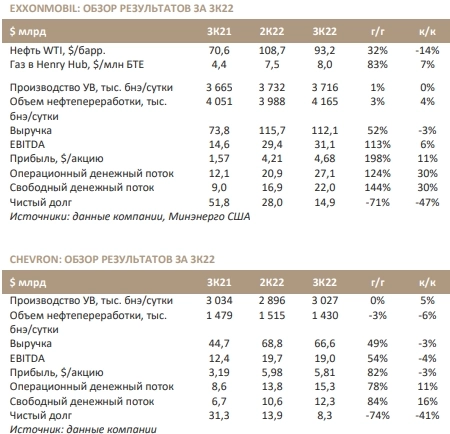

Примечательно, что у обеих компаний вырос свободный денежный поток в квартальном сопоставлении (на 30% у ExxonMobil и на 16% — у Chevron), чему отчасти способствовали благоприятные изменения рабочего капитала за отчетный квартал. Продолжает быстрыми темпами снижаться и долговая нагрузка: у ExxonMobil размер чистого долга уменьшился на 47% за квартал до $14,9 млрд, у Chevron — на 41% до $8,3 млрд.

Мы позитивно оцениваем опубликованную отчетность ExxonMobil и Chevron за 3К22. Можно с уверенностью говорить о том, что на протяжении нескольких кварталов высокая маржа в сегменте нефтепереработки сохранится вследствие сокращения мощностей и опасений снижения поставок нефтепродуктов на мировой рынок после введения ЕС эмбарго на продукцию РФ. Наш текущий рейтинг по акциям обеих компаний — «Покупать», но потенциал роста стал уже незначительным.Бахтин Кирилл

Синара ИБ

ExxonMobil ведет переговоры о передаче своих активов «Сахалина-1» третьей стороне — Коммерсант

- 04 августа 2022, 08:14

- |

ExxonMobil работает над тем, чтобы передать активы проекта «Сахалин-1» третьей стороне. Об этом сообщается в финансовом отчете компании, опубликованном в среду на сайте Комиссии по ценным бумагам и биржам США. Третья сторона, которой будут переданы активы, в документе не называется.

ExxonMobil: прибыль на акцию во 2 квартале на 11% выше прогноза рынка - Синара

- 01 августа 2022, 21:11

- |

В условиях благоприятной конъюнктуры 2К22 (нефть WTI подорожала на 15% к/к, газ на Henry Hub — на 61%) компания наращивала производство углеводородов (+2% к/к до 3,7 мбс) и получила выручку в $116 млрд (+28% к/к). При этом денежные операционные расходы возросли только на 18% к/к, что предопределило рост EBITDA на 68% к/к до $30 млрд. Свободный денежный поток, достигший во втором квартале $17 млрд, оказался на 56% больше, чем кварталом ранее, но динамика могла быть и лучше, если бы не рост оборотного капитала на $2,7 млрд.

Мы положительно оцениваем опубликованную отчетность ExxonMobil за 2К22 и сохраняем по бумагам компании рейтинг «Покупать». Считаем, что потенциал роста результатов в сегменте downstream еще в полной мере не реализован. Во-первых, из-за коронавирусных ограничений в Азии маржа нефтехимии пока увеличилась не так значительно, как можно ожидать. Во-вторых, ExxonMobil к 1К23 завершит реализацию проектов по расширению мощности НПЗ на 0,25 мбс, маржа которых, по нашему мнению, сохранится высокой в течение нескольких последующих кварталов. Кроме того, компания продолжает придерживаться политики жесткого контроля над затратами: в 2К22 капвложения составили $4,6 млрд, притом что годовым ориентиром было заявлено $21–24 млрд.Бахтин Кирилл

Синара ИБ

🛢 ExxonMobil (XOM) - обзор нефтегазового дивидендного аристократа

- 15 июля 2022, 09:40

- |

▫️ Капитализация: 350 млрд

▫️ Выручка TTM: 309 млрд

▫️ EBITDA TTM: 54 млрд

▫️ Прибыль TTM: 26 млрд

▫️ fwd P/E 2022:7

▫️ P/B:2,1

▫️ fwd дивиденд 2022:5%

👉 Все обзоры: t.me/taurenin/651

👉Exxon Mobil Corporation — одна из крупнейших нефтяных компаний в мире.

👉Компания платит дивиденды с 1911 года, ни разу не отменяла их и не снижала их с 1948 года, стабильно повышая, в среднем на 8% в год за последние 15 лет. Последнее повышение в этом году на 0,1$ в квартал (1,15%).

✅ По итогам 1 квартала 2022г ExxonMobil показала ожидаемо высокий рост бизнеса из-за роста цен на энергоносители. Средняя цена реализации нефти выросла на 39%. Благодаря этому, компания увеличила свою выручку и чистую прибыль на 53% и 100% соответственно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал