Блог им. SalgariInvestorpobeditel

❗️Обзор главного бенефициара отказа от российского газа - Exxon Mobil Corporation❗️

- 11 января 2023, 13:02

- |

Сегодня на обзоре именно та компания, которая отбирает хлеб Газпрома — #XOM

Сегодня на обзоре именно та компания, которая отбирает хлеб Газпрома — #XOM

👆🏻Помимо Новатэка, конечно. Но его полный обзор я выложил два дня назад, ссылки на свежие обзоры оставлю в комментариях.

Exxon Mobil Corporation — американская компания, одна из крупнейших нефтяных компаний в мире по размеру рыночной капитализации. Основные запасы нефти находятся в Азии и США, природного газа — в США, Австралии, Азии и Европе. Дивидендный аристократ, выплачивает дивиденды с 1911 г.

Компания считается нефтяной и это тоже очень здорово, в том числе и из-за эмбарго на российскую нефть. Но рассматриваю я её больше из-за газового сегмента. В мире наблюдается дефицит СПГ(сжиженного природного газа), а соответственно и очень высокие цены. И как бы ни была страшна возможная рецессия впереди — прежних цен на газ в ближайшее время ожидать не стоит. Да и вообще до серьезного увеличения добычи газа(а за этим можно наблюдать по капитальным затратам компаний из их отчетов) или же до мира-дружбы-жвачки во всём мире(так чтобы все вновь покупали трубопроводный газ у Газпрома) — низких цен на газ ждать не стоит. Когда будет мир-дружба-жвачка — предсказать невозможно, а за капитальными затратами газодобывающих компаний мы вполне можем следить.

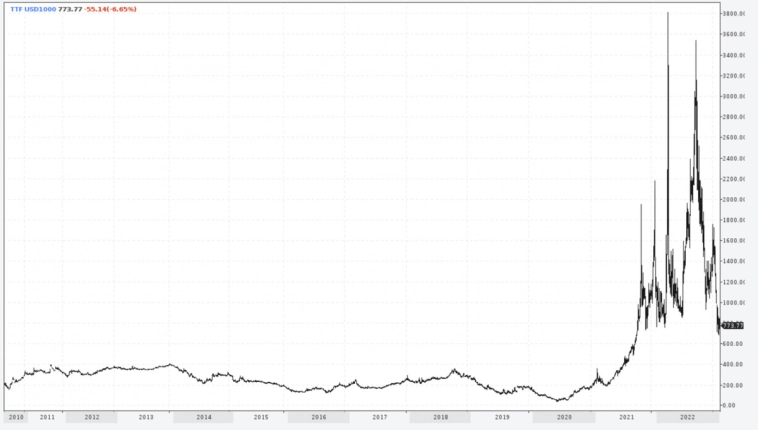

❗️Сколько стоит газ

👆В данный момент цена в Европе выше средней за последние 10 лет более чем в два раза.

Повышенные доходы у компании будут даже при гораздо более низких ценах, но как мы чуть ранее предположили — это маловероятно. А почему будут повышенные? — Потому что освободился огромный европейский газовый рынок.

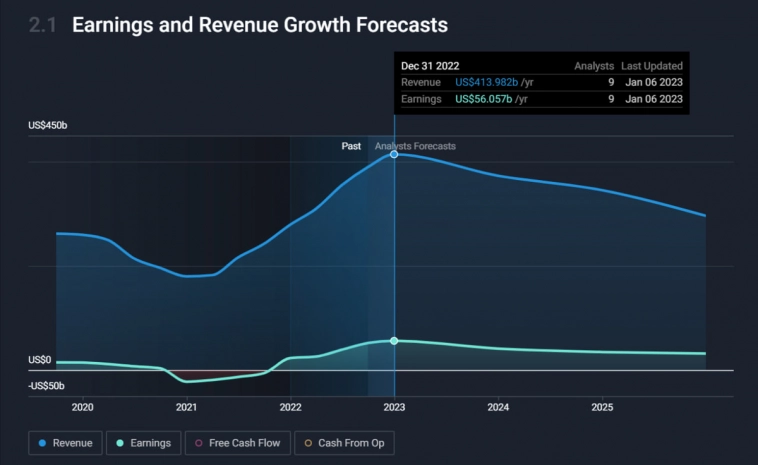

👆Прогнозы на снижение выручки и прибыли компании коррелируют с новым прогнозом Минэнерго США касательно цены Brent на 2023 год ($83,1 за баррель, что является понижением прогноза на 18%) и на 2024г(77,57$ за баррель).

А так же и с тем, что прошлогодние пики по газу также не ожидаются. Тем не менее на графике выше можно легко заметить, что даже учитывая прогнозируемые снижения с высокой базы 2022г — выручка и прибыль все еще будут выше прошлых лет(не имею ввиду ковидное снижение, а ДО НЕГО).

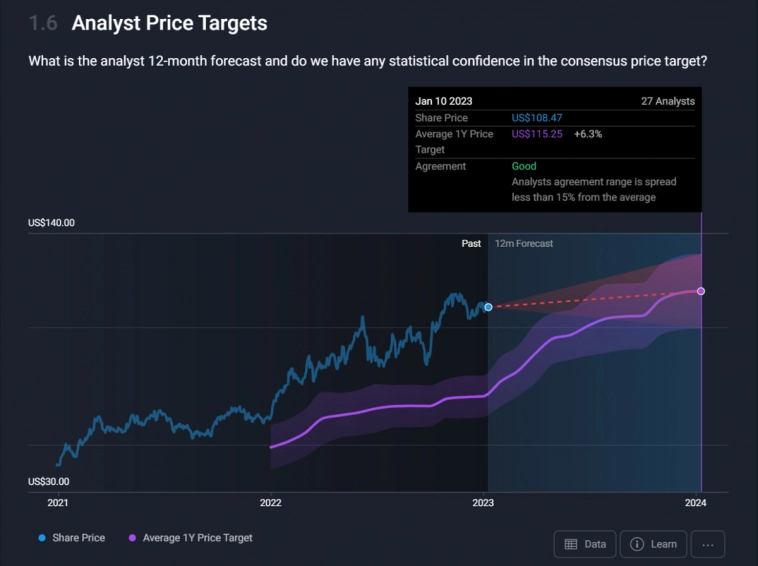

Но знаете что? Прогнозы на стоимость акций идут вразрез с теми же прогнозами по выручке и прибыли:

👆Почему так? Как раз из-за того, о чем я уже неоднократно пытался сказать — европейский рынок газа огромен и теперь свободен. Ну как, его то уже успели разделить между собой, но Exxon Mobil «в теме», так сказать.

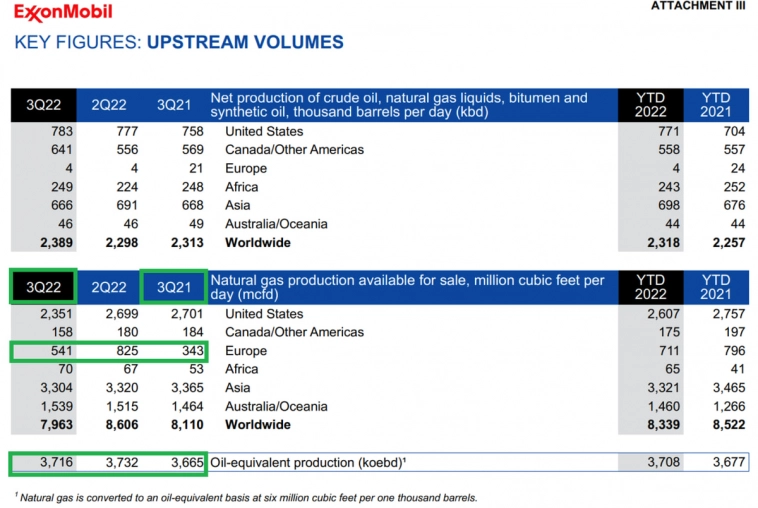

❗️Перейдём к операционным показателям компании:

👆Обратите внимание на те поля, которые я выделил зеленым. Это объёмы газа за период. Сравните 3кв. 2022г с 3кв 2021г. И на второй квартал посмотрите, когда газа было нужно больше для заполнения хранилищ. То есть объёмы газа возросли и реализовываются они по очень высоким ценам.

Можете глянуть и на объёмы нефти, они в первой таблице на картинке. Они за год не изменились. Почему? — Потому что нет возможности нарастить добычу, в секторе недофинансирование на лицо. Если бы компания могла — она бы увеличила добычу, ведь цены и на нефть в этом году были ОЧЕНЬ высокие также.

💡Кстати, Байден угрожает нефтяным компаниям уже длительный период. Угрожает повысить налоги, если они не увеличат капитальные расходы на разведку и добычу, а так же не сфокусируются на увеличении объёмов.

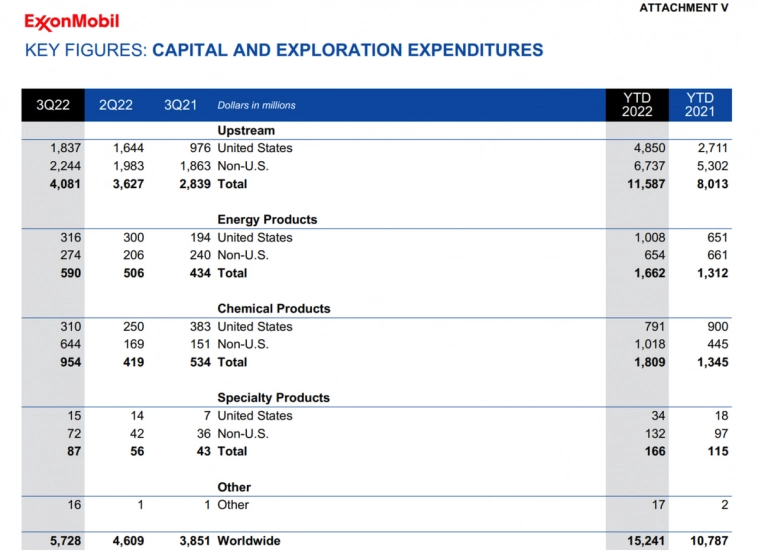

Давайте посмотрим, а прислушивается ли компания к призывам увеличить капитальные расходы:

Итак, в сравнении с 2021 годом за тот же период(3квартала), капитальные расходы выросли с 8млрд $ до 11,6 млрд $. То есть на 45%.

Много это или мало? Не мешало бы сравнить это с ростом доходов компании в этом году из-за слишком высоких цен.

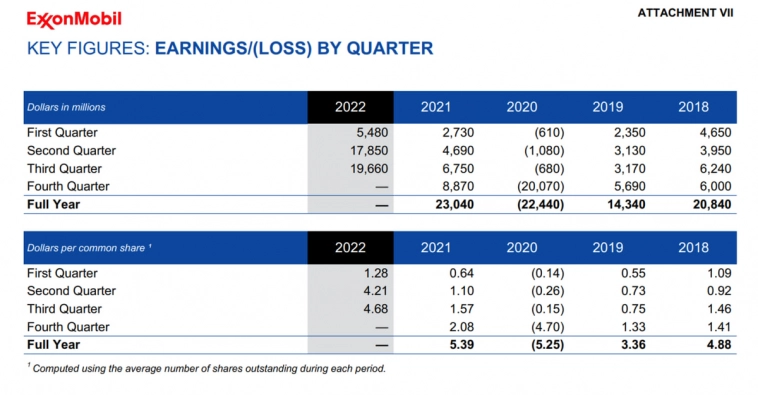

👆Итак, в первом квартале 2022г чистая прибыль выросла в ДВА РАЗА, в сравнении с тем же периодом прошлого года. А вот во втором и в третьем квартала — аж в 4 раза.

Так что, коллеги — я бы сказал, что компания не спешит увеличивать капитальные расходы на разведку и увеличение добычи. Да и зачем ей это? В других крупных компаниях наблюдается схожая тенденция. А не сговор ли это? - Не думаю, разве что негласный. Ведь все понимают, что нет смысла снижать цены на нефть, так как впереди возможна рецессия мировой экономики и снижение цен повышенными объёмами не компенсировать(ведь мировой спрос в таком случае снизится).

💡❗️То, что компании не идут на поводу у господина президента США — вполне разумно со стороны их бизнеса. Но также создаёт и риск введения повышенного налога на сверхприбыль.

❗️Посмотрим на баланс компании

Активы: 370,1 млрд $ (+9,5% YTD)

Обязательства: 177,1 млрд $ (+8,5% YTD)

Собственный капитал: 193 млрд $ (+10% YTD)

Общий долг: 45 млрд $ (-1% YTD)

Денежные средства: 30,4 млрд $ (ранее на балансе компании более 6,8млрд $ не было)

Чистый долг: 15млрд $ (-60% YTD и -75% c 2020г)

👆Явно видна тенденция на снижение долга. Кстати, а дивиденды то повышали чисто символически, не смотря на сверхприбыли. То есть компания серьезно работает над своим балансом. Это явно очень хороший знак для средне-долгосрочных инвесторов.

❗️А что ж там за сверх прибыли? Сколько есть и ожидается?

Чистая прибыль за 2022г ожидается в размере 53-56 млрд $. Это на 130% больше прошлого года(23 млрд $).

В 2023г ожидается — 41млрд $, что все еще на 80% больше, чем в 2021г.

В 2024г ожидается — 34,5 млрд $, что также все еще сильно больше, чем в 2021г(до кризиса энергоресурсов)

В 2025г — 31,6 млрд $.

👆Чем дальше прогноз — тем менее он достоверен, стоит иметь это ввиду. Однако, сверхприбыли сохранятся в ближайшие годы, что скорей всего, приведёт к серьезному увеличению дивидендов.

📌Рассмотрим долговую нагрузку подробней:

📍Debt Ratio — 0.48 (до 0,5 — оптимально, приемлемо не более 0.70)

(Обязательства поделить на активы)

---

📍Debt/Equity — 0.92 (до 1.0 — оптимально)

(обязательства поделить на собственный капитал)

---

📍Debt/EBITDA — 0,47 (до 3.0 — с натяжкой приемлемо, при низкой ключевой ставке ЦБ)

(долг поделить на прибыль до вычета налогов, процентных платежей и амортизации)

---

📍Net Debt/EBITDA — 0.16 (до 3.0 — с натяжкой приемлемо, при низкой ключевой ставке ЦБ)

(чистый долг поделить на прибыль до вычета налогов, процентных платежей и амортизации)

👆Да, долговая нагрузка выглядит не критичной, особенно отношение долга к EBITDA. Но ведь EBITDA повышенная из-за сверх прибылей. Стоит глянуть на эти показатели за 2021г, в нормальной обстановке:

📍Debt/EBITDA — 0,87

---

📍Net Debt/EBITDA — 0,74

👆Долговая нагрузка выглядела в разы хуже, но все еще была на нормальном уровне. Так что, компания действительно улучшила свой баланс с 2020г.

📌Рентабельность

📍ROE(Return on Equity) - 27,7% (при 13,4% в прошлом году)

(рентабельность собственного капитала=чистая прибыль поделить на собственный капитал и умножить на 100)

---

📍ROA(Return on Assets) - 14,5% (при 7% в прошлом году)

(рентабельность активов=чистая прибыль поделить на активы и умножить на 100)

---

📍Operating margin - 14,3% (при 8,7% в прошлом году)

(операционная рентабельность=операционная прибыль поделить на выручку и умножить на 100)

---

📍ROS(Return on Sales) - 18,5% (при 11,6% в прошлом году)

(рентабельность продаж=прибыль до налогов и процентов поделить на выручку и умножить на 100)

👆Сравниваем с данными прошлого года, чтобы еще раз подметить «сверхприбыли».

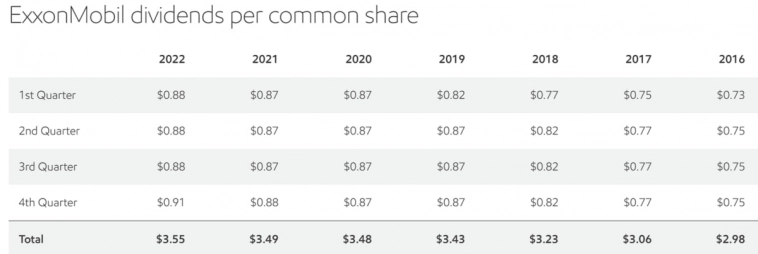

❗️Дивиденды

Компания стабильно платит и повышает дивиденды с 1948 года.

В 2019г дивиденды за год составили 3.43 $ на акцию.

В 2020г — 3.48 $ ( не смотря на коронакризис и чистый убыток по итогам года)

В 2021г — 3.49 $

В 2022г — 3.55 $

👆Повышения были больше символические, чтобы не потерять статус дивидендного аристократа(я бы кстати поменял правила и сделал бы какой-то минимальный % повышения для сохранения статуса, но решать не мне) Но в будущем картина должна измениться, учитывая сверхприбыли, снижение долговой нагрузки и отсутствие желания слушать Байдена(наращивать добычу). В сторону роста дивидендов измениться должна.

❗️Сколько всё это стоит?

Это, пожалуй, один из самых важных вопросов — ведь дело всегда в цене.

На момент написания обзора — цена акций 108$.

По DCF(модели дисконтированных денежных потоков), справедливая стоимость находится на уровне 105$ за акцию, это учитывая снижение прибылей следующих лет.

Другой вопрос — а как часто цена находится у справедливого значения? Приобретая по «справедливой цене» — в итоге можно долго сидеть в просадке, пока рынок будет восстанавливать эту самую «справедливость». Учитывая, что в отчетах за 2023 и 2024г будут показатели слабее 2022г — инвесторы могут действовать не логично и распродавать. Поэтому, такие дела всегда лучше приобретать с дисконтом, то есть со скидкой к справедливой цене.

Тем не менее, считаю что покупать акции этой компании можно при цене ниже 100$. Кому нужен больший «запас прочности» — то ниже 95$. Ниже 90$ не ожидаю.

❗️Риски

— Может быть введён повышенный налог на «сверхприбыль» нефтегазового сектора. Однако, пока нефть марки Brent на уровне 80$ за баррель, вероятность не слишком высока.

— Рецессия мировой экономики, если инфляция укоренится и начнёт слабо поддаваться снижению и ФРС будет действовать жестче, может сильно снизить цены на нефть(на газ менее вероятно).

✅К выводам. Exxon Mobil — отличная компания, с хорошим балансом и явный бенефициар энергокризиса. Нефтегаз на 2023г рассматриваю как попытку прокатиться частью депозита на продолжении сверхприбылей. Другую часть депо буду использовать для покупок просевшего IT сектора и компаний роста. Однако, Exxon Mobil буду брать на просадке, если дадут. Желательно в районе 90, чтобы быть с хорошим запасом прочности. А пока предпочитаю ETF на нефтяные компании с тикером #XLE. Он уже в более чем +20% прибыли с момента покупки, о которой сообщал в telegram канале.

----

Пожалуй, самая крупная база обзоров российских компаний доступна по ссылке — t.me/investassistance/1209

----

Понравилось? Ставьте 👍и подписывайтесь! Дальше — Больше! А в комментариях закрепил ссылки на обзоры.

теги блога Invest Assistance

- headhunter

- IPO

- OZON

- Whoosh

- X5

- X5 Retail Group

- активы

- акции

- Акции РФ

- Астра

- банк санкт-петербург

- банки

- Белуга Групп

- биржа

- вклады

- ВТБ

- ВУШ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- деньги

- дивидендная политика

- дивидендный портфель

- дивиденды

- Европлан

- застройщики

- золото

- иис

- инвести

- инвестиции

- инвесторы

- инвесторы в России

- интеррао

- ключевая ставка

- Ключевая ставка ЦБ РФ

- компании

- лента

- Лукойл

- Магнит

- мать и дитя

- металургия

- ммк

- мобильный пост

- МосБиржа

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- нефтгеазовый сектор

- Нефть

- нлмк

- Новатэк

- Норникель

- обзор акций

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- офз

- полюс

- Полюс Золото

- портфель

- Портфель инвестора

- прогноз акций

- прогноз по акциям

- Ренессанс Страхование

- Роснефть

- россети ленэнерго

- российские акции

- Россия

- ростелеком

- Русагро

- русал

- русская аквакультура

- рынки

- рынок

- Самолет

- сбер

- сбербанк

- Северсталь

- Селигдар

- Совкомбанк

- сургутнефтегаз

- татнефть

- тинькофф банк

- Транснефть

- транспортные компании

- трейдинг

- финансы

- форекс

- ФосАгро

- фундаментальный обзор

- фундаментальный обзор

- ЦБ РФ

- черкизово

- Эталон

- ЮГК Южуралзолото

- Яндекс

Обзор компании Новатэк — t.me/investassistance/1212

Обзор компании Сегежа — t.me/investassistance/1205

Обзор компании Мечел — t.me/investassistance/1162

Обзор компании Распадская — t.me/investassistance/1181

Обзор компании Банк Санкт-Петербург — t.me/investassistance/1185

Обзор компании Сбербанк — t.me/investassistance/1123

Обзор компании Полюс — t.me/investassistance/1112

Обзор компании Полиметалл — t.me/investassistance/1080

Обзор компании Тинькофф — t.me/investassistance/1103

Обзор компании ДВМП — t.me/investassistance/1142

Обзор компании Магнит — t.me/investassistance/1095

Обзор компании ФосАгро — t.me/investassistance/1067

Обзор компании МТС — t.me/investassistance/1055

Обзор Белуга — t.me/investassistance/1021

Обзор Х5 Group — t.me/investassistance/1013

Обзор Ozon — t.me/investassistance/1083

Обзор POSI — t.me/investassistance/1032