Eur

Состояние денежного рынка США и долларовой ликвидности

- 02 апреля 2021, 12:00

- |

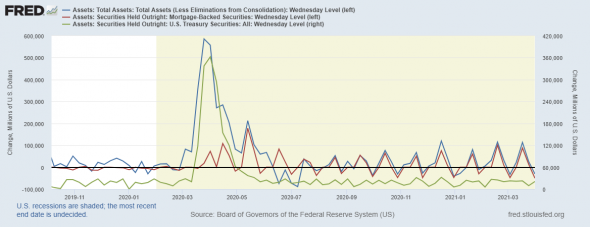

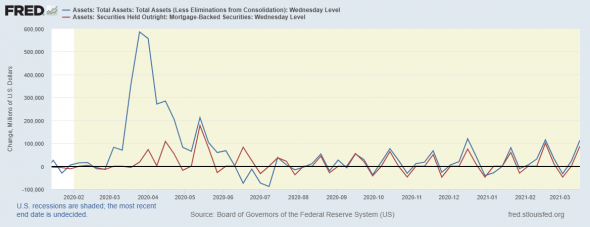

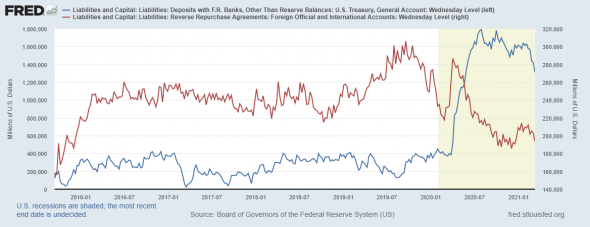

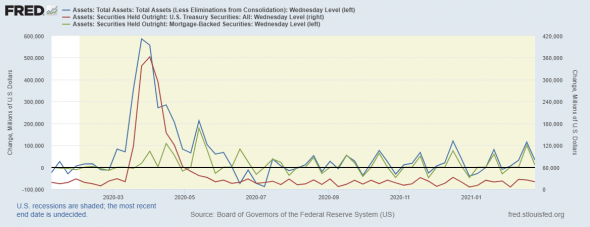

На неделе баланс ФРС сократился на 30 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Зеленая линия – динамика баланса трежерис.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

ФРС продавал именно долги обеспечены ипотекой, в то время как трежерис покупал.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

- комментировать

- 1К

- Комментарии ( 0 )

Состояние денежного рынка США и долларовой ликвидности

- 26 марта 2021, 11:39

- |

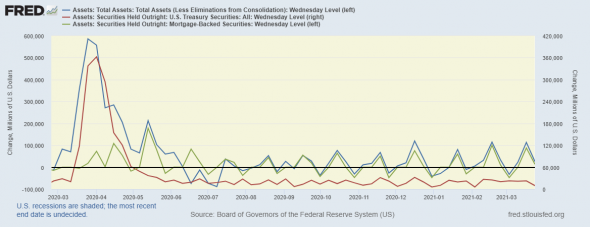

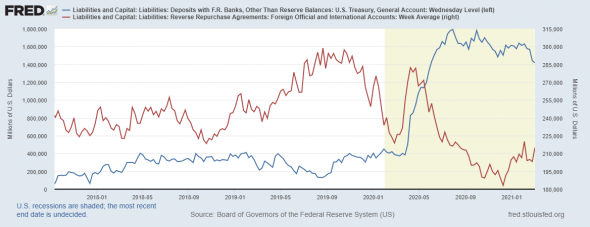

На неделе баланс ФРС вырос на 26 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса трежерис.

Зеленая линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Продолжаются активные манипуляции с ипотечными бумагами, при этом с госдолгом FOMC работает меньше.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Еврозона восстанавливается, но это не точно!

- 24 марта 2021, 15:19

- |

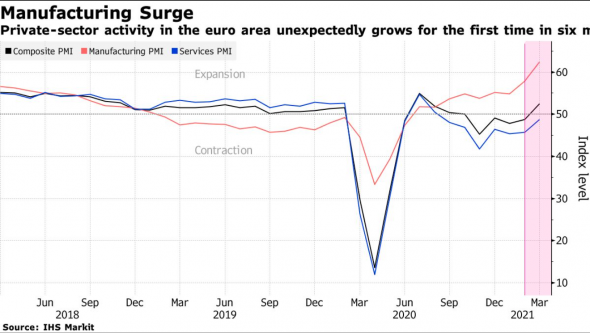

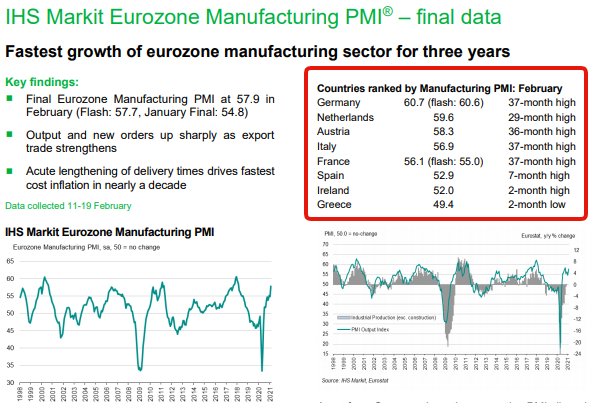

Композитный PMI за февраль по странам:

🇪🇺52.5 (прогноз 49.1; предыдущий 48.8)

🇫🇷49.5 (прогноз 45.2; предыдущий 47.2)

🇩🇪56.8 (прогноз 51.6; предыдущий 51.1)

🇬🇧56.6 (прогноз 51.1; предыдущий 49.6)

🇯🇵48.3 (прогноз 49.8; предыдущий 48.2 )

В Еврозоне производственный сектор показывает фантастические цифры, а именно 62.4 — это лучший показатель с момента существования данных по PMI в производственном секторе. Но вот сфера услуг остаётся под давлением из-за ограничений связанных с вирусом. Кстати и рост производственного сектора в ближайшее время может встать в Еврозоне, так как вводятся новые ограничения в связи с 3-ей волной вируса.

Медленная вакцинация будет сдерживать экономическое восстановление Еврозоны — это главная проблема.

В зоне евро ведущей экономикой остаётся Германия, так как производственный сектор показал там новый рекорд 66 против 60.6 в феврале, а сфера услуг превысила отметку в 50 показав первое расширение за 6 месяцев. Но Германия продлевает ограничения связанные с 3-ей волной вируса, а значит восстановление опять затормозится.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 19 марта 2021, 18:47

- |

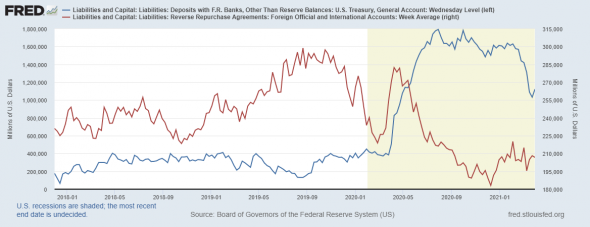

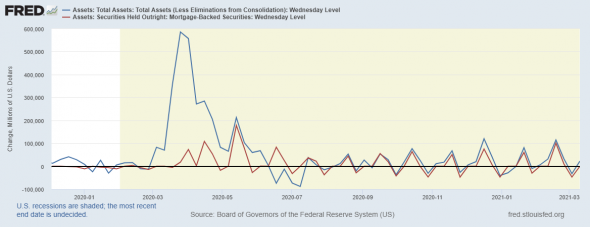

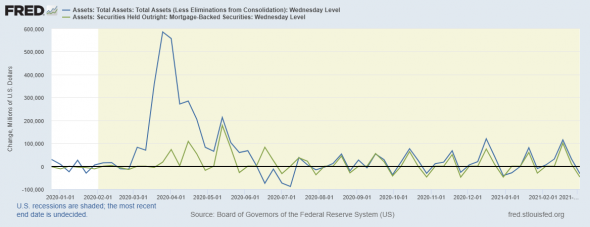

На неделе баланс ФРС вырос на 113 млрд долларов, снова основной вклад внес выкуп именно ипотечных бумаг

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Самое плохое в этой всей истории, что деньги, предоставленные коммерческим банкам, оседают на депозитах, об этом будет ниже.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 12 марта 2021, 12:04

- |

На неделе баланс ФРС вырос на 23 млрд долларов — это цикличные процессы, которые просматриваются в динамике баланса ФРС и ипотечных облигаций

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Как видим, показатели выросли, и четко просматривается цикличность рассматриваемых показателей, поэтому стоит ожидать дальнейшего роста баланса ФРС в ближайшие пару недель.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 05 марта 2021, 15:32

- |

На неделе баланс ФРС просел на 32 млрд долларов, но это цикличные процессы, которые просматриваются в динамике баланса ФРС и ипотечных облигаций.

Синяя линия — баланс ФРС от недели к неделе.

Зеленая линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Как видим, показатели снизились, и четко просматривается цикличность рассматриваемых показателей, поэтому стоит ожидать дальнейшее снижение баланса ФРС в ближайшие пару недель.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

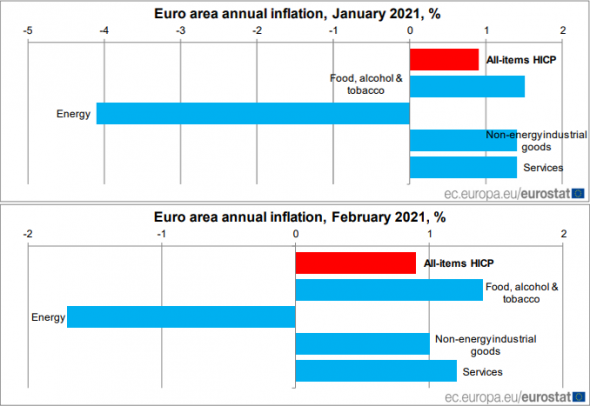

Инфляция в Еврозоне даёт пространство для печатанья новых денег.

- 02 марта 2021, 13:30

- |

Годовая инфляция в Еврозоне в феврале, по предварительной оценке, осталась на уровне января в 0,9%

Но посмотрите на иллюстрацию к посту:

Цены на Энергию выросли -1.7%, по сравнению с -4,2% в январе, а вот цены на неэнергетические промышленные товары снизились до 1,0% по сравнению с 1,5% в январе. Цены на услуги тоже снизились до 1.2%, по сравнению с 1.4% в январе.

☝🏻Если бы не росли цены в энергетическом секторе, то годовая инфляция в Еврозоне наоборот снижалась.

Эти данные говорят нам о том, что у ЕЦБ ещё есть пространство для того, чтобы увеличить стимулы + не стоит забывать, что ЕС завтыкали с вакцинами и теперь заметно от всех развитых стран отстают и более медленная вакцинация может приводить к новым локдаунам.

EURUSD — Доллар на этих данных выглядит более бычьим ☝🏻

( Читать дальше )

Производственный сектор восстанавливается. Предложение не может удовлетворить спрос - инфляция.

- 01 марта 2021, 13:40

- |

Индекс деловой активности в производственном секторе Еврозоны от IHS Markit был выше трехлетнего максимума 57,9 в феврале 2021 года по сравнению с предварительной оценкой 57,7 и 54,8 в январе.

Однако скачок роста принес свои собственные проблемы, поскольку спрос на ресурсы еще не был удовлетворен предложением. Широко сообщается о задержках доставки и нехватке материалов, что приводит к почти рекордным задержкам в цепочке поставок. Таким образом, цены на сырье растут самыми быстрыми темпами за последние почти десять лет, намекая на дальнейший рост инфляции потребительских цен в ближайшие месяцы, по крайней мере до тех пор, пока спрос и предложение не восстановят равновесие.

Данные отличные. Производственный сектор восстанавливается. Предложение не может удовлетворить спрос, что взращивает инфляцию — ЕЦБ собирается ускорить скупку облигаций, на фоне роста доходности американских облигаций, что может привести к тому, что ЕВРО будет падать вместе с рисковыми активами, если доходность американских казначейских облигаций продолжит расти. По сути у ЕЦБ сейчас отличный шанс разогреть ещё сильнее экономику скупкой облигаций, чтобы образовалась так называемая рефляция или инфляционный тренд, тем самым удержав Евро от роста и вероятно увеличив тем самым спрос зоне Евро.

☝🏻 Поэтому Евро может продолжительное время находится у уровня 1.20 с уходом под 1.20 и возвращением выше 1.20

P.S. Поддержи автора лайком и подписывайся на телегу — Darth Traders

Состояние денежного рынка США и долларовой ликвидности

- 26 февраля 2021, 12:02

- |

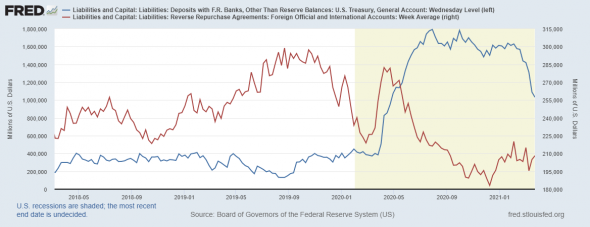

FRED прекратил обновление данных по важным направлениям денежного рынка, в целом, начались масштабные изменения в статистической информации, которая необходима для оценки денежной массы и тенденций на денежном рынке США. Уверен, что найдутся замены выбывшим показателям, но это застало меня врасплох, и на сегодняшний день анализ будет урезанным. В ближайшие пару недель постараюсь найти альтернативные показатели взамен выбывшим.

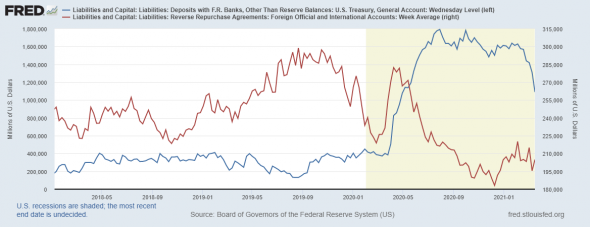

Баланс ФРС на прошлой неделе вырос на 33 млрд долларов, снова рост за счет выкупа ипотечных облигаций

Синяя линия — баланс ФРС от недели к неделе.

Зеленая линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – баланс Казначейский облигаций на счету ФРС, также от недели к неделе.

Как видим, показатели снизились, но остаются выше ноля. Вчера, на аукционах по новым сериям трежерис ставки сильно выросли, т.к. желающих покупать госдолг нет, почему-то ФРС вчера не выкупила новые долги. Стоит помнить, что Минфину нужно порядка 1 трлн под новую программу помощи экономики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал