Etf

Как торговать на рекордных Максимумах? / Apple за $2 Трлн / 20%+ Индекса в FAANG!

- 24 августа 2020, 18:49

- |

- комментировать

- 429

- Комментарии ( 0 )

ETF на золото бьют рекорды

- 24 августа 2020, 11:10

- |

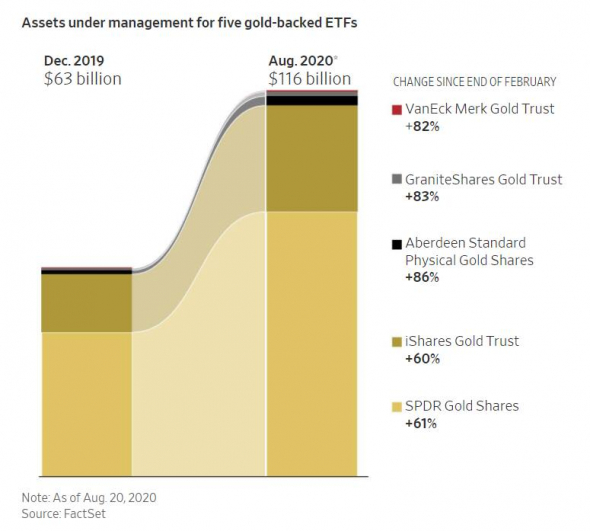

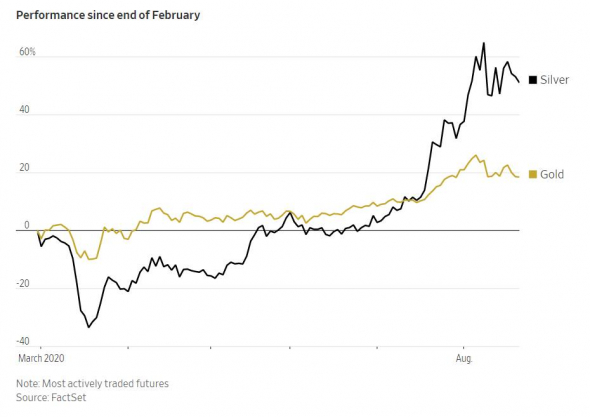

WSJ пишет о рекордном росте активов в ETFs на золото и серебро. ETFs сделали для частных инвесторов торговлю по существу физическими запасами золота и серебра простым и доступным занятием с очень низкими комиссиями. Я бы сказал, что это также просто как покупать еду в близлежащем магазине.

Интересными в публикации показались вот эти две мысли.

1. Низкие процентные ставки делают драгметаллы, которые не предлагают держателям регулярных выплат, более привлекательными по сравнению с активами, приносящими доход, такими как безопасные облигации.

2. По данным World Gold Council, на конец июня ETF, обеспеченные физическим золотом, содержали около 3620 метрических тонн, больше, чем какая-либо другая страна, кроме США.

( Читать дальше )

Портфель "8 акций" Прогнозы по КУРСУ РУБЛЯ сбылись! Купил Газпром, ВТБ и Китай.

- 23 августа 2020, 12:48

- |

Харизматичные идеи. Можно вложиться?

- 21 августа 2020, 15:56

- |

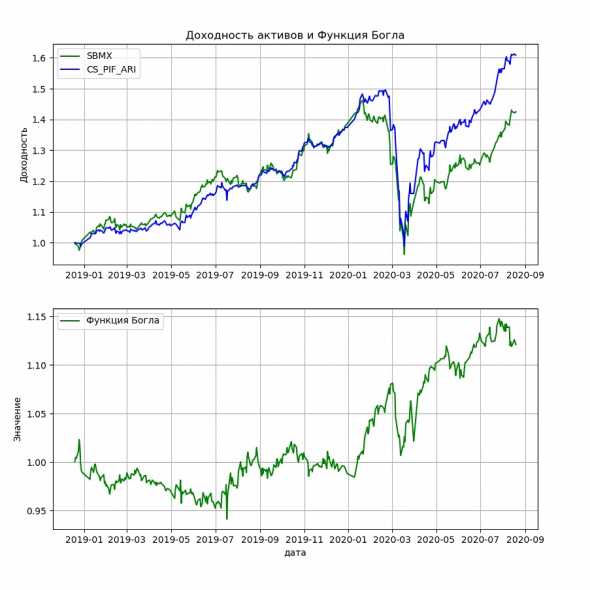

Вчера Петр Салтыков на своей странице в Facebook опубликовал короткую заметку об успехах фонда «Харизматичные идеи (в прошлом Харизматичные акции, Далее по тексту — ХИ)», находящемся под его управлением. Он указал, что их фонд с начала года уже принес 17% своим пайщикам, против индекса полной доходности Московской Биржи MCFTR — 4%.

Так как я всегда ищу интересные фонды для своих вложений и клиентов, и знаю Петра лично, то я с интересом наблюдаю за его успехами. Вначале июня я уже писал о его фонде, но его пост подтолкнул меня пересчитать показатели сравнения.

Сравнивал я ХИ с покупкой фонда SBMX под управлением управляющей компании Сбербанка, который как раз повторяет индекс MCFTR. Учел я также и комиссии брокера в размере 0.1% при покупке SBMX и комиссию за приобретения паев 1.5%, которую берет УК (специально взял самую большую, так как она зависит от размера инвестиций). Комиссию за погашение посчитал равной 0, поскольку свыше года она отсутствует, а вкладывать деньги на меньший срок смысла нет (и даже год мало). Налоговую ставку приравнял 13%, считая что инвестирует физик резидент, и реализует он свои паи до 3-лет.

( Читать дальше )

Как инвестировать в золото 2020

- 17 августа 2020, 10:44

- |

КАК КУПИТЬ ЗОЛОТО НА БИРЖЕ И СТОИТ ЛИ?

- 14 августа 2020, 15:37

- |

Как купить золото на бирже и нужно ли его покупать в наше время?

Фьючерсные контракты

Срочные контракты (фьючерсы на золото) подходят только тем клиентам, которые хотят спекулировать на рынке. Важным преимуществом фьючерсов по сравнению с другими инструментами для инвестиций в золото является их высокая ликвидность.

Фьючерсы — это инструмент с периодом обращения в несколько месяцев. По истечении этого срока инвестору необходимо приобрести новый контракт. Работа с фьючерсами требует открытия брокерского счета и регулярного перекладывания позиций из коротких в более дальние фьючерсы (роллирования), так как контракты регулярно завершают свой срок обращения (экспирируются) и открываются фьючерсы на новый срок, говорит финансист.

ПИФ и ETF

Еще один способ инвестировать в золото — купить пай в отраслевом ПИФе, который может вкладываться как в физическое золото, так и ОМС, акции, облигации и фьючерсы, либо приобрести бумагу соответствующего биржевого инвестиционного фонда (ETF). И то и другое можно сделать через управляющие и брокерские компании. ПИФы — это наиболее консервативный вариант инвестиционной стратегии со сниженной доходностью. Более того, ПИФ может «забирать» до 5% от стоимости активов в качестве вознаграждения за управление.

( Читать дальше )

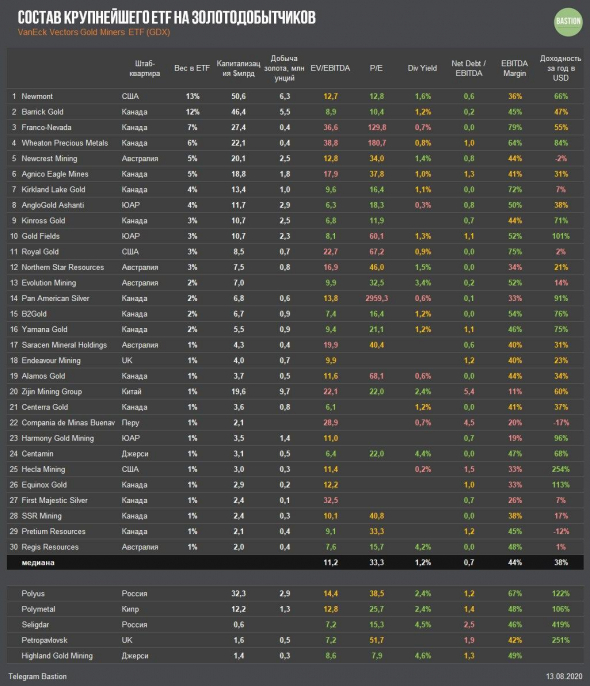

Состав крупнейшего ETF на акции золотодобытчиков: VanEck Vectors Gold Miners

- 13 августа 2020, 13:50

- |

В списке 30 из 58 компаний ETF + российские компании, которые в ETF не входят

Несколько наблюдений

▪️В России Полюс и Полиметалл традиционно считаются очень дорогими компаниями, но относительно мировых лидеров золотодобычи они оценены на одном уровне по EV/EBITDA.

▪️Дивдоходность Полюс и Полиметалла в 2,4% относительно мировых показателей выглядит очень хорошей. Это в 2 раза выше медианы сектора.

▪️Полюс — топ по эффективности. EBITDA Margin в 67% — одна из самых высоких в мире.

▪️Петропавловск и Селигдар даже после «ралли» последнего года стоят дешевле средних мультипликаторов. Это дисконт за плохое корпоративное управление.

▪️Несмотря на рост стоимости золота, в списке есть акции, которые упали в стоимости за год. Почему так происходит? Крупнейший австралийский золотодобытчик Newcrest Mining, например, столкнулся с истощением запасов месторождений. Его добыча упала на 16%.

( Читать дальше )

Купил акции Сбербанк | Купил акции ВТБ | Купил акции Московской биржи | продал etf на золото

- 12 августа 2020, 14:12

- |

Всем привет дорогие друзья! Решил продать 5 лотов etf на золото FXGD, пополнил ИИС и решил приобрести акции компаний Сбербанк, ВТБ, Мосбиржы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал