EURUSD

EURUSD | FOREX | Сигналы и прогнозы

- 23 апреля 2024, 10:40

- |

▪️Инструмент: #EURUSD

▪️Тип ордера: sell limit

▪️Точка входа: 1.07109

▪️Стоп лосс: 1.07603

▪️Тейк профит: 1.06008

▪️Актуальность: до конца текущего дня

Рассмотрим один из возможных сценариев движения цены на инструменте Евро Доллар. Вчерашний ордер по данной валютной паре так и не был открыт. В рамках сегодняшнего дня рассмотрим короткую позицию выше вчерашней точки входа, а именно от области ключевого сопротивления на 1.07083 — 1.07268. Сегодня у нас есть несколько волатильных новостей, которые могу оказать влияние на цену данного актива. Следует ждать ретест данной области сопротивления, откуда цена пойдет вниз на обновление своих лоев. Стоп лосс убираем за всю область сопротивления.

Потенциал падения в данной сделке будет сохраняться до обновления текущих лоев. Далее будем смотреть по ситуации, т.к. цена может вернуться обратно. В таком случае мы рассмотрим повторную продажу от ключевой области сопротивления, либо от недельной области сопротивления 1.07754 — 1.07968.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Доллар начинает сдуваться?

- 23 апреля 2024, 07:51

- |

Глава Банка Франции Вилларуа де Гало считает, что конфликт на Ближнем Востоке не изменит решимость ЕЦБ снизить ставки в июне. Однако деэскалация геополитической напряженности может изменить планы доллара США. Гринбэк рос как актив-убежище на фоне ралли Brent. Теперь, когда североморский сорт падает, идет распродажа «американца» на фактах. Разговоры о том, что многие «медвежьи» факторы уже учтены в котировках EURUSD, способствуют консолидации основной валютной пары с растущими рисками коррекции.

Bank of America считает, что три снижения ставки по депозитам ЕЦБ в 2024 уже полностью заложены в курс евро. Сделай Европейский центробанк меньше шагов по пути монетарной экспансии, EURUSD вырастет до 1,1 к концу третьего квартала и до 1,12 к концу года. Если, конечно, ФРС будет придерживаться плана о двух снижениях ставки по федеральным фондам. Именно столько от него ожидают рынки и Black Rock, на взгляды которого следует обратить внимание.

Динамика рыночных ожиданий по ставке ФРС

( Читать дальше )

Золото, евро/ доллар

- 22 апреля 2024, 19:18

- |

Три события дня на Forex. Прогноз на 23 апреля 2024

- 22 апреля 2024, 17:39

- |

Не пора ли Банку Англии снижать ставки? В чем секрет успеха доллара США? Выдержит ли евро двойной удар? В видео-обзоре проводится фундаментальный и технический анализ важнейших событий торгового дня 23 апреля, выдаются рекомендации по торговле основными инструментами. В фокусе внимания находятся следующие важные события на Forex: Деловая активность, Британия Деловая активность, США Деловая активность, еврозона

EURUSD/GBPUSD: фунт указывает евро направление движения

- 22 апреля 2024, 14:59

- |

EURUSD

Евро на прошедшей торговой неделе по ходу снижения столкнулось с поддержкой на уровне 1,0627, которую не смог преодолеть и остановившись, начал умеренно корректироваться вверх. Ожидаемого продолжения нисходящего тренда пока не случилось, так что сценарий все еще в работе. Вместе с тем, ценовой график пока остается в красной зоне супертренда, указывая на сохраняющийся контроль со стороны продавцов.

На данный момент пара торгуется без заметных изменений, оставаясь нейтральной в недельном отношении. Основная зона сопротивления не была протестирована и сохраняет свою целостность, что позволяет оставить нисходящий вектор в качестве приоритетного. Продавцам по-прежнему предстоит закрепиться в текущей ценовой зоне для продолжения движения. Для чего необходима локальная коррекция уровня 1,0694, где продолжает располагаться граница основной зоны сопротивления. Ретест и последующий отскок из этой зоны даст шанс на развитие очередного нисходящего импульса, который нацелится в область между 1,0535-1,0426.

( Читать дальше )

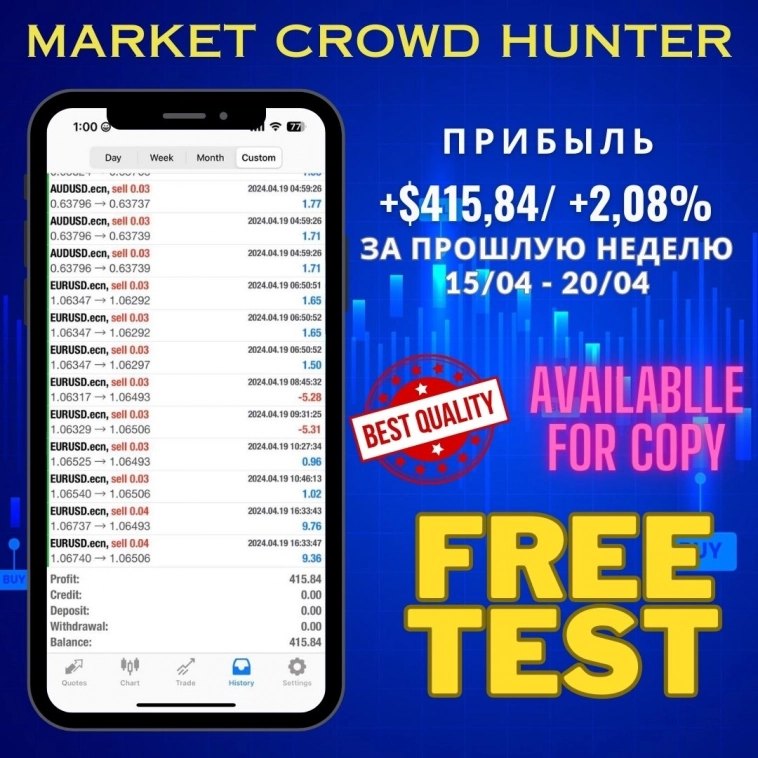

🤑Результаты стратегии Market Crowd Hunter за прошедшую неделю 15.04 - 20.04.

- 22 апреля 2024, 13:44

- |

💵Доход за прошедшую неделю 15.04 — 20.04: +$415,84 (+2,08%)

👉Доход с начала месяца Апрель: +$1 297,41 (+6,49%)

👉Доход с начала 2024 года: +$4 975,33 (+24,87%)

👉Доход с момента запуска системы (с 25.07.2022): +$38 256,29 (+247,95%)

▶️Баланс $25 243,62 / Эквити $21 598,45

___________________

📊Мониторинг MyFxBook: www.myfxbook.com/members/BEINMARKET/market-crowd-hunter/10586617

___________________

🕯Описание стратегии: smart-lab.ru/blog/925228.php

EURUSD | FOREX | Форекс | Прогноз

- 22 апреля 2024, 10:37

- |

▪️Инструмент: #EURUSD

▪️Тип ордера: sell limit

▪️Точка входа: 1.06905

▪️Стоп лосс: 1.07300

▪️Тейк профит: 1.5964

▪️Актуальность: до конца текущего дня

Рассмотрим один из возможных сценариев движения цены на инструменте Евро Доллар. В настоящий момент цена актива показывает локальное консолидационное движение в районе ключевой области поддержки 1.06402 — 1.06583. Тренд безусловно нисходящий, поэтому следует отдавать предпочтение продажам. Несмотря на то, что ключевой областью сопротивления выступает область 1.07085 — 1.07200, мы будем работать ниже, от хая на отметке 1.06905. Здесь находится скопление ликвидности, именно поэтому данная точка отлично нам подходит. Дополнительно стоит отметить сегодняшний день — понедельник. Минимальное количество волатильных новостей. На случай, если цена пойдет выше, мы выставим стоп лосс за данной областью сопротивления.

Потенциал падения в данной сделке будет сохраняться до обновления текущих лоев. Далее будем смотреть по ситуации, т.к. цена может вернуться обратно. В таком случае мы уже будем рассматривать продажи именно от области ключевого сопротивления. А до тех пор действуем так.

( Читать дальше )

Вернется ли евро к паритету?

- 22 апреля 2024, 07:54

- |

Деэскалация конфликта на Ближнем Востоке стала бальзамом на раны для евро. Последний раз, когда EURUSD рухнула к паритету в 2022, в Европе бушевал энергетический кризис, и война Израиля и Ирана могла стать непосильной ношей для ориентированной на импорт нефти и газа экономики еврозоны. Однако Тегеран преуменьшает последствия ответных атак Иерусалима на свою территорию, что является сигналом, что он не собирается мстить. Основная валютная пара идет вверх, но хватит ли у «быков» сил хотя бы на продолжительную коррекцию?

Несмотря на то, что EURUSD смогла удержаться выше 1,06, разговоры о паритете на Forex не стихают. Ставки на опционы, которые окажутся в «деньгах» в случае равенства курса евро и доллара США, увеличиваются. По оценкам Bank of America, вероятность такого исхода в течение следующих 6 месяцев составляет 12%, хотя в начале года она была равна нулю.

Динамика вероятности паритета в EURUSD

Виной всему существенное изменение мировоззрения инвесторов на судьбу ВВП США и ставки по федеральным фондам.

( Читать дальше )

Вводная к открытию недели

- 22 апреля 2024, 02:15

- |

На предстоящей неделе внимание будет на экономические отчеты и отчеты компаний БигТеха за 1 квартал.

В ФРС начался период тишины перед заседанием 1 мая, члены ФРС не будут смущать рынки своими выступлениями, но участники рынки прекрасно помнят ястребиные речи членов ФРС, что оставит свой отпечаток на составе портфелей к заседанию.

Главным отчетом предстоящей недели станет инфляция потребительских расходов в пятницу.

Вице-президент ФРС Джефферсон заявил, что общая инфляция РСЕ в марте составит 2,7%гг, базовая 2,8%гг в то время, как большинство банков по итогам публикации отчетов по инфляции CPI и PPI США ожидали, что общая инфляция РСЕ составит 2,6%гг, а базовая упадет до 2,7%.

После публикации цен на жилье банки откорректировали свои прогнозы и теперь ждут общую и базовую инфляцию РСЕ на уровне 2,6%гг, что будет значительно ниже прогнозов ФРС.

Мало того, падение базовой инфляции РСЕ США до 2,5%гг-2,6%гг согласно истории открывало дверь ФРС к первому снижению ставки.

Этот отчет может развернуть рынки при падении базовой инфляции ниже ожиданий ФРС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал