Berkshire Hathaway

«Сила этого джинна пугает меня до чертиков» - Баффетт сравнил ИИ с ядерным оружием. Что еще нужно знать по итогам собрания акционеров Berkshire Hathaway?

- 07 мая 2024, 13:46

- |

В прошедшие выходные холдинг Berkshire Hathaway Уоррена Баффетта провел ежегодное собрание акционеров. Конференция, которую фанаты окрестили «Вудстоком для капиталистов», представляет собой трехдневное мероприятие, проходящее в родном городе Баффетта Омахе. Акционерам компании доступны особые привилегии — покупка эксклюзивных украшений и мебели от ведущих дизайнеров, множество закусок и коктейлей от Dairy Queen (принадлежит Berkshire), а избранные счастливцы даже могут сделать предложение руки и сердца с помощью легенды Уолл-стрит. Весь финансовый мир ждал новых прогнозов от 93-летнего «Оракула из Омахи».

Сокращение доли Apple и рекордный рост наличных Berkshire

Berkshire значительно сократил долю в Apple, но корпорация по-прежнему остается самой крупной инвестицией холдинга. Как отмечает Bloomberg, Apple столкнулась со множеством проблем — антимонопольным штрафом в размере $2 млрд, падением продаж в Китае и свертыванием десятилетнего проекта по выпуску автомобилей. Акции компании упали примерно на 5% в этом году.Berkshire сообщила о том, что на конец первого квартала 2024-го ее доля в производителе iPhone снизилась до $135,4 млрд по сравнению со $174,3 млрд на конец 2023 года.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Статистика, графики, новости - 07.05.2024 - Очередное хамство со стороны России. Она уходит от санкций с помощью торговли в рублях.

- 07 мая 2024, 06:46

- |

— Про Баффетта. Где деньги?

— Западные банки платят огромные налоги Кремлю!

— Джейми Даймон волнуется из-за будущей победы России

— Италия — слабак Европы

Доброе утро, всем привет!

Новый данные по инфляции. Хорошие.

( Читать дальше )

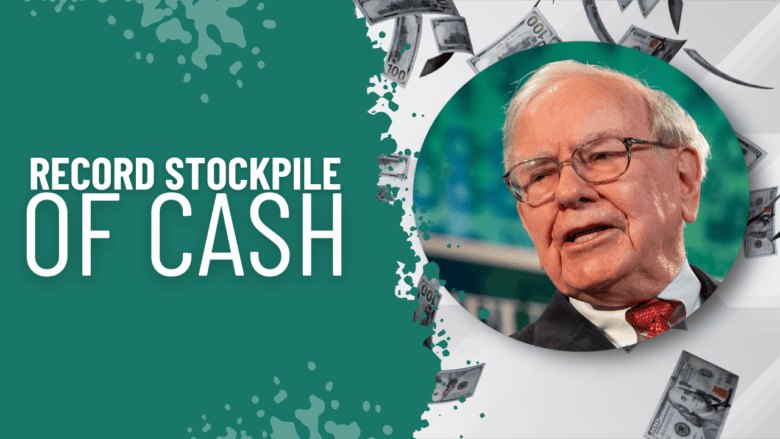

Баффет выходит в кеш

- 07 мая 2024, 01:30

- |

Выходит в кеш

Компания Баффета

Продает акции,

В том числе и Apple

Запас Кеша, максимальный за всю историю,

Молодцы, на хаях, разгружают,

По тренду на S&P500,

Цена в области хая,

Я бы тоже продавал бы😂

А Уоррен Баффет,

Наверное что-то знает 🤔

( Читать дальше )

Berkshire Hathaway в I квартале получила рекордную операционную прибыль, продала долю в Paramount

- 06 мая 2024, 09:42

- |

Как говорится в пресс-релизе компании, ее чистая прибыль в январе-марте составила $12,7 млрд, или $8,825 тыс. в расчете на акцию класса «А», по сравнению с $35,5 млрд, или $24,377 тыс. на акцию, за аналогичный период предыдущего года.

Прибыль от инвестиций Berkshire составила $1,48 млрд по сравнению с $27,44 млрд годом ранее. В соответствии с американскими стандартами бухгалтерского учета этот показатель учитывает изменение стоимости принадлежащих компании ценных бумаг и, таким образом, в значительной мере зависит от рыночных колебаний.

Операционная прибыль, которую Баффет называет более показательной и которая не учитывает нереализованные доходы/потери от инвестиций, увеличилась на 39%, до рекордных $11,22 млрд.

Berkshire продала долю в медиакомпании Paramount Global. «Это было на 100% мое решение, мы продали все и потеряли достаточно денег», — сказал Баффет. На конец 2023 года Berkshire владела 63 млн, или около 10%, неголосующих акций Paramount.

( Читать дальше )

️Уоррен Баффет сократил свой пакет в Apple на 13% и про прибыль Berkshire Hathaway

- 05 мая 2024, 14:09

- |

Основные показатели из отчетности Berkshire

🟠Операционная прибыль: $11,22 млрд (+39%)

🟠Чистая прибыль: $12,7 млрд (-64,2%)

🟠Денежная подушка: $189 млрд (рекорд)

🟠Обратный выкуп акций: $2,6 млрд (-41%)

@selfinvestor

t.me/rbc_news/94146

Самая крупная скупка Уоррена Баффета еще впереди? (перевод с elliottwave com)

- 29 марта 2024, 12:21

- |

Уоррен Баффет известен не только тем, что чрезвычайно богат, но и тем, что является стоимостным инвестором. Конечно, это означает, что он стремится покупать хорошие компании по выгодной цене. Однако таких выгодных сделок было мало. Вот что он, как председатель совета директоров и генеральный директор Berkshire Hathaway, написал акционерам в своем ежегодном письме 24 февраля: «В этой стране осталась лишь горстка компаний, способных по-настоящему заинтересовать Berkshire, и они бесконечно перебираются как нами, так и другими». Баффетт добавил, что достойные варианты за пределами США также отсутствуют. Он подытожил инвестиционный ландшафт следующим образом: «В общем, у нас нет возможности добиться впечатляющих результатов». Поэтому «Оракул из Омахи» держит много наличных.

Уоррен Баффет известен не только тем, что чрезвычайно богат, но и тем, что является стоимостным инвестором. Конечно, это означает, что он стремится покупать хорошие компании по выгодной цене. Однако таких выгодных сделок было мало. Вот что он, как председатель совета директоров и генеральный директор Berkshire Hathaway, написал акционерам в своем ежегодном письме 24 февраля: «В этой стране осталась лишь горстка компаний, способных по-настоящему заинтересовать Berkshire, и они бесконечно перебираются как нами, так и другими». Баффетт добавил, что достойные варианты за пределами США также отсутствуют. Он подытожил инвестиционный ландшафт следующим образом: «В общем, у нас нет возможности добиться впечатляющих результатов». Поэтому «Оракул из Омахи» держит много наличных.( Читать дальше )

Куча денег NVIDIA и Berkshire Hathaway

- 21 марта 2024, 16:41

- |

Машинный перевод

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке далее нажать на оранжевую кнопку Create Account и заполнить форму.

Акции Berkshire Hathaway Inc. на предрыночных торгах в понедельник выросли на 5,5%, что приблизило стоимость компании к $1 трлн — Bloomberg

- 26 февраля 2024, 16:20

- |

Конгломерат Уоррена Баффета сообщил в субботу об операционной прибыли за четвертый квартал в размере $ 8,48 млрд по сравнению с $ 6,63 млрд за аналогичный период годом ранее, чему способствовал рост доходов от страхования и инвестиций на фоне более высоких процентных ставок.

( Читать дальше )

Письмо Баффетта акционерам Berkshire Hathaway

- 26 февраля 2024, 14:27

- |

В прошедшие выходные было опубликовано ежегодное послание Уоррена Баффетта акционерам его компании. Найти его очень просто на сайте компании. Если вы дружите с английским или хотя бы с переводчиком, то мы настоятельно советуем его прочесть. Почему? Несмотря на то, что многие вещи из года в год повторяются, а некоторые кажутся настолько очевидными, что и писать о них бессмысленно, мистер Баффетт не перестает удивлять, успокаивать, восхищать и мотивировать. Тоже самое чувствуешь, когда читаешь действительно хорошую книгу, и с каждым прочтением, казалось бы и так понятные вещи становятся еще яснее.

Вот основные поинты, которые мы выделили из письма для себя (оставляя за скобками экономические показатели, результаты и объяснение, почему акции Coca-Cola — крутая инвестиция):

1. Смотрите на операционную прибыль

2. Терпение окупается

3. Устойчивость бизнеса — ключ

4. Принимайте информированные решения

5. Диверсификация

6. EBITDA — запрещенный показатель в Berkshire.

( Читать дальше )

Уоррен Баффетт и ежегодное послание акционерам:

- 25 февраля 2024, 09:54

- |

«Если вы считаете, что американские инвесторы сейчас более стабильны, чем в прошлом, вспомните сентябрь 2008 года», — пишет Баффет. По его словам, хотя фондовый рынок сейчас значительно больше, чем был раньше, его участников нельзя назвать ни более эмоционально устойчивыми, ни лучше обученными, «чем когда я учился в школе».

«По каким-то причинам рынки сейчас намного больше похожи на казино, чем во времена моей молодости. Казино сейчас поселилось во многих домах и каждый день соблазняет его обитателей», — заметил Уоррен Баффет. А скорость связи и чудеса технологии мгновенно приводят к параличу всего мира, добавил он, отметив, что человечество прошло большой путь со времен дымовых сигналов.

Баффет призывает быть благоразумными — «никогда не рискуйте безвозвратной потерей капитала», говорит он. «Сфера, в которой мы работаем, есть и будет полезной, если вы в течение жизни примете пару хороших решений и избежите серьезных ошибок», — пишет инвестор.

«Наша цель в Berkshire проста: мы хотим владеть либо всеми, либо частью бизнесов с хорошей экономикой, которые являются фундаментальными и устойчивыми», — говорит Баффет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал