экономика

Новые победители и проигравшие в бизнесе. Кто выиграл из хаоса последних трех лет? Цифровые зайцы уступили место черепахам старой экономики. Самый странный деловой цикл еще не закончился.

- 28 ноября 2022, 21:14

- |

Ожидайте больше сюрпризов.

Пожалуй, самый необычный период для бизнеса в поколении начался весной 2020 года, когда из-за карантина часть производства остановилась.

За глубоким, но коротким спадом последовало бурное восстановление.

Затем пришла инфляция.

Мировая экономика, уже находящаяся в тисках высокоскоростного цикла, сейчас переживает самый быстрый рост процентных ставок с 1980-х годов.

Политическая реакция на covid-19 вывела экономику из вековой стагнации — болезни медленного роста и низкой инфляции, предшествовавшей пандемии, — и знаменует собой новую эру.

Неудивительно, что деловая среда сильно изменилась.

Лидерство на рынке резко изменилось.

Цифровые зайцы уступили место черепахам старой экономики.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Сто сценариев для Китая и китайский акций. Часть 1: 1/10.

- 28 ноября 2022, 14:06

- |

- Противостояние России и запада ослабляет обе стороны до такой степени, что совместных сил сторон конфликта не достаточно для равносильного противостояния Китаю. США идут на большие уступки Китаю, производство высокотехнологичных отраслей полностью остается в поднебесной, попытки разместить заводы в Индии и других странах прекращаются. Европейские производители решают размещать производства не в США, а в Китае из-за более дешевой цены на энергоносители по цене, которую Китай диктует России. Мировое влияние Китая увеличивается, экономическое доминирование очевидно, присутствие во всех отраслях в мировом масштабе практически такое, как в наши дни владение многими активами в Европе. Начало новой эры где Китай доминирует и диктует мировую политику. Акции Китайских гигантов улетают в космос.

- Китай и США решают вопросы вокруг доминирования в АТР, конкуренция между двумя странами отходит на второй план за счет обоюдного согласия по сферам влияния в этом регионе и в мире в целом. Инвесторы извлекают выгоду от роста-возвращения стоимости акций Китая на исторические максимумы. Китай получает время для следующего роста экономики и укрепления фундамента для будущей конкуренции.

- В Китае назревает недовольство вокруг действий ком. партии, формируется сильная оппозиция действующей власти, идеи который поддерживаются обществом, исполнительные органы власти по большей части за новые власти в стране возникает раскол. Территории в которых сильны национальные интересы объявляют о не зависимости. В Китае царит хаос, акции идут в низ.

- Китайское производство зерно-бобовых культур сталкивается с природными катаклизмами, в результате большая часть урожая потеряна. Китаю необходимо нарастить закупки для обеспечения населения продовольствием. Цены на мировом рынке зерна растут. Потребители боятся тратить деньги и откладывают. Экономические показатели Китайских компаний падают, падают и цены на акции Китайских компаний.

- Северные территории Китая быстро теряют население из-за переселения граждан на юга. Плотность населения в южный районах Китая растет. Из-за высокой плотности, население чаще подвержено заболеваниям, вирусы и болезни приносят большую прибыль фармакологическим гигантам.

- Электрокары полностью вытесняют гражданские автомобили на ДВС. “Модные" производители электрокаров сталкиваются с серьезной конкуренцией в лице притока компаний ранее производящих авто на ДВС. Проблемы с нехваткой электроэнергии в Китае усугубляются. Китай стоит перед выбором экология — промышленность — логистика. Акции LI Auto, Xpeng, NIO попадают под большое давление.

- В Китае освоены технологии дающие Китаю неограниченный источник электричества или другой вид энергии. Электрокары и зеленая энергетика, новый источник энергии — ракета, традиционные источники энергии — сильное падение, переход от основного источника энергии в статус запасного.

- Строительный сектор экономики стагнирует, население не способно выплачивать ипотеку, строительные компании погрязли в долгах. Пузырь лопается — Япония 2.0.

- Ковидные ограничения снимают, моментальная реакция рынка — акции Китайских компаний растут. Китай мониторит ситуацию с заболеваниями, если заболеваемость растет и поднебесная вводит повторные ограничения, рынок реагирует негативно. Если повторных ограничение не вводиться Китайская экономика получается глоток свободного воздуха.

- Платформа для торговли от Тик-Тока забирает все больше клиентов BABA, JD, PDD. Видео формат продажи набирает большую популярность, онлайн ритейл копирует модель видео продаж. В борьбе за клиента тратятся большие деньги на трафик. Выигрывают поставщики трафика, и та компания чья модель станет более привлекательной для клиент. Возможны варианты с большими скидками за счет больших расходов на субсидии покупок в виде скидок и акций, снижение показателей компаний вызывает негативные реакции рынка.

Надоела секта свидетелей слабого рубля и низкой ставки ЦБ

- 27 ноября 2022, 18:02

- |

Постоянно попадаются статьи о том, что нашей экономике непременно нужен слабый рубль… желательно по 95 (а лучше по 150) рублей за доллар и ставка цб 1-2%, а лучше 0.5%. Многие «экономисты» постоянно осуждают Эльвиру Набиуллину и ее действия, я же считаю, что Эльвира Набиуллина это единственный человек, который хоть как-то думает о проблемах простого населения и пытается ему помочь, остальная публика печется исключительно о проблемах Дерипаски, застройщиков, экспортеров, кого угодно, кроме простых людей. Вот кому он собственно нужен этот слабый рубль и для чего? А низкие процентные ставки зачем такие нужны и самое главное кому? Экспортерам и производству? Так экспортер как продал условную тонну алюминия за 100 долларов, так эти 100 долларов и получил, что при курсе по 30 рублей, что при курсе по 100 рублей, у него будет 100 баксов. Да, рублевая выручка у него получится 3000 рублей, а не 10000 рублей, но и эти крепкие 3000 рублей, совсем не те, что 3000 рублей при курсе 100 RUR за 1 USD. Лично я вижу только попытку в очередной раз платить рабочим копейки, прокрутить почти бесплатные кредитные деньги населения, да залатать дыры в раздутом бюджете и ничего более. Была у абстрактного Петровича на заводе зарплата 30000 рублей (1000$). Потом у Петровича зарплата осталась прежней в 30000 рублей, но в долларах она стала всего 300$ при курсе 1 usd = 100RUR, а поскольку своих товаров почти нет и не появилось при слабом рубле, то Петрович купит гораздо меньше иностранных товаров на свои доллары.

Какой такой буст экономике даст слабый рубль? Рубль и так падал с 30 до 60-70-80 рублей за доллар, и что-то за эти 8 лет жить лучше и богаче не стали, да и нового производства не появилось особо. Да и ставка цб опускалась до 4.25%, для сравнения в 2000 году была 55%. Или вот взять за пример такую прекрасную и замечательную страну как Зимбабве(ex-Родезия). Доллар Зимбабве ослаб так сильно, что бумага на которой его печатали, стала дороже, чем триллионы долларов Зимбабве напечатанные на ней. И что в итоге? Там появилась крепкая стабильная экономика благодаря ослаблению доллара Зимбабве? Или может открылось множество передовых производств выпускающих востребованную и конкурентоспособную на мировом рынке продукцию? Может быть население стало жить богаче? А в Швейцарии с крепким и стабильным франком разве люди бедно живут? А, вот то-то и оно!

Дешевые кредиты с низкими процентными ставками. Даже если будут кредиты под 0.5% годовых, то в стране не появятся новые заводы и предприятия. Почему? Потому что, возьмет например человек кредит, пока выроет котлован, зальет фундамент, построит цех, завезет оборудование, обучит персонал, наладит производственные тех.процессы и пр., то пройдет как минимум пара лет, чтобы на предприятии начали выпускать продукцию и получать первую выручку, но ежемесячный платеж надо уже начинать отдавать в следующем месяце. А чем отдавать, если первая выручка появится через несколько лет? Тут нужны не кредиты с низкими ставками, а другие механизмы для запуска производства… привлечение бизнес ангелов с венчурными инвестициями, отложенный на несколько нет первый платеж, адресная помощь из ФНБ, что-то еще. А зачем условному Дерипаске понадобились рублевые кредиты под 2% годовых? Предприятие получает прибыль и эту прибыль должно реинвестировать в свое производство, в модернизацию и закупку нового оборудования, чтобы рентабельность была выше. Но что-то не видно, чтобы владельцы свечных заводиков и пароходов, активно рисковали своей прибылью и вкладывали ее в свое же производство. Проще на дешевые кредиты поддерживать на плаву свое чахлое стагнирующее производство, прибыль складывать себе в карман, а рабочим платить копейки.

( Читать дальше )

Инвестировать нельзя ждать

- 27 ноября 2022, 08:05

- |

Как выбирать акции для покупки в нынешние смутные времена.

Всё просто, как мычание.

Мне поднял веки авторитетный товарищ с инвестинг ком.

Хватаем хомячка компанию за лапы, растягиваем на операционном столе, берём в руки скальпель интеллекта и микроскоп опыта (или наоборот) и, поскольку каждый ответственный инвестор в своём роде гаруспик, приступаем к гаданию по внутренностям, то бишь, анализу.

1. Компания под санкциями — плохо: рынок США и ЕС закрыт.

Не вопрос — переориентируется на другие рынки и будет хорошо.

2. Растут затраты на логистику — плохо.

Не вопрос — договорится с РЖД по тарифам, переориентируется на водный и автотранспорт и будет хорошо.

3. Суперцикл роста цен на продукцию закончился — плохо.

Не вопрос — как раз надо покупать акции по низким ценам, ждать нового суперцикла и будет хорошо.

( Читать дальше )

Обоснование процентной ставки по кредиту

- 25 ноября 2022, 15:35

- |

История экономической мысли на протяжении тысячи лет крутится вокруг темы кредита и процента по нему. Большую часть времени ростовщиков осуждали и призывали их «гореть в аду». Не любили их.

При этом же получать прибыль от аренды не порицалось, налицо раздвоение сознания, которое преследовало людей на протяжении сотен веков. В этом нет удивительного, если вспомнить, чем они там развлекались в средние века (сжигали ведьм, мучали еретиков).

До сих пор люди вокруг не понимают, почему им не дают кредиты просто так, без процентов. Почему жируют банки (кстати, раньше были финансовые учреждения, которые так и назывались «жиробанки»).

Кредиторам, которые не по своей же воле выдают кредиты, требуется философское обоснование своей деятельности (в религиозном плане они проиграли, Иисус и апостолы против них).

В чем же природа ссудного процента?

Вкратце, историю этого вопроса, стоявшего перед людьми тысячу лет, может объяснить надоевший уже всем Стэнфордский эксперимент с зефирками. Его суть в том, что детям предлагали сложный выбор: получить зефирку прямо сейчас или две зефирки, но через 15 минут.

( Читать дальше )

3D и инфляция …

- 25 ноября 2022, 12:47

- |

Много обсуждений на тему длительности инфляционного цикла, но, в общем и целом, долгосрочная повышенная инфляция – это вполне вероятная перспектива по ряду причин:

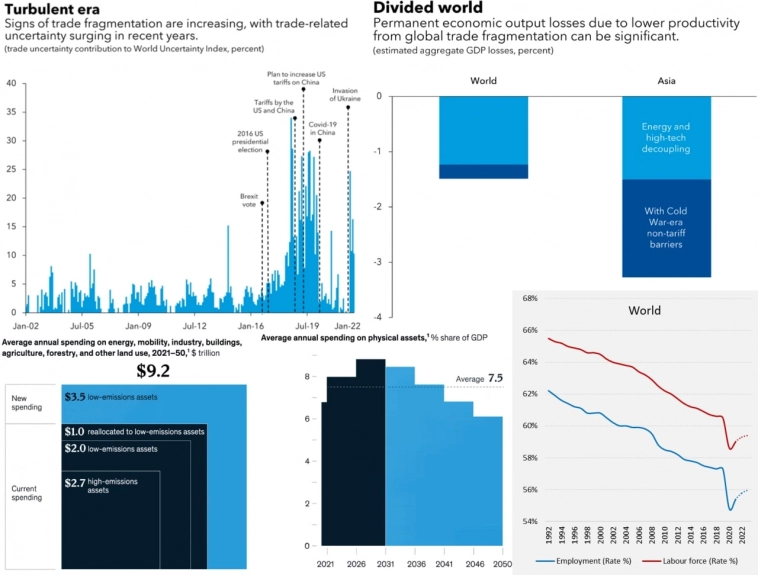

⚡️ Dеглобализация… или, как любит это называть МВФ фрагментация, по оценкам фонда будет нести ежегодные потери 1.5% мирового ВВП. Для развитых стран это, так или иначе инфляция на долгосрочном горизонте, даже оптимистично +0.5…+1 п.п. Хотя сценарии могут здесь быть очень разными, но они все будут скорее инфляционными в ситуации фрагментации мировой экономики.

👨👩👦 Dемография… послевоенное поколение беби-бумеров было многочисленным, а главное оно очень капитализировано. Во-первых, оно уходит с рынка труда, уступая место поколениям, которые намного позже в среднем выходят на рынок труда (добавим снижение рождаемости) – рабочая сила в относительном выражении будет сокращаться, процесс уже идет. Беби-бумеры очень хорошо капитализированы – будет много наследников, которые скорее будут тратить капиталы (если эти капиталы не «сгорят» в кризисе), чем выходить на рынок труда. Напряженный рынок труда – это скорее реальность, пандемия ускорила процессы. И это тоже плюс в инфляцию … года до 2030-го, если не нарисуется каких-то прорывов в производительности труда.

( Читать дальше )

Построенное за бюджетные деньги предприятие отдать в аренду за 61 рубль в год частнику? Чего бы мы тут не услышали про такую идею. А между тем в Америке....

- 24 ноября 2022, 10:57

- |

Спасибо смартлабчанину Cash за подкинутую идею подсветить, а как оно было в экономике США во время войны. Очень много интересного, познавательного и поучительного можно найти.

Собственно вернусь к вопросу- как бы вы отреагировали, если бы построенное за государственный счёт новенькое предприятие передали бы частной компании за 61 рубль в год?

Думаю возмущению не было бы предела.

А между тем в США во время войны построенные за счет государства военные предприятия передавались правительством в аренду частным фирмам, причем арендная плата была чисто символической — доллар в год.

К 1941 году военную продукцию выпускали 10тысяч предприятий, 3 тысячи из которых- были вновь построены. А выпуск военной продукции в сравнении с 1939ым годом увеличился в 9 раз.

( Читать дальше )

«Минутки» ФРС: плывем по течению

- 24 ноября 2022, 10:07

- |

✔️ Оценки рынка труда остались сильными: рынок труда остается очень напряженным, уровень безработицы близок к историческим минимумам, количество вакансий очень велико, уровень увольнений низкий, устойчивый рост занятости и ускоренный рост номинальной заработной платы. Но многие участники отметили первые признаки нормализации (до самой нормализации пока далеко).

✔️ Инфляция неприемлемо высокая: многие отметили усиление ценового давление в секторе услуг, которое исторически более устойчиво… некоторые считают, что высокий рост з/п при низком росте производительности будет несовместим с целью 2% по инфляции… но несколько участников заметило замедление роста з/п и надеется на дезинфляционный эффект цен на ресурсы. Но большинство считает, что неопределенность все же крайне высокая, а риски смещены в сторону повышения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал