SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

хедж-фонд

Статистика по Хедж-фондам

- 05 апреля 2017, 22:22

- |

Добрый день!

Есть ли кого статистика по зарубежным или нашим хежд-фонам работающие более 10 лет на рынке. У какого какие рез-ты/ просадки и как работают? Пытаюсь понять в этой сфере есть те кто стабильно зарабатывает? ) У Баффета 18% среднегодовая доходность и просадки по 50%. Ну в целом неплохо. Не разорился потому что вкладывает именно в бизнес. Есть алгоритмический фонд Medallion который с 1988 года имеет очень стабильные рез-ты при этом в кризис 2008 г. он так же пострадал, но сумел быстро востановиться. Как я понял основа — это краткосрочные спекуляции. Есть ли еще интересные экземпляры?

Есть ли кого статистика по зарубежным или нашим хежд-фонам работающие более 10 лет на рынке. У какого какие рез-ты/ просадки и как работают? Пытаюсь понять в этой сфере есть те кто стабильно зарабатывает? ) У Баффета 18% среднегодовая доходность и просадки по 50%. Ну в целом неплохо. Не разорился потому что вкладывает именно в бизнес. Есть алгоритмический фонд Medallion который с 1988 года имеет очень стабильные рез-ты при этом в кризис 2008 г. он так же пострадал, но сумел быстро востановиться. Как я понял основа — это краткосрочные спекуляции. Есть ли еще интересные экземпляры?

- комментировать

- ★2

- Комментарии ( 7 )

Хедж-фонды продают нефть, а «большие деньги» покупают

- 18 марта 2017, 14:27

- |

На прошлой неделе котировки нефти пережили максимальное за последние несколько месяцев снижение. Отчеты по позициям трейдеров, предоставляемые Комиссией по торговле товарными фьючерсами, дают отчетливый ответ, кем оно было спровоцировано.

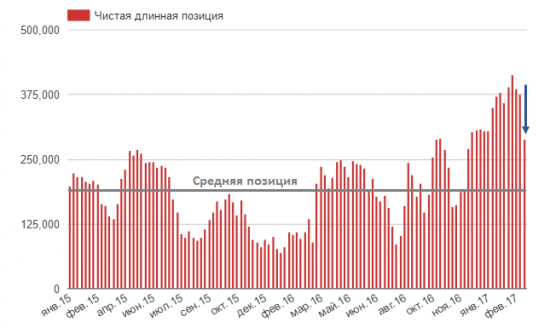

За неделю с 7 по 14 марта хедж-фонды скинули 37,6 тыс. длинных контрактов по «черному золоту» и открыли 49,2 тыс. новых коротких позиций. Таким образом, за 5 рабочих дней их общая ставка на рост нефти упала аж на 86,8 тыс. контрактов, что эквивалентно 4,3 млрд долларам. Теперь их чистая длинная позиция составляет 289 тыс. контрактов или 14,4 млрд долларов, рухнув за неделю на все 23%.

Примечательно, что на этом падении крупные частные спекулянты, не относящиеся к хедж-фондам, наращивали свои ставки на рост нефти. За неделю они увеличили их примерно на 1,3 млрд долларов. В последний раз ими предпринимались столь активные действия в момент разворота медвежьего тренда по нефти в начале 2016 г.

( Читать дальше )

Хедж-фонд потерял $120 млн на падении цен на нефть

- 14 марта 2017, 16:45

- |

Товарный хедж-фонд Пьера Андюрана (Pierre Andurand) потерял 8,5% капитала в управлении за первые два месяца этого года из-за ставок на рост нефти. Об этом сообщает Bloomberg News со ссылкой на письмо инвесторам фонда.

Фонд с 1,4 млрд. долларов в управлении понес убытки после того, как смог заработать 22% в прошлом году благодаря игре Андюрана на стороне быков на рынке нефти. Пресс-секретарь лондонского фонда отказался от комментариев.

Андюран, который верно предсказал конец бычьего рынка нефти в 2008 году, говорил в декабре, что ограничение добычи со стороны ОПЕК и России приведут к большому сокращению запасов раньше, чем ожидается, что подтолкнет рост цен. За первые два месяца этого года цены на нефт марки Brent снизились приблизительно на 2 процента.

P.S. Как говорится, достигнутые в прошлом результаты не гарантируют получение таких результатов в будущем :)

Оригинал:

https://www.bloombergquint.com/markets/2017/03/13/oil-trader-andurand-s-hedge-fund-slumps-8-5-after-2016-surge

Фонд с 1,4 млрд. долларов в управлении понес убытки после того, как смог заработать 22% в прошлом году благодаря игре Андюрана на стороне быков на рынке нефти. Пресс-секретарь лондонского фонда отказался от комментариев.

Андюран, который верно предсказал конец бычьего рынка нефти в 2008 году, говорил в декабре, что ограничение добычи со стороны ОПЕК и России приведут к большому сокращению запасов раньше, чем ожидается, что подтолкнет рост цен. За первые два месяца этого года цены на нефт марки Brent снизились приблизительно на 2 процента.

P.S. Как говорится, достигнутые в прошлом результаты не гарантируют получение таких результатов в будущем :)

Оригинал:

https://www.bloombergquint.com/markets/2017/03/13/oil-trader-andurand-s-hedge-fund-slumps-8-5-after-2016-surge

Создаю хедж-фонд

- 27 февраля 2017, 11:56

- |

Идея такова, что несколько человек, трейдеров-инвесторов, вносят небольшую сумму на счёт, создаётся некий капитал, на который впоследствии эти же люди и будут торговать. Нужны люди с более менее опытом, скажем от 1.5-2 лет, которые не хотят проводить много времени за монитором, в теории это два дня в месяц!

Самый примитивный пример: 10 трейдеров-инвесторов вносят по 10.000 рублей, получают возможность торговать на 50.000 рублей внутри одного дня, с допустимой просадкой 1%.

Конечно здесь может быть что все начнут лить, если совсем ничего не знают, в таком случае с каждым индивидуально рассмотрим просадку по его внесённой сумме, и кроме вас ваши деньги никто не сольёт!

В чём преимущество данного подхода?!

Первое: в ограничении потерь, это будет автоматическая программа, на которую вы никак не сможете повлиять.

Второе: это минимальная нагрузка, кол-во человек управляющих одним счётом + минимальное время за монитором.

Третье: полная свобода действий, торгуете что хотите и как хотите, за исключением рынка — это будет только срочная секция московской биржи!

Кого заинтересует, пишите вопросы! Ну и вообще любое раскрытие темы приветствуется!

Самый примитивный пример: 10 трейдеров-инвесторов вносят по 10.000 рублей, получают возможность торговать на 50.000 рублей внутри одного дня, с допустимой просадкой 1%.

Конечно здесь может быть что все начнут лить, если совсем ничего не знают, в таком случае с каждым индивидуально рассмотрим просадку по его внесённой сумме, и кроме вас ваши деньги никто не сольёт!

В чём преимущество данного подхода?!

Первое: в ограничении потерь, это будет автоматическая программа, на которую вы никак не сможете повлиять.

Второе: это минимальная нагрузка, кол-во человек управляющих одним счётом + минимальное время за монитором.

Третье: полная свобода действий, торгуете что хотите и как хотите, за исключением рынка — это будет только срочная секция московской биржи!

Кого заинтересует, пишите вопросы! Ну и вообще любое раскрытие темы приветствуется!

Письмо Баффета акционерам Вerkshire Hathaway 2016

- 27 февраля 2017, 10:47

- |

Сергей Сипирин перевел некоторые части из письма Уоренна Баффета своим акионерам. Статья вышла очень интересная, ее стоит прочитать всем, считающим себя инвесторами. Баффет приводит сравнение доходностей хедж-фондов и индексных фондов и результат впечатляет. На длительном промежутке времени индексный фонд обгоняет хедж-фонды в разы за счет того, что в нем гораздо меньше вознаграждение за управление.

Вся статья довольно объемная, поэтому просто дам ссылку на нее и не буду копипастить.

«Пари» (или как ваши деньги находят свою дорогу на Уолл-Стрит).

Вся статья довольно объемная, поэтому просто дам ссылку на нее и не буду копипастить.

«Пари» (или как ваши деньги находят свою дорогу на Уолл-Стрит).

Против кого играют хедж - фонды и ОПЕК?

- 22 февраля 2017, 14:16

- |

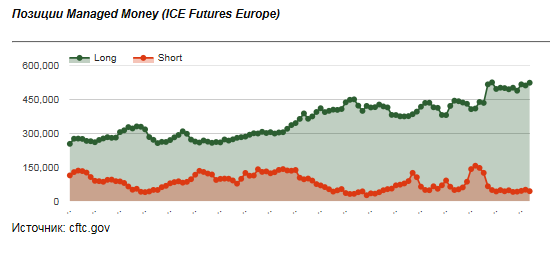

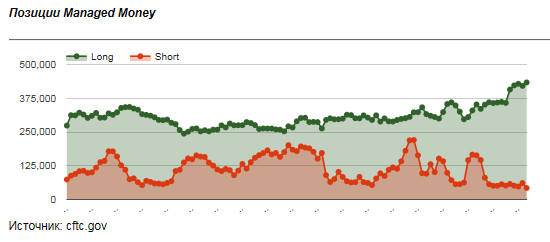

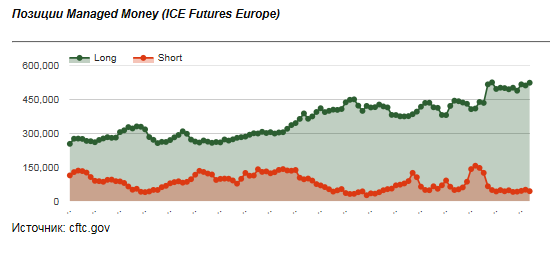

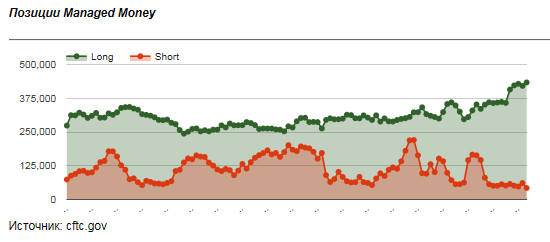

Вот уже несколько недель хедж — фонды наращивают покупки нефти на европейских и американских биржах. К середине февраля у них скопилось контрактов почти на 1 млрд. баррелей.

Это 10 дней мирового потребления или треть всех физических запасов нефти, которые на данный момент имеются в коммерческих хранилищах мира. По данным ОПЕК они составляют 2,999 млрд баррелей. Еще ни разу в истории фонды не аккумулировали такую длинную позицию по нефти в пересчете на физический объем. Это все происходит на фоне роста добычи сланцевой нефти в США и роста уровня запасов несколько на протяжении нескольких недель подряд.

Согласно раскрытой биржами информации, за неделю с 7 по 14 февраля фонды докупили фьючерсы и опционы на 12,8 млн баррелей нефти WTI и 12,1 млн баррелей Brent. Еще 24 млн баррелей было выкуплено при закрытии коротких позиций. Длинных позиций открыто в 11,5 раз больше.

( Читать дальше )

Это 10 дней мирового потребления или треть всех физических запасов нефти, которые на данный момент имеются в коммерческих хранилищах мира. По данным ОПЕК они составляют 2,999 млрд баррелей. Еще ни разу в истории фонды не аккумулировали такую длинную позицию по нефти в пересчете на физический объем. Это все происходит на фоне роста добычи сланцевой нефти в США и роста уровня запасов несколько на протяжении нескольких недель подряд.

Согласно раскрытой биржами информации, за неделю с 7 по 14 февраля фонды докупили фьючерсы и опционы на 12,8 млн баррелей нефти WTI и 12,1 млн баррелей Brent. Еще 24 млн баррелей было выкуплено при закрытии коротких позиций. Длинных позиций открыто в 11,5 раз больше.

( Читать дальше )

Хедж-фонды подставили евро

- 21 февраля 2017, 11:29

- |

Наряду с сильной макроэкономической статистикой, желанием ФРС повысить ставку по федеральным фондам и намерением ЕЦБ придерживаться ультра-мягкой монетарной политики доллар США имеет еще один козырь по сравнению с евро. Речь идет о неспособности европейских хедж-фондов конкурировать с американскими аналогами. В 2016 средняя доходность первых составила лишь 1,3%, вторых – 6,9%. Хедж-фонды из Штатов воспользовались ралли S&P 500 на 16,7% с начала прошлого года, в то время как Stoxx Europe 600 за аналогичный период вырос в местной валюте лишь на 4,3%. Объем европейской индустрии хедж-фондов оценивается Wall Street Journal в $545 млрд, при этом велика вероятность, что неудовлетворенные итогами работы клиенты решат доверить свои средства американским институтам, что увеличит перелив капитала между Старым и Новым светом и будет способствовать снижению котировок EUR/USD.

«Brokers.pro. Новости и аналитика из платных первоисточников: FT, WSJ и FX-дилеров»

Использование Калькулятора Трейдера спасет Ваш депозит от слива!!!

- 29 января 2017, 19:23

- |

Главная причина слива депозита, огромное кредитное плечо у форекс брокеров, которое составляет 1:500 (иногда и больше).

При Торговле, Кредитное плечо можно значительно уменьшать, и закладывать риск в каждую сделку не более 2% [Процент риска определяете сами].

Я лично рекомендую постепенно увеличивать % риска и сумму депозита, например по следующей схеме:

1. 50 USD центовый счет, 2% риска на каждую сделку, период — 3 месяца. (при успешной торговле, переходим к пункту №2).

2. 100 USD центовый счет, 3% риска на каждую сделку, период — 3 месяца (при успешной торговле, переходим к пункту №3)

3. 300 USD ПАММ счет, 4% риска на каждую сделку.

Когда станете профи, можно закладывать 5% риска в каждую сделку, но не больше, так как начинает работать отрицательное мат.ожидание против Вас.

Данную схему используют Хедж фонды и Инвест компании, к новичкам которые приходят к ним на работу [Только суммы на каждом этапе у них более значительные].

Калькулятор Трейдера можно скачать по ссылке:

( Читать дальше )

При Торговле, Кредитное плечо можно значительно уменьшать, и закладывать риск в каждую сделку не более 2% [Процент риска определяете сами].

Я лично рекомендую постепенно увеличивать % риска и сумму депозита, например по следующей схеме:

1. 50 USD центовый счет, 2% риска на каждую сделку, период — 3 месяца. (при успешной торговле, переходим к пункту №2).

2. 100 USD центовый счет, 3% риска на каждую сделку, период — 3 месяца (при успешной торговле, переходим к пункту №3)

3. 300 USD ПАММ счет, 4% риска на каждую сделку.

Когда станете профи, можно закладывать 5% риска в каждую сделку, но не больше, так как начинает работать отрицательное мат.ожидание против Вас.

Данную схему используют Хедж фонды и Инвест компании, к новичкам которые приходят к ним на работу [Только суммы на каждом этапе у них более значительные].

Калькулятор Трейдера можно скачать по ссылке:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал