фундаментальный Анализ

Walt Disney. Анализируем компанию для долгосрочного инвестирования

- 22 февраля 2021, 17:57

- |

The Walt Disney Company ($DIS)

Компания, которая вряд ли нуждается в представлении. Скажу лишь, что (помимо прочего) в этот медиаконгломерат входят Marvel, Lucasfilm, Pixar, 20th Century, National Geographic, стриминговый сервис Disney+, 6 парков Disneyland, ну и конечно же The Walt Disney Studios. Котировки акций на момент написания статьи: $183,60. Текущая капитализация: $333 млрд. Отчет вышел 11го февраля 2021 г.🧾

🔹История. Летом 1923 г. братья Уолт и Рой Диснеи приехали в Калифорнию с 8-минутным мультфильмом с совмещением живых актеров «Страна Чудес Алисы» 📽, который удалось продать дистрибьютору. 16 октября 1923 г. был подписан контракт на серию мультфильмов про Алису. С этой даты начинается Disney Brothers Cartoon Studio ✨. Спустя четыре года Уолт Дисней придумал кролика Освальда, создав 26 мультфильмов, однако дистрибьютор воспользовался положениями контракта и, имея исключительные права на этого персонажа, осуществил реализацию без Диснея. После досадной утраты Освальда, Уолт Дисней придумал Микки Мауса 🐭, но первые два фильма никто не хотел покупать, потому что они были немые. Исправив свою ошибку, 3й мультфильм про Микки Мауса, уже с синхронным звуком, вышел на экраны 18 ноября 1928 г. и имел ошеломительный успех. С 1932 по 1943 гг. мультфильмы Диснея завоевали 10 премий «Оскар» (из 11 проведенных церемоний). За свою жизнь Уолт Дисней получил 26 наград премии «Оскар» 🏆 (что является рекордом для одного человека по сей день), последней из которых был награжден в 1969 г. посмертно. 21 декабря 1937 г. в прокат вышел мультфильм «Белоснежка и семь гномов», который получил 8 премий «Оскар» и удерживал звание самого кассового мультфильма (с учетом инфляции) вплоть до 1993 г. Рекорд был побит Аладдином (производство Disney), а затем Королем Львом (также производство Disney) 🏅. В 1940 г. на тот момент уже называвшаяся Walt Disney Productions провела IPO. 17 июля 1955 г. открылся первый в мире тематический парк Disneyland в Калифорнии. В 1964 г. вышел фильм «Мэри Поппинс», удостоившийся 5 премий «Оскар» и попавший в 2013 г. в Национальный Реестр Фильмов США (в Реестре всего 800 фильмов). Свое сегодняшнее название «The Walt Disney Company» компания приобрела в 1986 г. Disney постоянно развивалась, реализуя себя в новых направлениях и каждый раз добиваясь ошеломительного успеха, что позволило компании занять лидирующие позиции в индустрии развлечений.

( Читать дальше )

- комментировать

- 1.4К | ★1

- Комментарии ( 1 )

Еженедельный технический анализ финансовых рынков. Выпуск №16 от 22.02.2021г

- 22 февраля 2021, 15:45

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/vzJ9xNIO36E

( Читать дальше )

Еженедельный прогноз финансовых рынков. Выпуск №42 от 21.02.2021г

- 21 февраля 2021, 10:49

- |

В этом выпуске много уделил всем блокам, т.к. накопилось много информации по всем направлениям, поэтому выпуск получится чуть больше обычного.

Такого вы не найдете в СМИ!!!

( Читать дальше )

Завершающий этап оценки привлекательности покупки акций! От возможных цен к доходностям!

- 19 февраля 2021, 11:59

- |

Этот пост — последняя часть из цикла постов посвященных механистической оценке привлекательности инвестиций на основе фундаментальных показателей.

[1] Начало здесь: "Фундаментальный анализ тоже поддается автоматизации и вероятностному прогнозированию"

[2] Продолжение: "От прогноза фин показателей компании к прогнозам возможных цен на бирже"

Итак, вот я и добрался до последней стадии оценки. Как вы понимаете, все те графики, которые я строил и приводил в постах, нужны только для визуализации и более наглядного представления. А еще для написания красивых отчетов по исследованию эмитента и для публичного распространения. Конечно, во многих случаях мне их строить не надо. Вместо этого хотелось бы получить итоговые цифры на основании которых, я бы принял решение — стоит ли овчинка выделки или нет в текущей момент времени.

Но давайте вкратце вспомним, основные промежуточные результаты, которые я получил в первых двух постах. Здесь немного уточню, чтобы расчеты были более корректны. Сама отчетность за 2014 год была составлена 23 марта 2015. Я, конечно, уже не помню, когда она была опубликована, поэтому буду считать что я смог ее посмотреть 31 марта 2015 и провести все те расчеты, которые я демонстрировал в предыдущих постах.

( Читать дальше )

Является ли НЕФТЯНОЕ РАЛЛИ началом чего-то большего?

- 18 февраля 2021, 12:10

- |

Kimberly-Clark. Анализируем компанию для долгосрочного инвестирования

- 17 февраля 2021, 19:54

- |

$KMB Kimberly-Clark

Корпорация, производящая потребительские товары личной гигиены. Выпускает продукцию под брендами Huggies, Kleenex, Kotex и др. Котировки акций на момент написания статьи: $132,00. Текущая капитализация: $44,7 млрд. Годовой отчет вышел 25го января 2021 г.🧾

🔹История. Все началось в 1872 г., когда Джон Кимберли и Чарльз Кларк со товарищи вложили $42000💵 в открытие целлюлозно-бумажной фабрики. В 1889 г. небольшой городок The Cedars (хотя там население было сотня человек, так что — деревня 🏡) был переименован в Kimberly в благодарность за строительство там нового завода. Компания считается изобретателем туалетной бумаги в рулонах 🧻, женских гигиенических прокладок, одноразовых носовых платков, бумажных салфеток и полотенец. Сегодня Kimberly-Clark занимает порядка 8% мирового рынка средств личной и детской гигиены.

🔹Дивиденды. Kimberly-Clark относится к дивидендным аристократам, выплачивает дивиденды с ежегодным повышением 49 лет подряд.📈 В 2021 г. Kimberly-Clark обязалась платить $4,56 на акцию или ~3,5% годовых по текущей котировке. Процент выплат из чистой прибыли (и свободного денежного потока (FCF)) за последние 15 лет находится в районе 60-65%. Ежегодный прирост дивидендов с 2005 г. в среднем 5,6%☝️ (

( Читать дальше )

От прогноза фин показателей компании к прогнозам возможных цен на бирже

- 16 февраля 2021, 13:18

- |

Продолжение статьи "Фундаментальный анализ тоже поддается автоматизации и вероятностному прогнозированию" и не только...

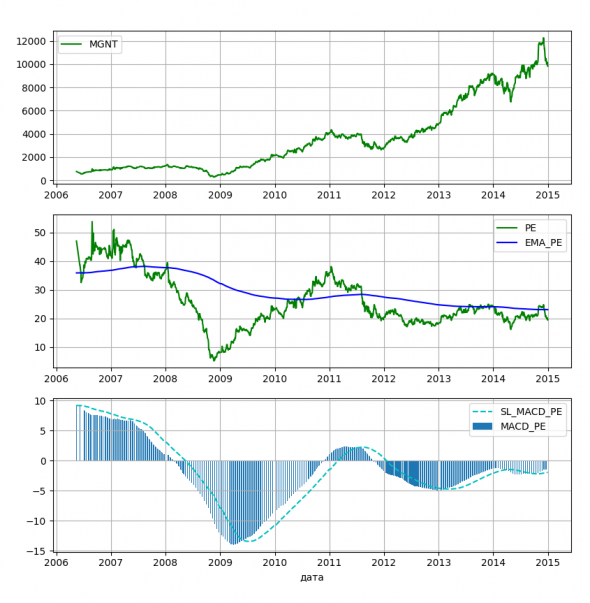

Теперь поговорим немного о мультипликаторах и их использовании в прогнозировании. Нужно понимать, что когда от статей отчетности мы переходим к ценовым мультипликаторам, мы ступаем на очень зыбкую почву. Частично о ловушках того же популярного мультипликатора P/E я уже писал в своем посте: "Дорого или дешево стоят акции на Московской Бирже? И ловушка показателя P/E!", поэтому трактовать моделирование нужно с осторожностью и немалой долей здравого смысла.

Вернусь к примеру по акциям ПАО МАГНИТ.

Мастодонты фондового рынка, такие как Грэм, хорошо понимая недостатки этого показателя советовали при его расчете и принятии решения использовать для среднюю прибыль за 5, 7 или 10 лет, позже Роберт Шиллер выбрал в качестве знаменателя 10-летнюю среднюю прибыль с поправкой на инфляцию. Если огрубить идею инвестиций на основании коэффициента P/E, то можно было бы вывести следующее простое правило:

( Читать дальше )

Еженедельный технический анализ финансовых рынков

- 15 февраля 2021, 15:00

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/mB46sYbvBSA

( Читать дальше )

Фундаментальный анализ тоже поддается автоматизации и вероятностному прогнозированию

- 15 февраля 2021, 12:00

- |

Я на некоторых своих публичных вебинарах и лекциях рассказывал об элементах в моем подходе при оценке компаний с помощью фундаментального анализа. А также на свое курсе ТРИ КИТА ИНВЕСТИЦИЙ я подробно рассказываю, и показываю в Excel, как и что считать и принимать решение об инвестициях. Для удобства, многие расчеты у меня автоматизированы на Matlab и Python.

Мои оценки эволюционировали со временем, но начинал я как и многие с тех подходов, которые изложены в таких книгах как «Инвестиционная оценка» Дамодорана, «Стоимость компании» Коупленда, Коллера, Муррина и, конечно, «Анализ ценных бумаг» Грэма и Додда. Но мне всегда не давал покоя, тот простой факт, что все подходы, изложенные в этих книгах, не позволяют численно измерить вероятность сделанных оценок. Она неявным образом зашивается в прогнозы темпов роста и в ставки дисконтирования, которые используются для получения справедливой стоимости.

Поэтому я немного модернизировал подход, и сейчас называю его механической оценкой фундаментальных факторов и/или показателей финансово-хозяйственной деятельности предприятия. Помогает мне в этом понимание фундаментальных основ роста компаний, а также знание методов теории вероятности и математической статистики.

( Читать дальше )

Еженедельный прогноз финансовых рынков

- 14 февраля 2021, 11:12

- |

В этом выпуске много уделил рынкам и оценке аппетита к риску, блок с обзором макроэкономики урезанный.

Более подробно остановился на активах товарно-сырьевого рынка.

Такого вы не найдете в СМИ!!!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал