Блог им. Fish15

Santander, фундаментальный обзор плюс прогноз

- 29 августа 2019, 11:01

- |

Здравствуйте

Предлагаю вашему вниманию Обзор банка Santander + прогноз по цене, по дивидендам.

К сожалению весь отчет не вошел, даже близко, постарался макс сжать, цифры и таблицы в форме фото только удалось разместить, это только часть таблиц.

Кому интересен весь отчет, пишите в личку, скину.

Для вас старался))) В замен прошу прокомментировать полезен ли данный обзор? Чего не хватает? Что лишнее? Покритиковать тд

Santander 2Q report, обзор

На результаты второго квартала повлияла реструктуризация

Расходы

На результаты второго квартала повлияли затраты на реструктуризацию (около 700 млн. Евро), которые привели к

падение чистой прибыли 25% кв/кв. Тем не менее, Santander превзошел оценки

и опубликовал стабильное соотношение затрат и доходов, более низкую стоимость.

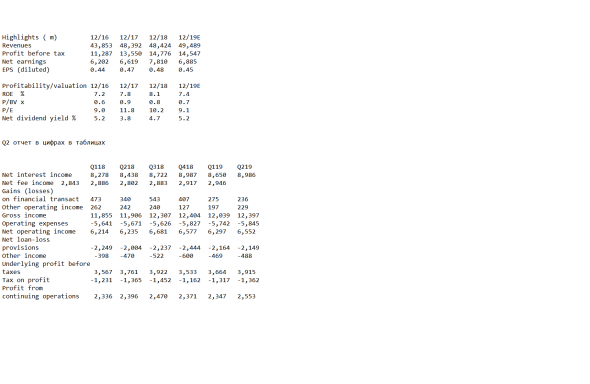

Чистый процентный доход составил 8,95 млрд евро за 2 квартал, что на 3,1% больше по сравнению с предыдущим кварталом. Общий доход вырос на 2,2% по сравнению с предыдущим кварталом до

12,35 млрд евро, чистая операционная прибыль + 3,1% кв/кв до 6,52 млрд евро, прибыль

без учета налогов упала на 18,7% кв/кв до 2,93 млрд евро и чистой прибыли снизился на -24,4% кв/кв до 1,39 млрд евро (оценка 1,27 млрд евро). Прибыль Q2 снизилась под влиянием на 706 млн евро расходы (в основном расходы на реструктуризацию в Испании и Великобритании). Без учета этого влияния прибыль составила 2,09 млрд евро (+ 8% кв / кв) и, исключая вклад в SRF (https://www.ceps.eu/contributions-to-the-srf/), прибыль увеличилась бы на 16%.

Бразилия является солидным драйвером роста, прибавив 13% г/г. Дальше идет США, показав там рост 9% в прибыли г/г. Испания стабильно. Великобритания падение на 14%.

Выводы и таргет:

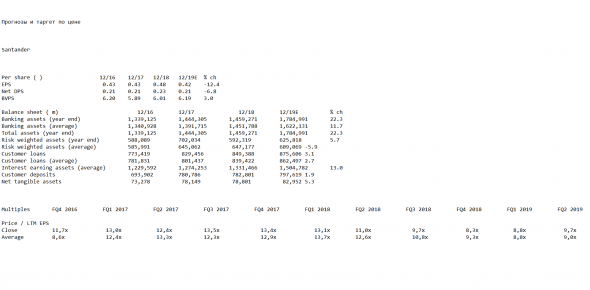

Santander является одним из самым крупных банков в Европе. Бизнес диверсифицирован по различным странам. Небольшая просадка в доходах обусловлена повышенными расходами на развитие диджитал направления. Все финансовые и индустриальные показатели на прежних уровнях. Дивиденд планируется на уровне 0,21 евро, что при текущей цене 3,5 евро дает 6%.

EPS LTM сейчас 0,42, PE 8,33, диапазон PE последних 4 кварталов 8,3-11,6. При текущем EPS 0,42 PE = 10 при цене 4,2, куда основываясь на диапазон цена должна вернуться, Сейчас PE = 8,3, исторически очень низкий показатель.

Таргет с такими финансами и дивидендами является 4,2-4,3 евро, то есть апсайд 20%.

Вообще эту бумагу можно рассматривать в виде облигации с доходом в 4,5-5% в евро. Инвест дома прогнозируют только рост доходов Santander, так что вероятно что в след годы дивы еще увеличатся до 6-7% от текущей цены.

Риски. Основное — это Макроэкономические. Снижение экономики в Германии, а значит влияние на всю Европу. Также Брексит. Торговая война США и Китай, что может спровоцировать мировую рецессию. Минимальная цена была 2,7 во время кризиса 2008, то есть возможная просадка в рецессию -20-30%.

В целом сейчас хорошая цена для покупки, но можно еще подождать до 3,3-3 евро. Лучше покупать частями.

- 29 августа 2019, 11:43