фонды

Простой и надежный способ инвестирования для тех, кто ничего не знает об инвестициях. Инвестиции в индексы.

- 21 февраля 2020, 08:21

- |

Добрый день. Сегодня поговорим о том, что делать если Вы никогда не сталкивались с инвестициями, но хотели бы больше узнать об этом. Статья будет интересна не искушенным участникам финансового рынка.

Итак, хотите инвестировать, открыли брокерский счет, но не знаете, с чего начать? На фондовом рынке есть такое понятие как биржевые индексы. Самые известные и надежные это страновые индексы, то есть которые привязаны к крупнейшим компаниям какой-либо страны. Они же являются экономическими ориентирами для финансового сообщества. Помните кризис 2008 года? Индекс Доу Джонса (о нем ниже) упал тогда примерно на 50%, ММВБ на 74%.

Для РФ важнейший индекс, это индекс ММВБ, который включает около 45 самых крупных и торгуемых компаний в РФ, для США это Промышленный индекс Доу — Джонса самый старый индекс США, которые включает 30 компаний и S&P 500 который включает в себя 500 компаний США. Само определение индекса мы взяли с Википедии. Биржевой индекс — это сводный индекс, вычисляемый на основе цен определённой группы ценных бумаг — «индексной корзины». То есть его цена рассчитывается исходя из цен на акции компаний, входящих в индекс.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Большие дяди обвалили рынок!

- 23 декабря 2019, 13:25

- |

Ведь в декабре 2018 года не было никаких оснований для такого падения, особенно 24 декабря, нарушая все традиции и статистику этого дня.

После этого они спохватились и теперь будут надувать рынок до победного, чтобы уж в следующий раз его гарантированно провалить S&P 500 c 4000 на 50-60%. :-)

Портфель обезьяны Лукерьи - мониторинг

- 08 сентября 2019, 12:14

- |

Наверное, многие тут слышали о «портфеле обезьяны Лукерьи» — эксперименте журнала «Финанс», начатом в 2008 году. Если вдруг кто ещё не слышал, перескажу вкратце суть. Обезьяна выбрала 8 кубиков, на которых были названия компаний, из которых сформировали условный портфель, «вложив» в акции этих компаний условный миллион рублей, равными долями. Цель эксперимента — показать, что иногда даже обезьяна способна показать доходность, превышающую доходность инвестиционных фондов.

Подробнее рассказал в видео:

( Читать дальше )

Бегство капитала в качество продолжается

- 26 августа 2019, 15:08

- |

Подписывайтесь на мой телеграм-канал, чтобы более оперативно получать актуальную аналитику по рынкам!:)

Оцените портфель новичка на долгосрок

- 20 августа 2019, 15:10

- |

короче в итоге решил так распределить:

50% — валюта на депозите под 3.3% годовых

20% — свое дело

20% — фондовый рынок

10% — высокорискованные активы

Цель — хороший пассивный доход, который бы позволил арендовать квартиру в Москве/МО, а если что, то переехать в другую страну+накопления на пенсию + для закупки недвиги/акций в очередной кризис, который рано или поздно будет.

Потратил уже слишком много времени. Пришел к выводу, что надо меньше думать и больше действовать.

А то это свое дело уже 1.5 года откладываю. А на 10% рисковых вложений уже несколько месяцев ушло времени на изучение темы.

Да на зарплате больше бы получил, если бы меньше читал, изучал все эти инвестиции.

( Читать дальше )

Ловите сильнейший контрариан индикатор по S&P 500 — нас ждет еще одна волна бычьего ралли

- 27 июня 2019, 23:59

- |

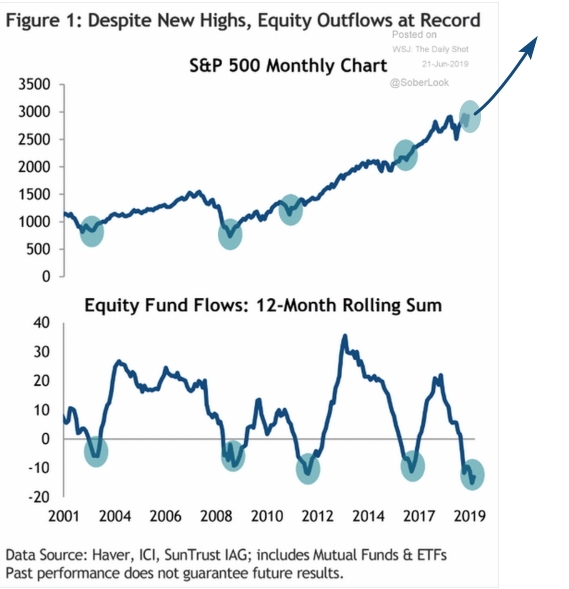

На ZeroHedge в одной из последних публикаций (посвященной детальному разбору почему «страховочное» снижение ставки ФРС в этом году не сработает, в отличие от ситуации 1995 года) выложили сильнейший индикатор для фондового рынка из серии «посмотри и сделай наоборот». Речь о денежном потоке в фонды акций, который находится на минимумах за последние несколько десятилетий:

(Денежный поток в фонды американских акций находится на минимумах за последние несколько десятилетий. Сверху — динамика индекса S&P 500, снизу — денежный поток в фонды американских акций, суммарное значение за 12 мес в млрд $)

Как видно из графика — инвесторы всегда выводили свои средства из фондов акций в моменты разворота рынка для очередного рывка вверх. Так что перед нами типичный контрариан индикатор, подающий выраженный сигнал о надвигающейся волне роста на фондовом рынке США. Ждем снижения ставки от Пауэлла в июле, сделки Трампа с Китаем и можно покорять новые вершины. И вполне возможно, что это совсем не шутка…

____

мой блог/яндекс-дзен

«Умные деньги» уходят с фондовых рынков

- 03 июня 2019, 23:44

- |

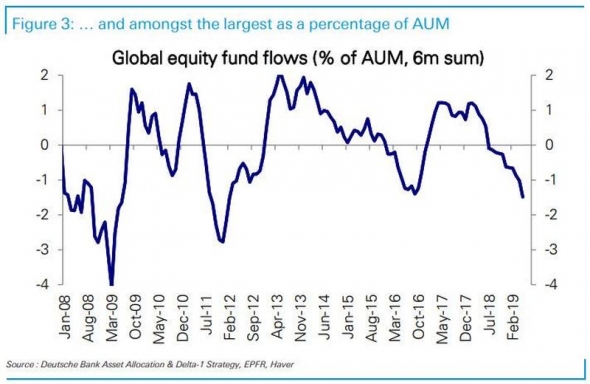

На ZeroHedge выложили обзор от Deutsche Bank с информацией о денежных потоках в акционерные и облигационные фонды. Картина выходит достаточно впечатляющая, отток средств инвесторов из фондов акций за последние шесть месяцев находится на максимумах с момента европейского долгового кризиса 2010–2012 годов:

(Денежные потоки в фонды акций в % от средств под управлением, суммарное значение за последние 6 месяцев)

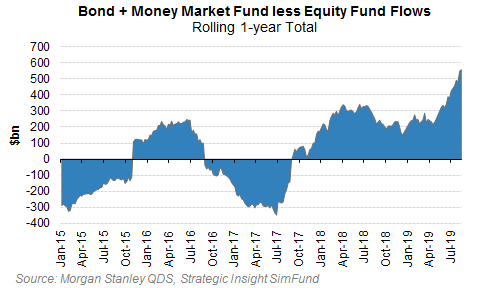

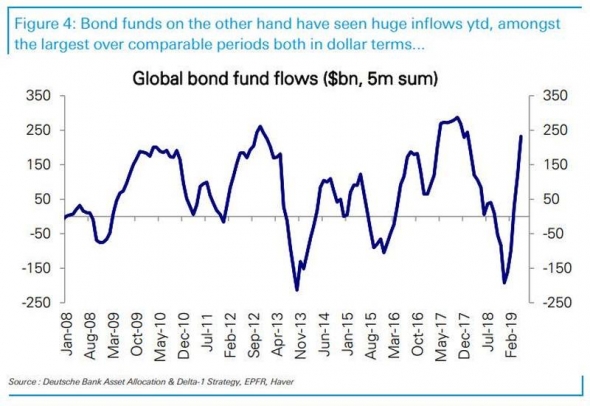

В абсолютном значении отток за последние полгода составил $237 млрд. Куда уходят эти деньги? Правильный ответ — в облигационные фонды и фонды денежного рынка (вкладывают в краткосрочные долговые обязательства, например в казначейские обязательства США):

( Читать дальше )

Из Алросы выходят западные фонды

- 22 мая 2019, 18:54

- |

Два крупных инсттитуционала значительно сократили позиции в Алроса.

BlackRock Asset Management Canada Ltd — продал 129,634,782.00 акций, осталось 159,248 акций

OFI Global Asset Management — продал 126,976,833.00, осталось 0 акций

Это самые большие распродажи за отчетный период.

Также значительно сократили позиции

BlackRock Fund Advisors — продали 17,440,881 акций, осталось 63,318,686 акций

JPMorgan Asset Management (Europe) S.à r.l. — продал 13,433,043 акций, осталось 25,174,443 акций

Pictet Asset Management Ltd — продал 11,681,695 акций, осталось 10,492,291 акций

Остальные позиции менее значительны. Для сравнения оборот дневной — порядка 12 млн акций

А вот со стороны покупателей только 2 крупных фонда:

Goldman Sachs Asset Management — купил 14,134,190 акций, теперь 22,148,917 акций

Legal & General — купил 11,162,067 акций, теперь 11,753,620 акций

Итого в топ-20 покупателей/продавцов: Куплено 59,983,428 акций, Продано

( Читать дальше )

Bank of America Merrill Lynch — Пассивные инвесторы вытесняют с рынка активных управляющих

- 22 мая 2019, 18:09

- |

Одной из отличительных особенностей посткризисных финансовых рынков является рост пассивных индексных фондов. Из-за этого активные фонды с традиционным управлением оказались практически в безнадежном положении, и не только потому, что индексные фонды дешевле.

Теперь, когда большая часть денег на фондовом рынке сосредоточена в руках институциональных инвесторов, попытки переиграть рынок больше чем когда-либо похожи на игру, где может быть только один победитель. В игру включаются все более талантливые люди, что осложняет победу.

Но, возможно, больше всего активных менеджеров угнетает то, что они не могут справиться с растущим числом пассивных инвесторов. Это главный вывод, сделанный на основе отчета Bank of America Merrill Lynch об активном управлении. Очевидно, что увеличение числа пассивных фондов действительно спровоцировало сильную реакцию со стороны активных фондов. Что особенно важно, активные фонды резко сократили комиссии по всем классам активов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал