фонды etf

❗️Как инвестировать с высокой диверсификацией по портфелю? ❗️

- 16 мая 2023, 11:42

- |

Один из лучших способов — повторение структуры биржевых индексов. Если простым языком, это набор активов по схожему признаку, но с определёнными правилами взвешивания и добавления их внутрь.

Например, S&P500 — это индекс 500 крупнейших американских компаний, а Nasdaq Composite включает в себя акции только высокотехнологичных компаний в США. Также бывают индексы на другие классы активов, в том числе облигации, недвижимость, золото и даже криптовалюты.

Классификация индексов 🙌

Стоит отметить, что они могут быть как широкими, так и узкими. К первому типу чаще относят страновые, региональные и мировые индексы, в составе которых может быть очень много активов. Например, FTSE Global All Cap — это акции более 9.000 компаний со всего мира и разной капитализации!

Ко второму типу чаще относят специализированные индексы, то есть секторные, отраслевые и тематические, в составе которых, как правило, очень мало активов. Например, MOEXIT включает в себя акции всего лишь 7 российских IT-компаний!

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Как инвестировать в крипту, не покупая монеты и токены напрямую? 🚀

- 09 марта 2023, 10:25

- |

Ни для кого не секрет, что технология блокчейн начинает постепенно внедряться в работу различных компаний и государств.

Но проблема в том, что существует более 20 тысяч различных крипто-проектов! Вряд ли новичку удастся выбрать лучшие из них.

Для тех, кто не желает разбираться в крипте, есть другие способы инвестировать в блокчейн-технологии, о которых мы дальше и поговорим.

• Тематические ETF 🤖

На фондовом рынке существуют фонды, в которых находятся акции компаний, связанных с блокчейном.

Тут важно тщательно проверять не только по комиссиям и количеству акций, но и по составу, чтобы все компании действительно были причастны к блокчейн-технологиям.

Помните, что волатильность таких фондов очень высокая, поэтому риски соответствующие.

Список: BLCN, BLOK, BKCH, BKLC, IBLC, LEGR.

• Фонды на фьючерсы биткоина 📄

Такие ETF содержат в себе не акции блокчейн-компаний, а диревативы, привязанные к цене биткоина.

Стоит помнить, что это чисто спекулятивные фонды, да ещё и с рисками самих фьючерсов.

( Читать дальше )

Индексные фонды на любые инвестиционные идеи! (часть 1)

- 04 марта 2023, 10:30

- |

В мире существует уже более 10.000 ETF различной направленности: от классических до так называемой «экзотики».

С их помощью практически каждый инвестор может легко составить себе портфель! Но сегодня мы поговорим только про те ETF и БПИФы на акции, которые больше подойдут именно пассивным инвесторам.

• Глобальные 🌎

VT — весь мир;

VSS — малые, средние и микро-компании всего мира, кроме США;

VEA — развитые рынки без США;

SCHC — малые, средние и микро-компании развитых стран без США;

VWO — развивающиеся рынки;

EWX — малые, средние и микро-компании развивающихся стран.

• Региональные 🗾

VGK — европейские рынки;

IEUS — малые, средние и микро-компании развитых стран Европы;

VPL — азиатские рынки;

FLZA — южно-африканский рынок;

ILF — 40 крупнейших компаний Латинской Америки.

• Отдельные страны 🇦🇲🇷🇺🇺🇸

SPY / VOO — США (индекс S&P500);

VTI — широкий рынок США;

IJR — малые и средние компании США;

IWC — малые и микро-компании США;

TMOS — Россия;

( Читать дальше )

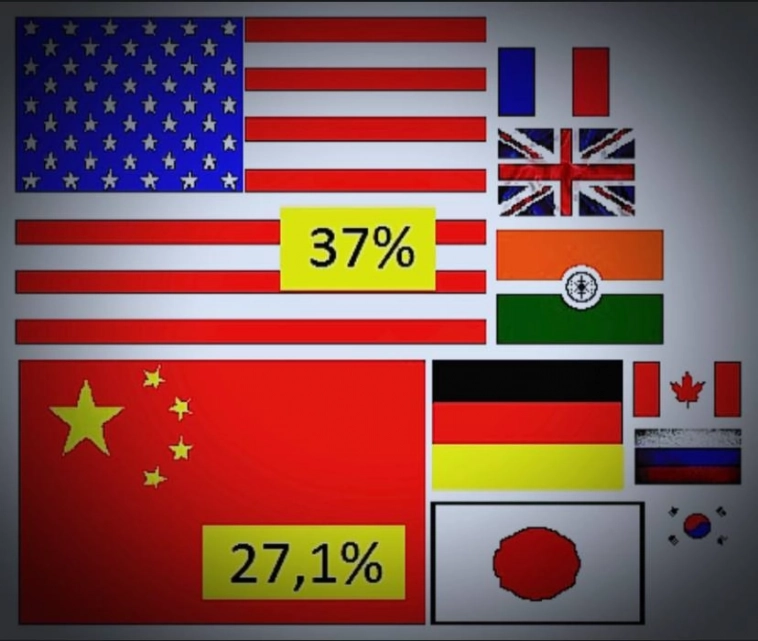

Глобальный портфель, взвешенный по ВВП на 2023 ✌️

- 01 марта 2023, 17:25

- |

VTI (США) — 38%;

FLCH (Китай / Гонконг) — 27%;

FLJP (Япония) — 6%;

FLGR (Германия) — 6%;

EPI (Индия) — 5%;

FLGB (Великобритания) — 5%;

FLFR (Франция) — 4%;

BBCA (Канада) — 3%;

EQMX (Россия) — 3%;

FLKR (Южная Корея) — 3%.

Изначально фонды выбирались по максимальному количеству акций внутри и низким комиссиям. В случае с РФ нужно ещё обращать внимание на брокера.

Данный пост используется лишь в научно-познавательных целях, поэтому не является ИИР!

Ставьте ❤️, если понравился портфель, и не забывайте приглашать друзей прокачивать свои знания.

Куда сейчас вложить деньги? - перспективы инструментов

- 02 июня 2022, 14:40

- |

я в трусах-жарко нынче)

Напомним, в феврале мы продали все РФ и иностранные акции после заявлений СМИ о внесении в госдуму законопроекта о признании республик на Украине. Данное решение назревало еще с декабря 2021, когда коммунисты его внесли. Мы смотрели за обстановкой и ждали когда СМИ начнут активно освещать, что случилось только в феврале 2022. В течении этого времени закрывали позы и новых не открывали

4 марта, после поднятия ключевой ставки до 20%, сбер поднял процент по вкладам до 21% на 3 месяца, чем мы и воспользовались – безопасней вариантов не было, что мы сейчас и наблюдаем…ряд наших партнеров решили не пользоваться данным методом и в итоге на валюте прогорели, закупившись по 90-100. Ряд остались в акциях – часть иностранных не могут вывести, а РФ сектор в большом минусе. Подробный отчет за 3 месяца дадим 5-10 июня.

Знали бы вы какое давление было со всех сторон когда рубль летал в облаках😀 Пришлось даже видео записать, хотя из меня диктор, как из Тайсона балерина… Но характер «стопкой» не исправишь и выдержал весь негатив....

( Читать дальше )

Цена нефти растёт. У Универ Капитала появился конкурент и долгожданное разрешение коротких продаж

- 02 июня 2022, 09:14

- |

С 1 июня отменяются запреты на совершение коротких продаж ценных бумаг (шорты) и покупку валюты «с плечом» (кредит от брокера). Учитывая волатильность нашего рынка и валютной секции в особенности — не рекомендую пользоваться данными инструментами. Высока вероятность схватить маржин колл и остаться с 0 в портфеле. Я пока в рынок заходить не собираюсь, жду начала следующей недели.

Средняя цена Urlas в мае составила 78,81 долларов за баррель (в апреле 70,52 доллара). Дисконт Brent к Urals сократился до 33 долларов. Долларовые цены Urals заметно возросли. По части доходов от экспорта нефти сохраняется хорошая ситуация. Она будет ухудшаться по мере применения 6-го пакета санкций, ограничивающегося экспорт нефти в

( Читать дальше )

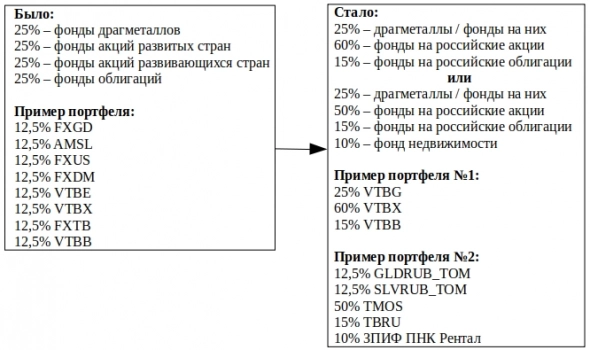

Asset Allocation: Великое Переосмысление

- 29 мая 2022, 20:02

- |

Привет, коллеги!

Прошлый мой пост от 27.12.2021 на тему Asset Allocation (https://smart-lab.ru/blog/752312.php «По всем позициям просадка! Что делать?») в суровых и загадочных российских реалиях 2022 года требует доработки и переосмысления. И, поскольку реализовались казавшиеся ранее ничтожными инфраструктурные риски, переосмысление должно быть достаточно глубоким. Я бы даже сказал, это должно быть Переосмысление, с большой буквы. Великое Переосмысление, не меньше!

Пожалуй, не буду вдаваться в подробности того, что произошло с фондами (ETF, БПИФы) – про их заморозку, про уход маркет-мейкеров, про разрушение мостика НРД-Евроклир вы и так знаете лучше меня. Но зарплата, несмотря ни на что, продолжает поступать, а стремление копить, сберегать и преумножать тоже не проходит. А стало быть – что? Нужно делать выводы, модифицировать стратегию или брать на вооружение новую.

Я подумал над этим, и вот к чему пришёл.

Подход остаётся без изменений: каждый месяц вкладываем денежки в портфель, стараясь привести доли к целевым. Но если раньше деньги во многом шли в инструменты на страны, оказавшиеся нам совсем не дружественными, то теперь мы сделали горькие выводы и будем поддерживать только отечественного производителя.

( Читать дальше )

FinEX и др., что делать с иностранными ETF, личное мнение.

- 26 февраля 2022, 11:28

- |

Господа,

много вопросов:

что делать с иностранными фондами,

по которым с 24 февраля нет маркетмейкера (например, FinEx маркет-мейкер Goldenberg Hehmeyer & Co и с 24 02 2022 его нет) ?

Маркет мейкеров нет в большинстве иностранных фондов и в большинстве фондов российских брокеров на долларовые активы.

Ждать у моря погоды в надежде, что придёт маркет мейкер и ВЫ получите 100% справедливой цены ?

Или, как советует FinEx, ничего не делать и ждать?

Кому доверять, кому нет — каждый для себя решает сам.

На ИИС был FXTB (US TREASURES, 0-3 MN, фактически, доллар):

продал примерно на 5% ниже справедливой цены (справедливая цена $1,01). Рекомендаций не даю. Написал о своих действиях.

Они прекрасно понимают, что репутацию FinEx в России потерял.

И захочет ли FinEx и др.

восстанавливать репутацию

(первый шаг — набег инвесторов, которые захотят свои деньги).

Захотят ли они всё роздать?

Или это они скупают сейчас дешевле справедливой стоимости свои обязательства?

ВОПРОСЫ БЕЗ ОТВЕТОВ.

КАЖДЫЙ ПРИНИМАЕТ СВОЁ РЕШЕНИЕ,

ИЛИ НЕ ПРИНИМАЕТ…

Очень морально больно, что идёт война 2 славянских народов и что новые санкции и прочее... .

Конечно, желаю Вам скорейшего мира.

C уважением,

Олег.

Акции развитых рынков без США никогда не стоили так дешево (по сравнению с акциями США)

- 18 ноября 2021, 13:38

- |

Компании развитых рынков без США торгуются сегодня с дисконтом в 30%, поэтому их можно считать привлекательным активом для инвестирования.

Естественно кто верит в рост

Инвестировать в развитые рынки без США российскому инвестору можно с помощью фондов.

Узнать как торговать правильно:

Крипта https://t.me/kripto_signal_kvant

Наш ютюб канал

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал