фондовый рынок

Успехи НМТП и ДВМП вопреки общим тенденциям снижения

- 21 января 2025, 07:08

- |

✔️ Совокупный грузооборот морских портов РФ сократился в прошлом году на -2,3% до 886,3 млн т., что во многом обусловлено сокращением экспорта угля, нефти и нефтепродуктов.

✔️ Угледобытчики столкнулись с двойными трудностями: снижением экспортных цен и заторами на Восточном полигоне РЖД, что привело в итоге к логичному сокращению объёмов отгрузки в портах. Из-за неблагоприятной ценовой ситуации российским угольным компаниям пришлось либо продавать уголь в убыток, либо работать с минимальной рентабельностью, а также сократить инвестиционные программы (негативная динамика акций Распадской и Мечела говорят сами за себя).

✔️ Снижение экспорта нефти и нефтепродуктов связано с выполнением соглашения ОПЕК+, однако нефтяные компании всё-таки оказались в более благоприятной позиции, по сравнению с производителями угля. Несмотря на уменьшение объёмов поставок, экспортные цены позволили им сохранять хорошую маржинальность. Согласно данным МЭА, доходы от российского экспорта углеводородов увеличились на +2% до $192 млрд.

( Читать дальше )

- комментировать

- 1.4К | ★2

- Комментарии ( 0 )

Прогноз по рынкам на 2025 год. Чего ждать инвесторам и трейдерам?

- 20 января 2025, 15:53

- |

Как изменятся рынки в 2025 году? В этом видео трейдер-преподаватель Иван Кондратенко разберет ключевые факторы, которые повлияют на экономику.

Основные темы видео:

– Прогноз по фондовому рынку

– Влияние геополитики и макроэкономики

– Что будет с долларом?

– Рынок будет падать или расти?

– Ситуация с нефтью на графике

Не пропустите этот важный анализ! Ставьте лайк и пишите в комментариях свои прогнозы на 2025 год! 🚀💰

✔️ Узнать больше о Трейдер ТВ

https://livetradertv.ru

✔️Освоить трейдинг с нуля? Приходите в Школу Трейдинга

https://schoollive.ru/obuchenie/

✔️Live Invest

https://liveinvestgroup.ru/

__________________________

Подпишитесь на нас в соцсетях:

Telegram-канал: https://t.me/alexeev_live

VK: https://vk.com/live_investing_group

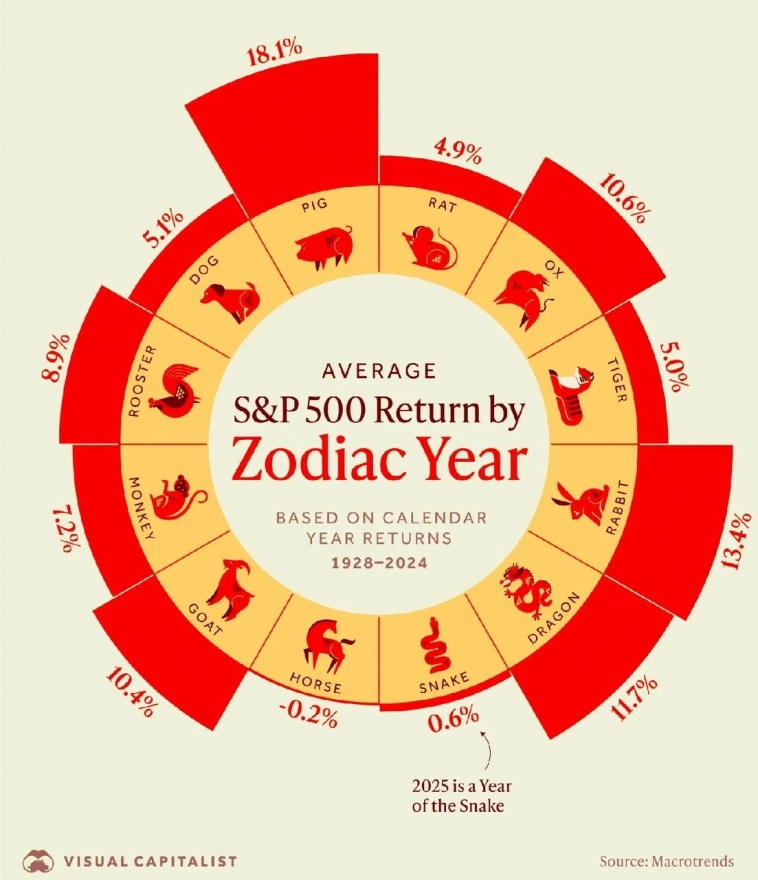

Год змеи исторически был одним из самых слабых для фондового рынка.

- 20 января 2025, 15:19

- |

Год змеи исторически был одним из самых слабых для фондового рынка. Самым мощным оказывался год свиньи — средняя доходность в это время была 18,1%. Правда, следующий аж 2031-й.

Интересно что следующий год, год Лошади, вообще исторически минусовой!

Идём на 3000? Три сценария после прихода Трампа

- 20 января 2025, 08:58

- |

На минувшей неделе Индекс пробил уровень 2900 п. и закрепился гораздо выше его. До круглой психиатрической отметки 3000 п. осталось совсем немного, и я не удивлюсь если мы проколем её уже сегодня — ведь сегодня инаугурация Дональда Трампа, о которой все только и говорят последние 2 месяца!

🤩Всё плохое позади, и впереди только рост? Я не даю прогнозов, это дело неблагодарное. Но давайте порассуждаем о ближайших перспективах российского рынка и наших с вами портфелей с точки зрения здорового реализма.

Чтобы не пропустить самое важное и интересное, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

👱🏼♂️Трамп придёт — порядок наведёт?

Основной тезис оптимистов — всё, баста!🥳 «Плохая» администрация собирает вещички, на её место приходит «хорошая» администрация, которая очень быстро всё уладит и обязательно в нашу пользу. Мир, дружба, жвачка, снятие санкций, падение инфляции, Сегежа по 10 рублей. Вместо боевых ракет взлетают рыночные ракеты.

🚀Трамп и ключевая ставка — вот два мощных моторчика, которые тащат наш рынок вверх уже ровно месяц. Супер-позитив от неожиданного решения Центробанка в общем-то отыгран, остался Трамп и мирные переговоры. Рынок почти всегда живёт ожиданиями, и сейчас мы можем воочию с вами наблюдать один из самых ярких примеров этого тезиса в режиме онлайн.

( Читать дальше )

Экспорт упал, доходы выросли: парадокс российской нефтянки

- 20 января 2025, 08:51

- |

🛢Международное энергетическое агентство (МЭА) и ОПЕК подвели итоги 2024 года и представили свои взгляды на 2025 год относительно мирового рынка в целом и российской нефтянки в частности, а значит самое время заглянуть в эти пресс-релизы и детально проанализировать их вместе с вами:

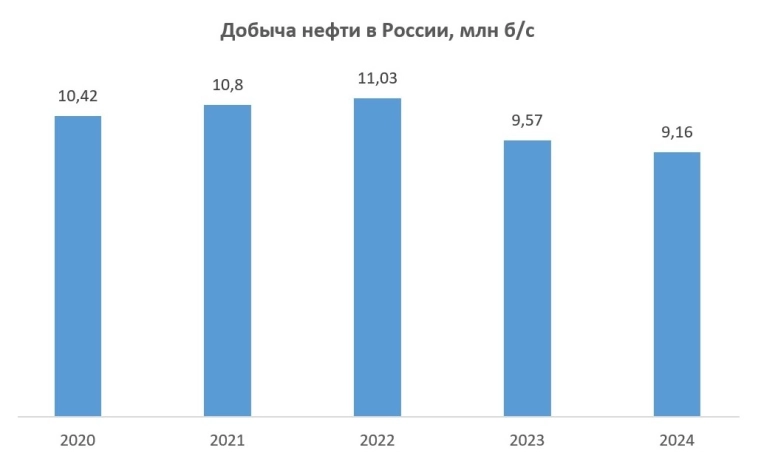

✔️Добыча нефти в России в 2024 году сократилась на -4,2% до 9,16 млн б/с. Наиболее значительное падение было зафиксировано именно в 4Q2024, когда объём добычи даже немного опустился ниже отметки в 9 млн б/с.

С причинами такой динамики всё предельно понятно: страны ОПЕК+, изначально намеревавшиеся начать постепенное увеличение производства углеводородов в 4Q2024, были вынуждены пересмотреть своё решение. Теперь, согласно новым вводным, после длительного периода сокращения нефтедобычи, который оказывал давление на гос. бюджеты, участники ОПЕК+ решили отложить рост объёмов производства до 1 апреля 2025 года. Этот шаг был продиктован опасениями возможного падения мировых цен на нефть.

✔️По оценкам МЭА, несмотря на снижение российского экспорта нефти и нефтепродуктов в 2024 году на -0,35 млн б/с, доходы от экспорта углеводородов выросли на +2% до $192 млрд. Это обусловлено сокращением дисконта российских сортов нефти Urals и ESPO к эталонному сорту Brent.

( Читать дальше )

Финансовая грамотность детей

- 19 января 2025, 17:48

- |

Вещь безусловно важная и нужная. Даже государство это, похоже, понимает, и в последнее время, предпринимает множество попыток финансового образования не только взрослых (большинству уже ничего не поможет), но и детей.

Попытки внедрения основ финансовой грамотности осуществляются через действующую систему образования и в настоящий момент охватывает все ступени образования (дошкольников, школьников, студентов колледжей и вузов). Фактически, в различной форме, учебные занятий по финансовой грамотности должны проводиться во всех учебных организациях у всех возрастов детей и подростков.

На деле же, обучение финансовой грамотности если и проводятся, то весьма и весьма посредственно. Данная, считаемая такой важной всеми инвесторами финансовая дисциплина, существует как дополнительная нагрузка для случайных преподавателей. Сами уроки финансовой грамотности проводятся зачастую факультативно, а ведут их люди, которые сами не владеют азами финграмотности. Нет базовой дисциплины, нет и подготовленного преподавательского состава. Винить тут кого-то сложно, дети итак загружены предметами и уроками очень сильно.

( Читать дальше )

Кто заплатит больше всех дивидендов в 2025 году? ТОП-8 акций

- 19 января 2025, 10:58

- |

2025 год обещает быть сочным на дивидендные выплаты, поэтому каждый инвестор должен знать, какие компании заплатят больше всех дивидендов в 2025 году? Для начала нужно понимать, что да ОФЗ и вклады дают хорошие доходности, но там не будет всегда, покупайте когда всех воротит от акций и продавайте, когда всем кажется, что рост будет бесконечным! Представляю вашему вниманию свою подборку на 2025 год ( ранее я рассматривал подборку от ПСБ можно посмотреть здесь), давайте начнем!

1. X5

1. X5Пока компания была иностранной, она копила кэш т.к. не могла платить дивиденды. Теперь когда X5 вернулся в родную гавань планируется спец.дивиденд от 550-800 руб ( я оптимист поэтому жду 800 руб), что на данный момент составляет 19-27,7% дивидендной доходности! Какие дивиденды ждать в дальнейшем? Я думаю рублей 400, что дает нам 14-ю доходность.

2. ЗаймерСейчас компания выплачивает около 7% див. доходности в квартал! Компания выплачивает 100% от чистой прибыли. Есть ли риски? Каждый день выходят новые законы, направленные на снижение прибыли и регулирования микро-займов. Так что риск прибыль здесь оправдана. Ориентировочная дивидендная доходность около 26%!

( Читать дальше )

Большой обзор недели. Выпуск 21. Российский рынок растет, вышли данные по инфляции, а Биткоин выше 100 тысяч

- 18 января 2025, 13:45

- |

Завершилась первая полноценная неделя в новом году, а (между тем прошло уже половина января) рынок продолжает расти и уже выше 2900 пунктов, вышли данные по инфляциям, произошли новые размещения, а Биткоин пошел штурмовать новый максимум это и многое другое читайте в данном обзоре

⭐Индекс Московской биржи.

⭐Индекс Московской биржи.Индекс Мосбиржи по итогам недели показал рост на 4,3% и составил 2945,5 пунктов (это уровни июля 2024 года). Позитив вернулся на рынок, все ставит на то, что Трамп придет к власти и решит все наши проблемы, будет наблюдать. Я несмотря не на что набираю хорошие активы, по уже нехорошим ценам.

💰Никто не рекомендовал дивиденды на этой неделе.

Отчеты за 3 квартал 2024 г. по МСФО: Магнит, ММК, Северсталь, X5 Retail Group, Фосагро, Т-Технологии, Роснефть, Интер РАО, Акрон.

Если вы инвестируйте в акции и облигации РФ не пропустите следующие обзоры.

🔼Лучший рост недели:

ПИК (+27,4%)

Самолет (+24,1%)

( Читать дальше )

Это ж просто поразительно, сам Президент признался...

- 17 января 2025, 21:20

- |

«Практика показывает, что текущий рынок акций стал довольно манипулятивным и «тонким»»

Ну т.е., камон?!?

Фактически, глава государства открыто заявляет: фондовый рынок — казино, там обувают.

Надо сделать так, чтоб это было менее заметно, а то переставлять цены вверх или вниз — не есть хорошо, доверие, пл… ть, ДОВЕРИЕ!!! теряется.

Но хумяки ж, умней, они обуют избушек, вот и заносят последние. Забавно.

Если что, я не заработал 30% со дна, сейчас на заборе и облигах. ФОМО? да был… ну а что ж делать то. Уехала эта электричка без меня.

Посидим и уверуем в медвежьи дивергенции чMOEX'a по RSI

Я потерял доверие… пхх...

Капитализация Alphabet'a больше капитализации чMOEX'a, какое уж тут доверие ))

Для дальнейшего роста IMOEX необходимы более весомые сигналы, такие как мирные переговоры по Украине или подтверждение разворота политики ЦБ. В этом случае индекс может прибавить еще 8–10% – Ъ

- 17 января 2025, 09:17

- |

16 января индекс Московской биржи впервые с августа 2024 года преодолел отметку 2900 пунктов, закрыв торги на уровне 2911,29 пункта (+2,4% за день). Однако с начала года рост составил всего 1%, что связано с провальными результатами первых дней января.

Основными факторами роста стали:

- Замедление инфляции. Данные Росстата за 2024 год (9,52%) оказались ниже консенсус-прогноза (9,8%), что усилило ожидания смягчения ДКП Банком России.

- Рост цен на нефть. Котировки Brent удерживаются выше $80 за баррель, поддерживая акции нефтяных компаний, составляющих около 30% индекса.

- Ожидания потепления отношений с США. Инвесторы надеются на улучшение торгово-финансовых связей и разблокировку активов.

Тем не менее аналитики предупреждают, что эти факторы остаются хрупкими. Смягчение денежно-кредитной политики может начаться не ранее осени 2025 года. Кроме того, текущий рост цен на нефть может быть нивелирован затратами на обход санкций, а потепление отношений с Западом вряд ли будет значительным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал