финансовые компании

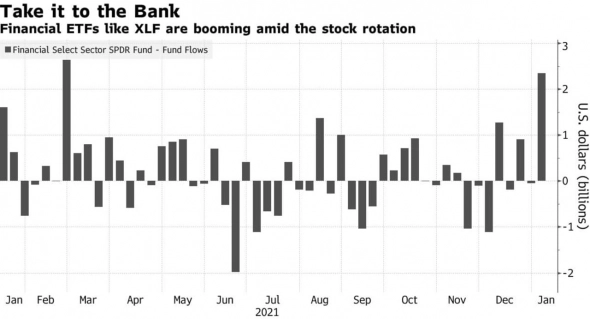

📈 Акции финансового сектора самые популярные в новом году

- 11 января 2022, 10:36

- |

👉 Почти треть поступивших в ETF средств была инвестирована в фонды финансовых компаний. Фонд SPDR финансового сектора растет самыми быстрыми темпами почти за год

👉 Индекс банков KBW, который отслеживает 24 крупнейших кредитора США, подскочил более чем на 10% на прошлой неделе. На этой неделе стартует сезон отчётов, первыми отчитываются банки

👉 Основная причина роста банковского сектора — рост доходности казначейских облигаций. Банки, как правило, показывают хорошие результаты в процессе повышения ставки

www.bloomberg.com/news/articles/2022-01-10/stock-rotation-swamps-bank-etfs-with-38-of-all-new-cash-in-2022

- комментировать

- 240

- Комментарии ( 0 )

State Street Corporation ($3,9 трлн под управлением) - Прибыль 9 мес 2021г: $1,996 млрд (+6% г/г)

- 18 октября 2021, 17:29

- |

State Street Corporation

(NYSE: STT)

$95.10 +2.37 (+2.56%)

OCT 18, 2021 10:32 AM ET

www.nasdaq.com/market-activity/stocks/stt

State Street Corporation

The number of shares of the registrant’s common stock outstanding as of July 21, 2021 was 343,503,114

www.sec.gov/ix?doc=/Archives/edgar/data/93751/000009375121000635/stt-20210630.htm

Капитализация на 18.10.2021г: $32,667 млрд

Общий долг на 31.12.2018г: $219,859 млрд

Общий долг на 31.12.2019г: $221,179 млрд

Общий долг на 31.12.2020г: $288,506 млрд

Общий долг на 30.06.2021г: $301,36 млрд

Выручка 2018г $12,131 млрд

Выручка 9 мес 2019г $8,708 млрд

Выручка 2019г $11,756 млрд

Выручка 9 мес 2020г 8,786 млрд

Выручка 2020г $11,703 млрд

Выручка 1 кв 2021г $2,950 млрд

Выручка 6 мес 2021г $5,984 млрд

Выручка 9 мес 2021г 8,974 млрд

Прибыль 9 мес 2018г: $2,156 млрд

Прибыль 2018г: $2,593 млрд

Прибыль 9 мес 2019г: $1,678 млрд

Прибыль 2019г: $2,242 млрд

Прибыль 9 мес 2020г: $1,883 млрд

Прибыль 2020г: $2,420 млрд

Прибыль 1 кв 2020г: $519 млн

Прибыль 6 мес 2021г: $1,282 млрд

Прибыль 9 мес 2021г: $1,996 млрд

( Читать дальше )

Mastercard запустила сервис беспроцентной рассрочки платежей

- 29 сентября 2021, 08:37

- |

Mastercard (MA) вчера объявила, что запускает сервис BNPL (buy now pay later) в США, Великобритании и Австралии. Сервис позволит покупателям воспользоваться беспроцентной рассрочкой платежа по кредитным, дебетовым и prepaid картам Mastercard. Компания обещает продавцам бесшовную интеграцию в их системы, возможность сразу начать использовать BNPL через глобальную сеть Mastercard. Банки, кредиторы, финтех компании и цифровые кошельки смогут использовать гибкие инструменты рассрочки, включая классический тип разбивки на 4 равных платежа.

BNPL сервис от Mastercard предполагает либо предварительно одобренную рассрочку от кредитора, либо немедленное одобрение при оформлении заказа через Click-to-Pay. Согласно подсчётам компании, использование BNPL ведёт к росту продаж на 45% и сокращению на 35% отказа от покупки товаров, добавленных в корзину. Фактически сервис предоставляют финансовые компании и банки, которые выпустили карту Mastercard. Банки в этом случае могут запустить BNPL без каких-либо затрат с их стороны. Сервис может быть интегрирован в цифровые кошельки через API. Mastercard заявляет, что ее сервис отличает самая высокая защита от мошенничества среди всех доступных BNPL. Партнёрами в США являются Barclays US, Fifth Third Bancorp, Marqeta, Galileo и др. В Австралии – Qantas Loyalty и Latitude. Партнёры Mastercard получат доступ к банковским данным клиентов, с их разрешения. Это возможно посредством компании Finicity, которую Mastercard поглотила в 2020 г. Такая информация крайне полезна для принятия решений о регистрации клиента.

( Читать дальше )

Moody's дает положительный прогноз на 2021 год только одному из подсекторов финансовых компаний.

- 21 декабря 2020, 17:14

- |

https://t.me/Keynes_and_Buffet

Позитивный прогноз получил подсектор небанковской ипотеки в США, прибыльность которого останется высокой, поскольку бум рефинансирования продолжится в 2021-м году со средней рентабельностью активов более 2,5%. Судя по комментариям аналитиков, ожидается восстановление капитализации этих компаний в течении года на фоне прибыльности отдельных сегментов несмотря на увеличение авансовых обязательств из-за договоренностей об отсрочке платежей с заемщиками. Moody’s включили в спискок с положительным прогнозом New Residential (NYSE: NRZ), Mr. Cooper's (NASDAQ: COOP) Nationstar, Ocwen's (NYSE: OCN) PHH, PennyMac Financial (NYSE: PFSI), PennyMac Mortgage (NYSE: PMT) и Rocket Companies. (NYSE: RKT), Quicken.

Негативный прогноз получили такие подсектора как лизинговые компании для самолетов, кредитные карты США, кредиторы коммерческой недвижимости в США, потребительские кредиторы ( которые subprime) в США, китайские компании по управлению проблемными активами, китайские лизинговые компании, индийские финансовые компании.

( Читать дальше )

КАК ВЫБОРЫ В США МОГУТ ПОВЛИЯТЬ НА ФИНАНСОВЫЕ РЫНКИ?

- 16 октября 2020, 15:54

- |

До выборов президента США остается меньше месяца, предвыборная гонка набирает обороты, также как и вторая волна коронавируса. Пандемия не отступает и по-прежнему может быть угрозой для финансовых рынков. Согласитесь, в такой нестабильной среде торговать и/или инвестировать — задача не из лёгких. Никто не знает, что произойдёт с рынком в ближайший месяц-два, это покажет лишь время. В свою очередь я могу лишь спрогнозировать определённые сценарии развития ситуации по принципу «Если..., то...», и не более того.

ОБРАТИТЕ ВНИМАНИЕ! Содержание данной статьи является исключительно частным мнением автора — Шевченко Никиты — и может не совпадать с официальной позицией редакции FXtraders.

Давай попытаемся смоделировать варианты развития событий, а также немного затронем статистические данные и исследования.

( Читать дальше )

ВЫБИРАЕМ БЕЗОПАСНЫЕ ДИВИДЕНДНЫЕ КОМПАНИИ

- 22 сентября 2020, 11:34

- |

Признаться честно, никто не знает как поведёт себя финансовый рынок накануне и после президентских выборов в США. Никто не знает, насколько долго задержится ещё коронавирус. Никто не знает, когда мировая экономика вновь начнёт расти. Да, есть много аналитики на этот счёт, прогнозов, но по факту как оно будет ‒ покажет лишь время.

ОБРАТИТЕ ВНИМАНИЕ! Содержание данной статьи является исключительно частным мнением автора — Шевченко Никиты — и может не совпадать с официальной позицией редакции FXtraders.

Согласитесь, сейчас на рынке начинается период неопределённости. Низкие процентные ставки вынуждают инвесторов переходить на фондовый рынок, так как ставки по облигациям и другим ценным бумагам практически нерентабельны. В такой период как сейчас набирать портфель по доходной части (с расчётом на будущий рост цены актива) достаточно сложно, потому что в любой момент может начаться сильное падение рынка и возврат к «реальным» показателям экономики. Демократы очень хотят сдуть искусственный «пузырь ликвидности», надутый администрацией Трампа, поэтому в случае победы Байдена, основные индексы и большинство бумаг могут попросту посыпаться.

( Читать дальше )

А каков ваш опыт общения с финансовыми консультантами?

- 31 января 2016, 12:38

- |

В далеком 2011 году, когда я еще и понятия не имела, куда меня занесут поиски дополнительного дохода, посредством журнала FORBES была отобрана (а вернее – пальцем в небо найдена) преинтересненькая инвестиционная компания. Целью данного «аналитического» отбора являлось пристанище моим «залежавшимся» декретным. И первое мое инвестирование было как и у многих, наверное, — коллективным, то бишь, вложением в ПИФы. Но дело даже не о них…

Тогда, в связи с отсутствием какого-либо опыта общения с финансовыми консультантами брокерских компаний, мне казалось естественным дружелюбное, информативное общение с сотрудниками оных. И только по прошествии 5 лет, «пообщавшись» с другими компаниями на предмет разных инвестиций, я удостоверилась, что мой случайный выбор был уникален: мне попался компетентный представитель финансового рынка с набором сотрудников, сведущих в своем деле.

Как и во многих компаниях при открытии счета предоставлялся допуск к бесплатным семинарам. Я совершенно случайно попала на семинар по обучению работе на QUIK (ходила на все подряд). Сотрудник компании, ведущий обучение, по всей видимости, знал о трейдинге не понаслышке – лаконично и доходчиво объяснял, да так, что эти 1,5 часа вылились для меня в 5 лет торговли на рынке – «страсть» к графикам проявилась сразу.

( Читать дальше )

Совет финконтроля США предложил поставить под надзор Федрезерва компании с активами от 50 млрд долларов

- 12 октября 2011, 15:56

- |

Процесс отбора системных финансовых институтов в США прописан в законе Додда-Франка 2010 года о реформе финансовой системы, которая должна предотвратить повторение кризиса 2007—2009 годов.

«США в течение десятилетий до кризиса позволяли большому числу разных институтов вне банковской системы накапливать огромное количество риска, — сказал министр финансов США Тимоти Гейтнер на заседании совета во вторник. — Когда грянул гром, это оказало огромное давление на финансовую систему и вылилось в напряженную и драматическую ситуацию на всех финансовых рынках».

Критерий размера активов — лишь часть трехэтапного процесса, который призван определить, на какие компании нужно повесить ярлык «системная». На втором этапе правительство оценит количественные и качественные данные о фирмах в открытом доступе и по регулирующим каналам. На третьем этапе регуляторы проинформируют фирму об интересе к ней и запросят дополнительную информацию.

.

Источник: Reuters

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал