уоррен баффет

Парочка занимательных фактов про Баффета и Грэма

- 14 февраля 2024, 13:08

- |

Вот ещё интересный факт:

Баффет закончил колумбийский университет в 1951, где его преподом был Бенджиамин Грэм, автор книги «Анализ ценных бумаг». Бен был по сути создателем фундаментального анализа, потому что после падения акций 1929 все оценивали акции спекулятивно, никто не смотрел на бизнес компаний. Сейчас даже трудно представить что жо Грэма не было науки/теории которая бы помогала оценить справедливую стоимость бизнеса.

И забавно вот что: после окончания универа Баффет предложил Грэму работать бесплатно но тот ему отказал.

Причина была в том, что Грэм берег места в конторе для евреев, которых никто не хотел нанимать на Уолл Стрит. Например Морган Стэнли наняли первого еврея только в 1963 году.

Спустя 5 лет Баффет все таки пришел на работу к Грэму в Graham Newman, после того как сняли национальный барьер.

Интересно и то, что Баффет любил свой родной город и тяготел к тому чтобы работать именно в Омахе.

- комментировать

- 5.7К | ★5

- Комментарии ( 42 )

Сколько денег Уоррен Баффет успел сколотить, еще не успев закончить среднюю школу?

- 13 февраля 2024, 18:16

- |

Продолжаю читать минимум 30 страниц в день. Несмотря на то, что про Баффета читал много, в этой книге куча новой инфы.

К тому времени как Уоррен закончил школу, у него уже было:

👉40 акров сельхоз земли, которые он купил за 1200$

👉конторка которая устанавливала пинболл аппараты в парикмахерских, которую он продал за $1200

👉накопленный доход от доставки газет $5000

👉100 прочитанных книг по бизнесу

Доллар с тех пор обесценился в 14 раз, то есть в современных деньгах у него было $103,600.

Ему ещё не было 17 лет, 1947 год

В 10 лет Баффет пообещал спрыгнуть с самого высокого здания Омахи, если на станет миллионером к 30 годам

- 12 февраля 2024, 12:16

- |

Читаю очередную книжку про Баффета. Баффет с детства был одарён. Какие признаки?

👉его очень любил отец, у него была очень строгая и критичная мать

👉он с детства фанател от цифр и подсчетов, легко считал в уме и обладал фотографической памятью

👉он с 5 лет пытался заработать деньги, продавая колу, шарики для гольфа, разнося газеты и тп

👉он почему-то с детства боялся умереть

👉и с самого детства был совершенно уверен, что разбогатеет.

В общем, эдакий Скрудж Макдак😁

Кстати дедушка его был владельцем продуктового магазина, отец работал в финансовых компаниях Омахи, но потом резко взлетел, победив на выборах в Конгресс, после чего семья переехала в Вашингтон.

Эта книга не имеет перевода на русский язык.

У Ловенстайна на русский переведена только 1 книга: «Когда гений терпит поражение»

p.s. Баффет мой кумир.

Уоррен Баффет купил больше этих акций, чем любые другие, за последние 5 лет – нет, это не Apple

- 05 февраля 2024, 19:27

- |

Инвестиционный послужной список Уоррена Баффета трудно сравнить. Заняв пост генерального директора и председателя правления Berkshire Hathaway (NYSE: BRK.A) (NYSE: BRK.B) в 1965 году, он взял на себя испытывающую трудности текстильную компанию и превратил ее в огромный конгломерат. Стоимость акций выросла с 18 долларов тогда до примерно 580 000 долларов сегодня. Это означает ошеломляющую совокупную доходность более 3 200 000% и совокупный годовой темп роста около 19,4% за последние 58,5 лет.

Во многом этот рост обусловлен экспансией Баффета в страховую отрасль и использованием резерва, предоставляемого страховыми премиями, для инвестирования в портфель акций (или полной покупки бизнеса). Поэтому, когда Баффет принимает решение о покупке или продаже, весь инвестиционный мир обращает на это внимание. И есть одна акция, которую Баффет купил гораздо больше, чем любую другую в портфеле Berkshire за последние пять лет.

Некоторые из крупнейших покупок в портфеле Berkshire

( Читать дальше )

Прощай, Чарли Мангер. Вспоминаем принципы инвестирования миллиардера

- 29 ноября 2023, 15:11

- |

Чарли Мангер — экономист, вице-председатель совета директоров компании Berkshire Hathaway и многолетний партнер Уоррена Баффета — скончался 28 ноября. Он родился 1 января 1924 г. и не дожил до своего столетнего юбилея чуть более месяца.

Помимо должности вице-председателя Berkshire Мангер был адвокатом по сделкам с недвижимостью, председателем и издателем Daily Journal, филантропом и архитектором.

«Berkshire Hathaway не смогла бы достичь своего нынешнего статуса без вдохновения, мудрости и участия Чарли», — приводятся слова Уоррена Баффета в пресс-релизе компании.Вспоминаем принципы, по которым жил и работал один из ярчайших игроков мира финансов и инвестиций.

Про инвестиции

Мангер не считал инфляцию значимым фактором в своей инвестиционной стратегии.

«Мне 98,5 лет, и я повидал много инфляции. <…> За свою долгую жизнь я уже многое пережил. Это не обескураживает».

Не заботили инвестора и текущие макроэкономические тенденции.

( Читать дальше )

Жизнерадостный архитектор с одним глазом и двумя миллиардами: Чарли Мангер скончался, всего месяц не дотянув до векового юбилея

- 29 ноября 2023, 12:34

- |

Американский адвокат, экономист с огромным стажем и профессиональный инвестор Чарльз Томас Мангер скончался в возрасте 99 лет, совсем немного не дотянув до круглой даты. Странно, что его огромное состояние и и богатый на события жизненный путь слегка потерялись на фоне дружбы с главным богачом Америки. Во всяком случае заголовки как зарубежных, так и российских СМИ в подавляющей своей массе звучали «Умер ближайший соратник/лучший друг/правая рука Уоррена Баффета». А ведь у Мангера в избытке хватало и других достижений, помимо работы с легендой. Неважно, кому Чарльз завещал своё состояние в два с половиной миллиарда долларов, главное, что он оставил нам секрет своего долголетия.

( Читать дальше )

SP500 прёт вверх - Баффетт ликует, наверное?

- 22 ноября 2023, 12:16

- |

IPO и почему я в них не участвую

- 17 ноября 2023, 11:59

- |

Периодически меня спрашивают про моё отношение к IPO. И я неизменно повторяю, что считаю это мероприятие крайне полезным для развития рынка, но сам я не вкладываю деньги на первичном размещении.

В большой степени это продиктовано моим подходом в инвестициях, который не позволяет мне оценить перспективность компании и её стоимость на момент IPO. Но кроме этого, отпечаток накладывает то, что я читал в различных книгах.

Например, у того же Грэма, который шутливо предлагал расшифровывать аббревиатуру IPO вот такими тремя вариантами:

✅ It’s Probably Overpriced (возможно, переоценены)

✅ Imaginary Profits Only (не приносят прибыли никому)

✅ Idiotic, Preposterous and Outrageous (дурацкие и опасные бумаги для идиотов)

Очень сильно помогли мне исследования профессора Джея Риттера из Университета Флориды, который изучает IPO уже почти 40 лет. У него даже есть неофициальная кликуха «Мистер IPO». Они тоже подтвердили, что мне как инвестору стоит держаться подальше от этого мероприятия.

( Читать дальше )

Berkshire Hathaway Уоррена Баффета сообщает, что продала кучу долгосрочных акций и сделала по крайней мере одну секретную ставку

- 16 ноября 2023, 12:14

- |

Компания Уоррена Баффета продала кучу акций и сделала как минимум одну конфиденциальную ставку в прошлом квартале.

Berkshire Hathaway вышла из давних пакетов акций GM, J&J, P&G, UPS и Mondelez.

Berkshire не раскрыла информацию об одной или нескольких своих покупках, поскольку все еще наращивала свои позиции.

Berkshire Hathaway Уоррена Баффета продала в прошлом квартале ряд долгосрочных акций и начала наращивать позиции в одной или нескольких загадочных компаниях, как стало известно в отчете SEC поздно вечером во вторник.

Конгломерат знаменитого инвестора покинул свои позиции в General Motors, Johnson & Johnson, Procter & Gamble, Mondelez, UPS, Celanese и Activision Blizzard. Впервые компания инвестировала в P&G, J&J, UPS и Mondelez в 2000-х годах, а в GM — в 2012 году.

Berkshire также сократила свои доли в Amazon, Aon, Chevron, HP, Markel и Globe Life. С другой стороны, компания раскрыла новые позиции в SiriusXM, а также в Atlanta Braves и акциях Liberty Media Live категорий «A» и «C», которые возникли этим летом в результате выделения Braves в отдельную публичную компанию..

( Читать дальше )

Никогда не слушайте стариков. Или все, что вы знали про Баффета, но боялись сказать

- 11 ноября 2023, 11:02

- |

Никогда не слушайте стариков. То, что они говорят — пропускайте мимо ушей и делайте по своему. Не создавайте из них кумиров, а в сложных случаях посылайте нахер. И тем более не поклоняйтесь кумирам-покойникам.

Не доверяйте им руководить, не разрешайте им долго засиживаться. Старики застряли в прошлом, где их знания и навыки давали результат, а сейчас они не понимают и большей части происходящего.

Все, что может старик это осторожничать. Не делаем этого, не делаем того. Или наоборот застарелая фантазия, не соответствующая духу времени приводит к катастрофе. Если повторять миллионы раз «халва» то это слово потеряет смысл, но войдет всем в печенки. И все будут думать и действовать как оратор не включая критическую логику.

Чтобы вы чего в наше сложное время не подумали, я, конечно, о Баффете. Который Уоррен, наш все. Которого везде хвалят и всем ставят в пример.

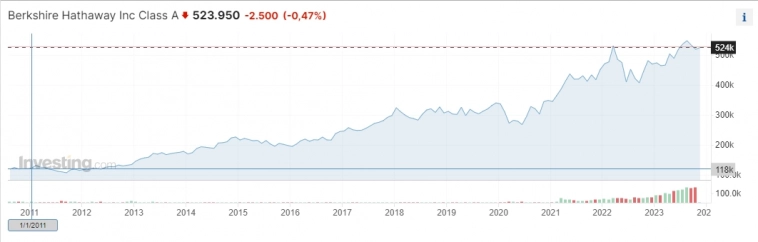

Это стоимость бумаг фонда, которым он руководит.

524/118 = 444,07 % за 12 лет. Ни разу ни одной выплаты дивидендов. Все в рост, чтобы получить максимально высокую кривую. Финансовый фетишизм в стопроцентном виде.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал