улыбка волатильности

Интересная улыбка волатильности сегодня на вечерке

- 12 марта 2025, 22:07

- |

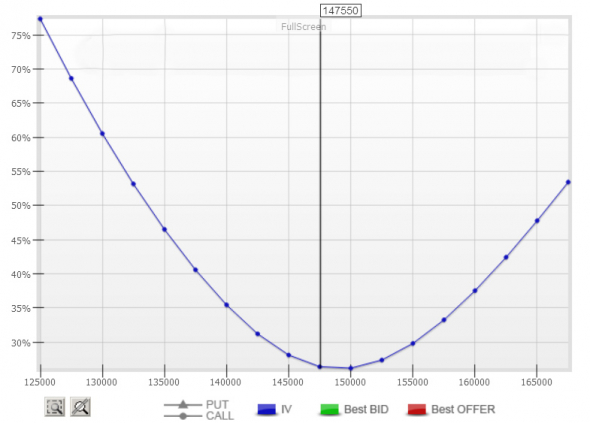

Вот такая вот улыбка волатильности сегодня на вечерке квартального опциона на фьючерс на индекс РТС с экспирацией 20 марта.

Практически все страйки по одной IV. Прям как в мире Блэка-Шоулза – идеальный рынок, где цены опционов рассчитываются по математической модели, а волатильность не зависит от цены страйка.

Но мы-то знаем, что чаще все бывает иначе. Обычно улыбка волатильности отражает рыночные ожидания: инвесторы боятся резких движений и закладывают разную волатильность для разных страйков. Поэтому улыбка как правило наклонена и искривлена — за этой ее и называют «ухмылкой»

А здесь – практически горизонтальная картина.

Что думаете? Это временный эффект или что-то зреет?

О несовершенствах биржевой улыбки волатильности рассказывал здесь.

___________

Изучайте опционы.

Подписывайтесь на ТГ

- комментировать

- 742 | ★1

- Комментарии ( 8 )

Стратегия "жди и молись" пока выигрывает. Анализ опционных позиций спустя неделю.

- 02 февраля 2025, 19:55

- |

В понедельник, 27 января, мы запустили эксперимент, где на практике я обещал показать, как можно управлять риском направления цены на примере продажи опционов. Начало смотрите здесь.

Разберем, что случилось с открытыми позициями спустя неделю.

Улыбка волатильности:

За неделю вся улыбка волатильности немного просела опустился левый край. Это значит, что подразумевая волатильность всех опционов стала меньше. Улыбку волатильности неделю назад я строил по 29,2% IV.

Сейчас настраиваю улыбку волатильности, встраивая ее в существующие котировки. Получается что новая улыбка стоит на уровне 26,7% подразумеваемой волатильности (IV).

( Читать дальше )

Коллекция кривых улыбок: заметки опционщика

- 17 января 2025, 10:15

- |

Месячная экспирация опционов на фьючерс на индекс РТС позади. Пока все отдыхали на Новогодних праздниках я заработал 4,5% к счету на месячной серии опционов при умеренных рисках.

Можно выдохнуть, налить себе чашку кофе и, наконец, немного расслабиться. Но я решил поделиться с вами своими наблюдениями.

За годы торговли опционами я собрал целую коллекцию кривых улыбок. Причём не тех, которые на лицах, а тех, что на биржевых графиках волатильности. Вы бы видели их! Горизонтальные, косые, иногда вообще не пойми какие — каждая с характером.

Биржевая улыбка волатильности — покажи свое истинное лицо.

Биржевая улыбка волатильности — покажи свое истинное лицо.

Да, улыбку волатильности часто называют «ухмылкой», но здесь речь пойдет совсем о другой «кривизне»)))

Улыбка, которая подвела

Вот, к примеру, горизонтальная биржевая улыбка. Встречали такую? Я — частенько.

( Читать дальше )

Преимущества торговли опционами: как можно зарабатывать в любых рыночных условиях

- 18 октября 2024, 18:14

- |

В моем портфеле есть как активные, так и пассивные инвестиции.К активным инвестициям я отношу работу с опционами. В этой статье расскажу именно о них.

Про другие инструменты в моем портфеле расскажу в следующих статьях.Опционы — это фактически бизнес в чистом виде. Опционы нельзя просто купить/продать и ждать, когда нальется прибыль. Опционной позицией необходимо активно управлять.

Работа с опционами занимает ключевое место в моей экосистеме стратегий.

Преимущества опционов

Если работа на фондовом рынке с акциями и облигациями, позволяет эффективно сберегать деньги, защищать капитал от инфляции, формировать пенсионный капитал и пассивный доход, то работа на срочном рынке с опционами и фьючерсами позволяет хорошо зарабатывать!Если говорить про инвестирование в акции, то адекватно можно ожидать в среднем 15%-20% годовых (дивиденды плюс курсовая разница).

( Читать дальше )

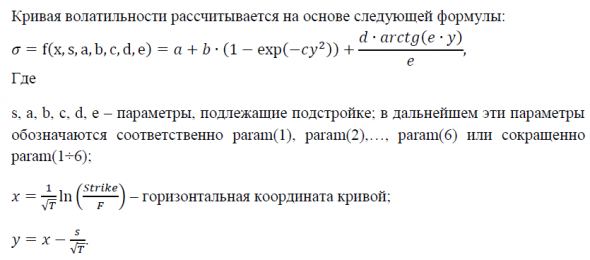

Про рубль. Опционный калькулятор на сайте Мосбиржи: что не так с "улыбкой волатильности" в калькуляторе на сайте Мосбиржи

- 10 октября 2023, 08:54

- |

Смарт — лаб очень полезен своими комментариями:

встречаются умные, профессиональные, полезные комментарии.

Про рубль, личное мнение.

Считаю, что пройти уровень 100 по паре доллар / рубль не просто,

100 то поддержка, то сопротивление.

И рынок будет периодически возвращаться к 100.

Да,

конечно, долгосрочный тренд USD/RUB растущий и остаётся растущим.

Но уровень 100 сильный.

В предыдущем посте опубликовал принт скрин

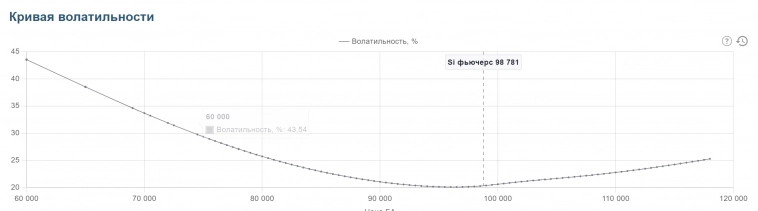

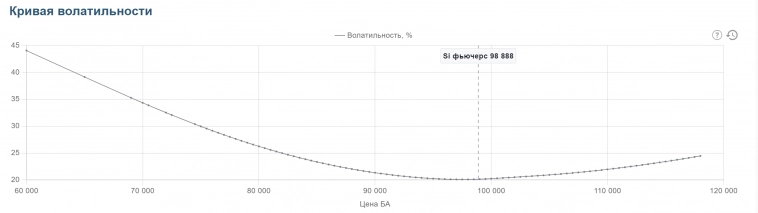

улыбки волатильности опциона на фьючерс Si-12.23 с датой исполнения 21 12 2023.

www.moex.com/msn/ru-options-calc#board-and-volat

Один из комментариев:

( Читать дальше )

Про РУБЛЬ. Судя по "улыбке волатильности", рубль может болтаться около 100 за доллар: сильный уровень.

- 09 октября 2023, 22:14

- |

«Улыбка волатильности» сильно медвежья.

По опциону на фьючерс Si-12.23

Экспирация 21 12 2023г

Вероятно, укрепление рубля.

Для тех, кто не занимается опционами,

поясняю:

для понимания настроения рынка,

рекомендую прочитать про «улыбку волатильности».

С августа 2023г. Мосбиржа запустила опционный калькулятор.

Можно, например, посмотреть «улыбки волатильности»,

лучше по самым ликвидным опционам — на ближайшие фьючерсы Si, RTS.

Не призываю ВАС торговать опционами.

Но по волатильности (индекс RVI, «улыбка волатильности» по фьючерсам SI, RTS)

можно понять настроение.

Обычно, улыбка по SI (доллар/рубль) слегка медвежья.

Но сейчас улыбка сильно смещена влево, т.е. медвежья.

Т.е. по доллар / рубль настроение медвежье.

Об "ухмылке" А.Г. и опционах.

- 09 мая 2021, 23:02

- |

В эфире опционный уголок с Карлсоном.

Сегодня мы разберёмся кто есть настоящий опционщик, кто есть Гуру опционов, а кто здесь горе-математик.

Итак, немного предыстории.

Читая книгу Шелдона Натенберга «Опционы: волатильность и оценка», я иногда конспектирую его умные мысли, также сделал и в этот раз, когда наткнулся на размышления об улыбке волатильности.

Заметки оставил в этот топик.

Затем А.Г. пишет свой топик про улыбку волатильности.

В этом топике А.Г. образно называет Натенберга «дураком», попутно призывает читателей не читать Карлсона, потому что он, видите ли, ничего не смыслит в опционах и читает «неправильные» книги.

Интересно...

Давайте разбираться в его доводах и совместно совершим правосудие.

Натенберга «дураком» он называет вот здесь:

Даже цитируются «умные» книги о том, что спрос на путы больше из-за наличия хэджеров.

На самом деле все проще и иначе.

( Читать дальше )

Откуда берётся перекос в улыбке волатильности?

- 04 мая 2021, 13:09

- |

В эфире опционный уголок с Карлсоном.

Сегодня поговорим об улыбке волатильности.

Во истину, опционная улыбка это что-то удивительное, можно смотреть на неё бесконечно как на Стоун Хендж, настолько она завораживает своей красотой:

Откуда же она берётся?

Ответ даёт Шелдон Натенберг. Не какой-то там хрен с горы, а настоящий Опционный Гуру:

Один из самых активных участников индексных рынков — портфельный менеджер. Он выходит на рынок и пытается получить максимальную прибыль с минимальным риском. В прошлом портфельные менеджеры добивались этого на фондовых рынках, поддерживая портфель акций, способных, по их мнению, опередить рынок в целом. Обнаружив новые перспективные акции, менеджер добавлял их в портфель и одновременно избавлялся от тех акций, которые либо уже оправдали ожидания, либо оказались невыгодными.

У менеджера, имеющего портфель акций, возникает естественное желание защитить свой портфель путем хеджирования на опционном рынке. Например, он может купить путы, чтобы защитить акции, или продать коллы, чтобы повысить доходность портфеля. До введения индексных опционов ему приходилось хеджировать на рынке опционов на акции каждый вид акций. Если у него было 40 видов акций и он хотел использовать для всего портфеля одну и ту же стратегию, то ему приходилось выходить на 40 рынков опционов и хеджировать каждый вид акций в отдельности. Это не только требовало много времени, но и влекло за собой высокие транзакционные издержки.

После введения индексных опционов менеджеры с широким портфелем акций увидели, что структура их портфеля воспроизводит структуру индекса, опционы на который обращаются на рынке. А раз так, то индексные опционы предоставляют возможность защитить портфель без дорогостоящего и отнимающего много времени хеджирования каждого вида акций.

Однако влияние стратегий хеджирования портфеля на деривативы фондовых индексов было односторонним. Если профессиональные трейдеры занимают и длинные, и короткие позиции в базовом инструменте (в зависимости от рыночных условий), то подавляющее большинство портфельных менеджеров занимают только длинные позиции в этих инструментах. Даже если менеджер считает, что акции отстанут от рынка, он очень редко при реализации инвестиционной программы продает акции без покрытия (продает акции, которых у него нет). Поэтому портфельный менеджер практически всегда хеджирует длинную позицию на рынке. Это означает, что он либо покупает защитный пут, либо продает покрытые коллы, либо использует комбинацию этих стратегий. Результат — избыток предложений о продаже коллов и о покупке путов.

Такое смещение в направлении меньших цен базового инструмента характерно и для рынков фьючерсов на фондовые индексы, где портфельные менеджеры могут использовать стратегии динамического хеджирования, например, портфельное страхование, продавая фьючерсные контракты для защиты портфеля акций от неблагоприятного изменения цены. Эффект тот же самый, что и на опционных рынках: систематическое смещение в сторону меньших цен базового контракта.Учитывая всё вышесказанное, можно утверждать, что рынок фондовых индексов несимметричен. Факторов смещения цен синтетического рынка и фьючерсов вниз на нём больше, чем факторов смещения вверх. Это не означает, что цены здесь никогда не бывают завышенными, что цены коллов не могут быть завышенными по сравнению с ценами путов или что фьючерсные контракты не могут торговаться по цене выше справедливой стоимости. Но это скорее исключение. На рынках фондовых индексов всего мира наблюдается смещение цен производных инструментов в меньшую сторону.

( Читать дальше )

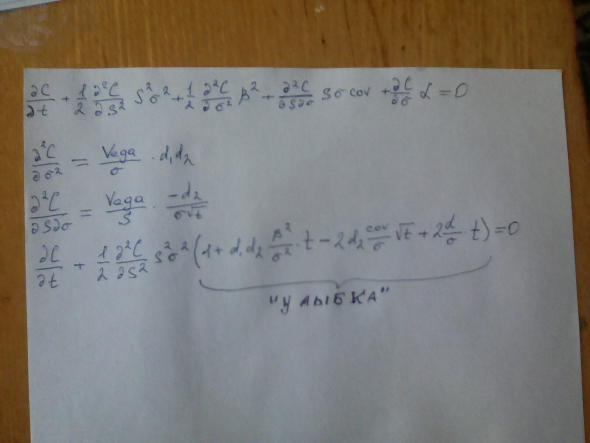

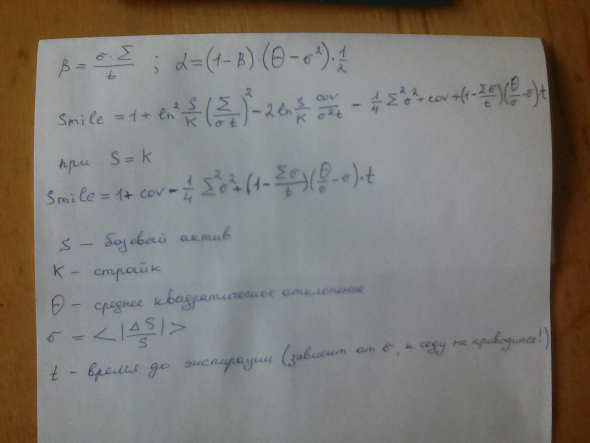

Восстановление усреднённой "справедливой" улыбки волатильности по истории цен БА

- 05 июля 2020, 15:05

- |

На проведение этого исследования меня вдохновил подход Старого Беса, который использует усреднённые исторические коэффициенты биржевой улыбки:

К сожалению, трансляция коэффициентов давно уже не ведётся. Можно было бы загрузить исторические данные по опционам и по ним восстановить улыбки, но это неудобно из-за обилия страйков и сроков экспираций. Тем более, раз уж меня интересует «справедливая» улыбка волатильности, т.е. та, при которой и продавец и покупатель опциона находятся в равных условиях, то более уместно оценить IV опционов (а, следовательно, и их стоимость) как-то опираясь на реализованную волатильность.

До определения RV через хэдж по историческим данным БА у меня ещё руки не дошли. Воспользуемся теоремой (?), что стоимость финансового актива равна стоимости его замещения, и выполним замещение стоимости опциона не через RV, а другим способом. А что? Имеем право) По поводу применённого метода замещения не буду распространяться, пока сам в нём до конца не уверен. По крайней мере, полученный результат качественно похож на правду.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал