транснефть

Ближайшие события. Как к ним подготовиться инвестору

- 16 сентября 2025, 18:09

- |

Предлагаем инвесторам обратить внимание на важные события в России и мире, которые произойдут в ближайшие недели. Есть способы заработать на будущем, если подготовиться к нему заранее.

Рынки живут ожиданиями: инвесторы заранее закладывают будущие события в цены на биржевые активы. Поэтому важно не только оценивать текущее положение дел, но и стараться спрогнозировать, что будет дальше.

Что произойдёт в России

🔥 Геополитическая обстановка

Переговорный процесс по конфликту на Украине затормозился. Вероятность двусторонней встречи глав РФ и Украины близка к нулю, США готовы ужесточить санкции против России. При этом риторика президента США пока позволяет рассчитывать на его участие в переговорном процессе, поэтому надежда на урегулирование всё ещё остаётся.

✨Идея

При достижении прогресса в переговорном процессе интересен лонг фьючерса на Индекс МосБиржи (MXZ5). Также можно рассмотреть покупку отдельных привлекательных бумаг: Сбербанка, Т-Технологий, ВТБ, Транснефти. Ещё больше фундаментально привлекательных бумаг можно найти в Альфа-Рейтинге.

( Читать дальше )

- комментировать

- 10.5К

- Комментарии ( 0 )

Транснефть назвала "фейком" информацию о возможных "радикальных ограничениях" приема нефти от производителей — Интерфакс

- 16 сентября 2025, 17:54

- |

www.interfax.ru/business/

Россия близка к сокращению добычи нефти из-за атак беспилотников — источники Reuters

- 16 сентября 2025, 17:31

- |

Транснефть предупредила производителей о том, что им, возможно, придётся сократить добычу после атак украинских беспилотников на критически важные экспортные порты и нефтеперерабатывающие заводы, сообщили во вторник три отраслевых источника.

Украинские беспилотники нанесли удары по меньшей мере по 10 нефтеперерабатывающим заводам, в какой-то момент сократив мощности России по переработке почти на пятую часть, а также повредили ведущие балтийские порты Усть-Луга и Приморск, сообщили украинские военные и источники в российской промышленности.

Российские власти публично не комментировали масштабы ущерба и его влияние на производство и экспорт.

Однако «Транснефть», которая транспортирует более 80% всей добываемой в России нефти,в последние дни ограничила возможности нефтяных компаний по хранению нефти в своей трубопроводной системе, сообщили Reuters два источника в отрасли, близкие к российским нефтяным компаниям.

«Транснефть» также предупредила производителей, что ей, возможно, придётся принимать меньше нефти, если её инфраструктура получит дополнительные повреждения, сообщили два источника.

( Читать дальше )

Купил сегодня на 1,5% от ИИС Траснефть преф и ещё на 1% Сбера.

- 16 сентября 2025, 02:59

- |

Логика проста:

12% див доходности в Сбере по соотношению risk/reward на рынке мало кто переплёвывает. А он бенчмарк.

А если кто и переплёвывает, то только Транснефть с потенциальными 15%! 😁

Сегодня эти акции самые надёжные среди интересных и самые интересные среди надёжных.

Уточню: здесь потенциал высокой див выплаты ведёт к росту акций при снижении ставки к их отсечке следующим летом. В дивиденд можно и не ходить, а просто забрать перед отсечкой прибыль с роста.

Не является ИИР!

⛽️Транснефть $TRNFP ТФ-1Д

- 14 сентября 2025, 20:58

- |

Бумага ушла ниже линии локального восходящего канала и тестирует поддержку у 1290, рядом проходит EMA200 на 1306. Цена балансирует на границе, где решение игроков определит дальнейший вектор.

RSI в зоне 35-36, близко к перепроданности, что создаёт условия для потенциального отскока.

Объёмы выше среднего, падение сопровождалось активной продажей.

📈 Техническая картина

Поддержка 1275, ниже — ключевая зона 1250

Сопротивление вблизи 1345, его пробой вернёт цену в восходящий канал

EMA200 — ближайший ориентир, который сейчас играет роль динамического сопротивления

🌍 Фундаментальный фон

Фон остаётся умеренно нейтральным. Сектор нефти и транспорта зависит от экспортных квот и пошлин, поэтому общая динамика нефтерынка может поддержать отскок, если внешний фон стабилизируется

📈 Что может произойти

🟢 Бычий сценарий: отскок от зоны 1275–1290 с целью 1345 (+4%). При закреплении выше открывается путь в зону 1380

🔴 Медвежий сценарий: закрепление ниже 1275 усилит давление, следующая цель 1250, падение составит около 3%

( Читать дальше )

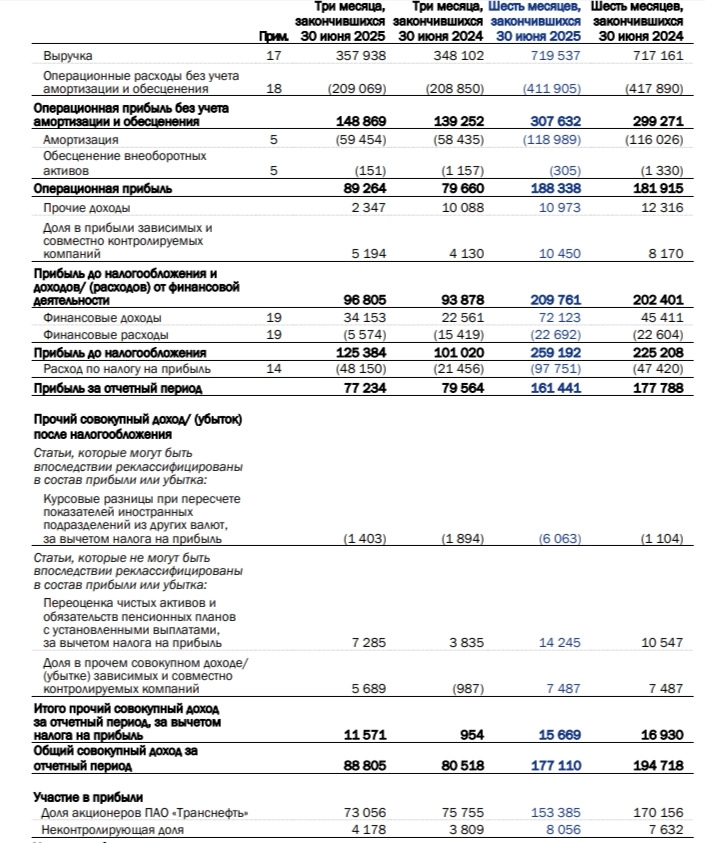

Транснефть отчиталась за II кв. 2025 г. — операционная прибыль выше, чем год назад, скорректированной прибыли хватает на приличные дивиденды

- 14 сентября 2025, 13:25

- |

Транснефть представила финансовые результаты по МСФО за II квартал и I полугодие 2025 г. Компания хорошо отработала II кв. (учитывая, что налог на прибыль взлетел более, чем в 2 раза, а добыча нефти РФ была на низком уровне), выручка и опер. прибыль вышли в плюс по году (в I кв. такого не было). Скоррект. чистая прибыль снизилась, но дивидендная база за I п. всё равно увесистая:

🛢 Выручка: I п. 719,5₽ млрд (+0,3% г/г), II кв. 357,9₽ млрд (+2,8% г/г)

🛢 Операционная прибыль: I п. 188,3₽ млрд (+3,5% г/г), II кв. 89,3₽ млрд (+12,1% г/г)

🛢 Чистая прибыль акционеров: I п. 153,4₽ млрд (-9,9% г/г), II кв. 73,1₽ млрд (-3,6% г/г)

🟣Операционных результатов компания не предоставила, но мы знаем, что РФ в 2024 г. 6 месяцев не придерживалась плана сокращения, поэтому начиная с I кв. происходила компенсация по добыче за ранее превышенные квоты, со II кв. РФ уже начала наращивать добычу (уровни добычи всё равно были ниже 9 млн б/с). ФАС в 2025 г. утвердила повышение тарифов по прокачке нефти на 9,9%, повысили выше уровня инфляции из-за увеличения налога на прибыль.

( Читать дальше )

Решение ЦБ по ставке пошатнуло рынок: на какие акции обратить внимание инвестору?

- 12 сентября 2025, 17:36

- |

Торги 12 сентября на российских фондовых площадках проходят на отрицательной территории, в частности, падают акции большинства голубых фишек. Индекс Московской биржи снижается на 1,9%, опустившись ниже 2900 пунктов впервые с 4 сентября.

Главная причина — решение Банка России снизить ключевую ставку всего на 1 процентный пункт, до 17% годовых, разочаровавшее и российский бизнес, и инвесторов. На фоне замедления годовой инфляции в августе и снижения цен на 0,6% к июльскому уровню инвестсообщество ожидало снижения ставки до 16%, но эти надежды не оправдались. Глава ЦБ РФ Эльвира Набиуллина на пресс-конференции отметила, что обсуждалось либо снижение ставки на 1%, либо ее сохранение без изменений. Осторожное решение регулятора объясняется увеличением бюджетного дефицита на фоне одновременного роста в августе инфляционных ожиданий населения.

Геополитические факторы позитиву на российском рынке акций также не способствуют. Президент США заговорил о возможном введении санкций против российских банков и энергетического сектора, а также об установлении дополнительных пошлин для Китая и Индии за покупку российских энергоресурсов.

( Читать дальше )

📰«Транснефть» Проведение заседания совета директоров и его повестка дня

- 12 сентября 2025, 16:43

- |

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров эмитента:12 сентября 2025 года....

( Читать дальше )

5 акций под снижение ключевой ставки от аналитиков Газпромбанк Инвестиции: Т-Технологии, Мать и Дитя, Транснефть, Ленэнерго-прив., МТС

- 12 сентября 2025, 13:00

- |

Т-Технологии

В компании ожидают рост прибыли в 2025 году на 37%, до 168 млрд рублей, прогнозируют дивиденды — 164 рубля на акцию за 2025 год. Консолидация Росбанка укрепила капитал, а доля в Яндексе открывает возможности для синергии.

Мать и Дитя

Акции компании МД Медикал, управляющей сетью частных многопрофильных клиник «Мать и Дитя» уже выросли после консолидации клиник ГК Эксперт. В 2025-м году компания может показать рост чистой прибыли до 11 млрд рублей и до 12,9 млрд рублей в 2026 году. Дивидендная политика предполагает распределение 60% прибыли, потенциальные выплаты за 2025 год — от 88 до 100 рублей на акцию и выше.

Транснефть

Главные драйверы роста — индексация тарифов на прокачку нефти (в среднем +9,9%) и возможность нарастить добычу в рамках соглашения ОПЕК+. Ожидаемые дивиденды — около 190 рублей на акцию за 2025 год.

Ленэнерго-прив.

Котировки акций поддерживает стабильная маржинальность и политика выплат 10% от прибыли по РСБУ. Индексация тарифов на 11,9-17% с июля 2025 года позволит компании сохранять дивиденды даже в условиях инфляции. Аналитики сервиса Газпромбанк Инвестиции ожидают выплату дивиденда в размере более 35 рублей на акцию за 2025 год.

( Читать дальше )

В какой акции потенциал роста 56%? SberCIB назвал новый ТОП российского рынка. Сравниваем с другими прогнозами

- 12 сентября 2025, 10:43

- |

Пока ждём решение по ставке, а оно будет сегодня в 13.30 по мск, предлагаю взглянуть на обновленный список «силачей» российского рынка по мнению аналитиков SberCIB. А также сравнить его и прогнозами от других инвестдомов.

❌ Исключены из топа:

1️⃣ Совкомбанк (#SVCB)

Причина: Ожидается, что чистая прибыль по итогам 2025 года будет существенно ниже, чем в 2024-м.

Справка: По итогам 2024 года чистая прибыль банка уже снизилась на 19% до 77 млрд руб.

2️⃣ Аэрофлот (#AFLT)

Причина: Акции могут показать рост только в случае снижения геополитической напряженности, а здесь пока неопределенность.

Справка: Несмотря на это, по итогам 2024 года компания показала прибыль в 64,2 млрд руб. и впервые с 2019 года выплатила дивиденды.

✔️ Добавлен в топ:

1️⃣ ЛУКОЙЛ (#LKOH)

Причина: Нефтедобытчик выкупил свои акции на 654 млрд руб. для последующего частичного погашения. Это может привести к росту дивидендов на акцию, а доходность бумаг компании ожидается самой высокой в нефтяном секторе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал