торговые роботы

торговый робот - это автоматизированная торговая система, принимающая решения и отдающая приказы на выполнение рыночных заявок на основе программного алгоритма.

В этом разделе вы найдете самые актуальные записи по теме торговые роботы.

СБЕР брокер - алко-трейдинг (пятница началась в среду)

- 02 декабря 2022, 11:41

- |

Рыночные данные стали поставляться в QUIK с задержками в несколько минут… И так уже третий день.

Техподдержка мычит что-то непонятное в чате. Когда исправят проблемы — не ясно. Видимо ждут приказа Германа.

Началась пятница — алко-торговля СБЕР.

Герман набрал каких-то дурачков к себе в IT-команду по объявлению на авито.

ИМХО.

- комментировать

- 798 | ★1

- Комментарии ( 14 )

Торговая система «Арбитраж»

- 02 декабря 2022, 07:57

- |

Продолжаю бесплатный период своего робота.

Наибольший интерес вызвали торговые системы арбитража.

Публикую долгожданное большинством видео QUIK. Робот Сетка. ТС «Арбитраж».

Хочу отметить, что представленный пример с разницей акций Сбербанк-Сбербанк-ап представлен для общего понимания.

Робот может реализовать не только парный арбитраж.

Возможно реализовать портфельный арбитраж, можно использовать любые торговые инструменты в QUIK, можно использовать фронтраннинг, котировать другие инструменты с хеджированием и многое другое.

Заявки на разработку роботов не рассматриваю, т.к. пишу для себя и торгую на бирже тоже для себя.

Описание торговой системы «Арбитраж».

Возьмём два инструмента: Сбербанк об. по 137.18 и Сбербанк пр. по 131.85. Известно, что некоторые инструменты коррелируют между собой, т.е. цены двигаются в одном направлении. Однако, есть небольшие отличия в движении этих активов. Можно торговать эту разницу.

( Читать дальше )

Конец месяца и текущие позиции.

- 01 декабря 2022, 20:25

- |

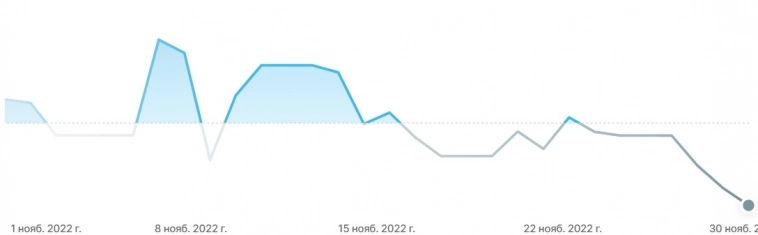

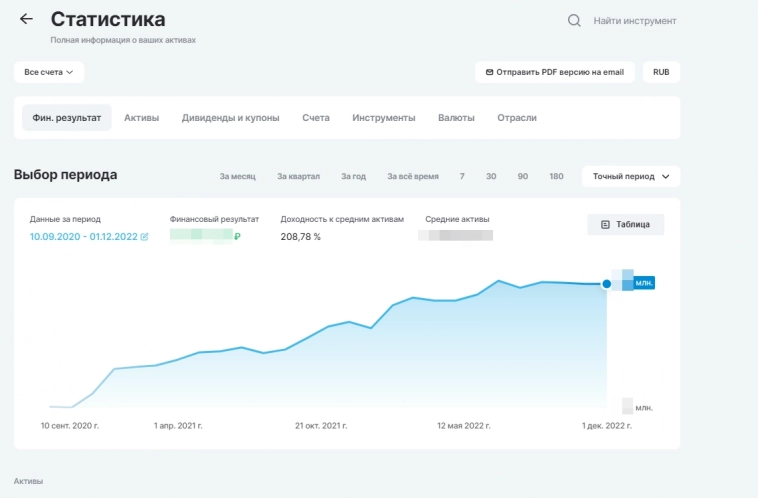

Прошло 10 дней с того момента, как я запустил торговлю росс. акциями. Писал об этом тут. И, помимо Комона, решил и на смарт-лабе запустить публичные сигналы, возродив мой SensorLive канал многолетней давности, который прожил больше двух лет, а затем ушел в инвиз) Только вот смысла именно в видео-трансляции не вижу, т.к. нынешние сделки проходят раз в день с утра. Ну и постить их собираюсь тоже каждый день с утра. Поехали!

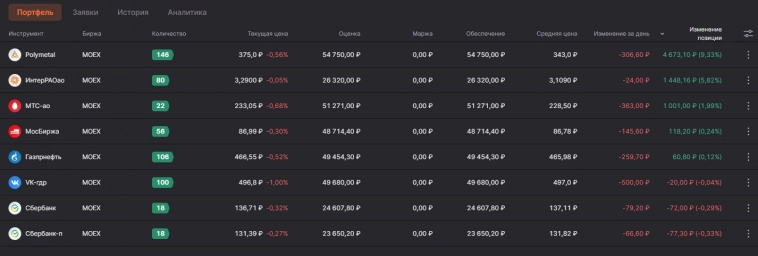

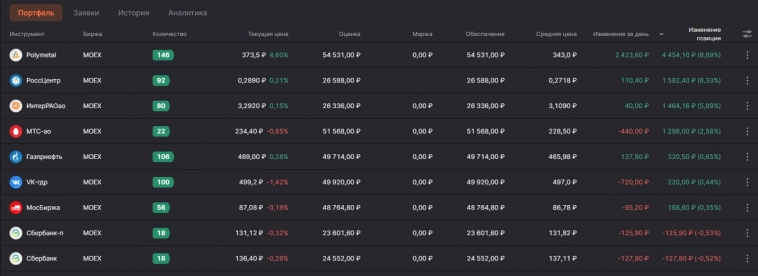

Итак, обстановка и позиции на текущий день:

( Читать дальше )

Нейросеть выбрала лучшие акции

- 01 декабря 2022, 19:52

- |

MARA, оптимальная цена для покупки — 6.41$. Цель — 6.8344$. Предсказанная вероятность роста 78.8%

NVAX, оптимальная цена для покупки — 16.97$. Цель — 18.4854$. Предсказанная вероятность роста 82.1%

BBBY, оптимальная цена для покупки — 3.7$. Цель — 3.9642$. Предсказанная вероятность роста 79.8%

Результаты поста от 2022-11-03

NVAX, купили по 20.22$. Продали 9 ноября по 21.5778$. Итоговый процент +6.72%

BBBY, купили по 3.98$. Продали 1 декабря по 3.7713$. Итоговый процент -5.24%

VXRT, купили по 1.48$. Продали 11 ноября по 1.6062$. Итоговый процент +8.53%

Итого: из 3 сигналов 2 оказались верными.

Что это такое? || Отчет

Мой ноябрь'22 (убытки)

- 01 декабря 2022, 17:00

- |

Итого -5,6%.

Что можно рассказать уважаемому сообществу?

Это был месяц надежд, казалось, вот сегодня, нет вот сегодня, вынырнем из просадки, но… так весь месяц и надежды оставались нереализованными, а под конец еще чуть упала эквити.

Всё, что торговалось, всё пилилось.

На текущий момент набор торгуемых фьючерсов: Ri, Si, Eu, BR, SR, GD, NG, CR, GZ, SV.

Ряд фьючерсов на подходе к добавлению к торгам.

По всем фьючерсам торгуются трендовые алгоритмы — тупаны.

По сути, весь месяц по всем инструментам нас пилило — от этого и минус.

Исключения были (типа золота в начале месяца), но их доля в общем финрезе слишком мала и были они лишь исключениями из общего распила.

«Грустно», но теперь остался декабрь и с этим годом — всё.

Мои итоги ноября. "На западном фронте без перемен"

- 01 декабря 2022, 14:37

- |

Начнем с традиционной таблицы

По традиции приведем и таблицу без 3-х дней (22, 24 и 25 февраля)

( Читать дальше )

Итоги алготорговли на конец ноября 2022 г

- 01 декабря 2022, 10:22

- |

Думаю перейти к другому брокеру в, т.к. Открытие закрыло возможность, подключаться к двум разным серверам, т.е. теперь нельзя с двух квиков быть онлайн. Как сказали, в поддержке — теперь у них один сервер, который сам внутри распределяет подключения. По всей видимости врут, никто там никуда не распределяет, а просто они отключили все сервера, и оставили один. Что, не удивительно, т.к. тренд на скатывание конторы в треш, наметился давно, и он только прогрессирует. Выбор брокеров не велик, остается только Финам.

блог

Нейросеть выбрала лучшие акции

- 30 ноября 2022, 19:53

- |

PACB, оптимальная цена для покупки — 9.67$. Цель — 10.2586$. Предсказанная вероятность роста 78.1%

MARA, оптимальная цена для покупки — 5.96$. Цель — 6.4367$. Предсказанная вероятность роста 76.2%

COUP, оптимальная цена для покупки — 61.09$. Цель — 65.1213$. Предсказанная вероятность роста 78.8%

Результаты поста от 2022-11-02

TREE, купили по 22.58$. Продали 3 ноября по 24.0539$. Итоговый процент +6.53%

BBBY, купили по 4.31$. Продали 30 ноября по 3.2091$. Итоговый процент -25.54%

NVAX, купили по 21.35$. Продали 11 ноября по 22.8297$. Итоговый процент +6.93%

Итого: из 3 сигналов 2 оказались верными.

Что это такое? || Отчет

Сравнительная эффективность (рентабельность) фьючерсов на МБ

- 30 ноября 2022, 15:32

- |

В бизнесе для оценки эффективности используется показатель рентабельности. В трейдинге тоже можно оценить эффективность торговли разными фьючерсами примерно аналогичным способом и выбрать более эффективный для торговли. Такой подход может быть одним из возможных критериев выбора рабочих фьючерсов и не исключает иные критерии, такие как ликвидность, «понятность» для трейдера и проч.

В нашем случае поток денежных ресурсов, обеспечивающих формирование прибыли – это гарантийное обеспечение (ГО), возможные просадки учитывать не будем.

Со значением прибыли – гораздо сложнее и неопределеннее. Кроме того, у фьючерсов разные волатильность, ГО, шаг цены и стоимость шага цены. А следовательно, к примеру, тейки в 10 пунктов цены на нефти и Сбере – это как минимум разные суммы прибыли, поэтому сравнивать по пунктам цены разные фьючерсы бессмысленно. Необходимо привести показатели прибыли разных фьючерсов в сопоставимый вид или сравнить их другим способом.

Дальнейшие рассуждения и расчеты сделаны для торговли внутри дня одной сделкой, использованы данные дневных интервалов, волатильность усреднена за 10 дней, выбраны только те фьючерсы, которыми я торгую. Волатильность или торговый диапазон (ТД) расчитывается: ТД = High — Low.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал