сырье

Поясняю за нефтедоллары. Закат Америки

- 27 марта 2022, 22:06

- |

#Brent

Таймфрейм: 1W, 1D

Штаты стали гегемоном современной мировой системы оседлав вторую технологическую революцию, одним из достижений которой стала автомобилизация сперва Америки, затем Европы и всего остального мира. В начале прошлого века ДВС, который был установлен на Ford Model T, на первый по настоящему серийный автомобиль, победил другие подходы к двигателестроению. Первые ДВС проектировались под работу на спирте — стояла задача обеспечить фермеров дешевым топливом за счет самостоятельного его производства (самогоноварения). Конкуренция на автомобильном рынке — это заходные, когда были возможны альтернативы классическому двигателю внутренного сгорания, волна «II» нефтяного цикла.

Технология производства сперва солярки, а затем и бензина, была известна давно. Но доставлять топливо до потребителя без существенных потерь по дороге человечество на тот момент ещё не придумало как. Здесь на сцену и вышел Рокфеллер со своим Standard Oil. Заслугой которого ещё в XIX веке на заре нефтяного рынка стала технология производства деревянных бочек, из которых нефтепродукты просто не вытекали по дороге — отличный сентимент для завершения волны «I», киты были очень рады 🐋.

( Читать дальше )

Мысли золото

- 24 марта 2022, 01:40

- |

Всем привет! Настали сложные времена, в ожидании кульминации символичного, сильнейшего за все времена, кризиса 2020-2030 задумался о начале сырьевого цикла. Для меня это было очевидно еще в начале вливаний ФРС, что странно — крупнейшие банки стояли в шорт по золоту/серебру и они ошиблись.

% — Вероятность исхода события по моему мнению.

% — Вероятность исхода события по моему мнению.

Перед вами фьючерс на золото GDM2, на нем видно закрытие гепа и поддержка от ЕМА 100, в случае если банки захотят по-крупному снять стопы с лонгустов, то отскочим от ЕМА 200. Ожидаю перехай и гипер-рост.

По моему мнению рост золота после этого закрытия гепа просто очевиден, ситуация в мире накаляется, бешеная инфляция, война, разруха, сильнейший кризис и опузыренный рынок США. Все страны готовятся к переходу на цифровые валюты (не путайте с криптовалютами), для себя объясняю это легким способом для обнуления гос долгов, рано или поздно, нас всех поставят перед фактом, что произошло «нечто» из-за чего придется всем перейти на цифровые валюты, как всегда это «нечто» подгонят под моральные нормы и вкинут людишкам на стерпение. Цифровизация человечества неизбежна, это новая стадия эволюции, выход в этой ситуации я вижу один — сырье, недвижимость.

МОЛНИЯ! ГАЗПРОМ ЗАКАЗАЛ ИССЛЕДОВАНИЕ МОНЕТИЗАЦИИ ЗАПАСОВ ГАЗА РФ

- 23 марта 2022, 19:10

- |

МОЛНИЯ

23.03.2022 18:44:52

ГАЗПРОМ ЗАКАЗАЛ ИССЛЕДОВАНИЕ ДОЛГОСРОЧНЫХ ПОСЛЕДСТВИЙ ДЛЯ БЮДЖЕТА РАЗНЫХ СЦЕНАРИЕВ МОНЕТИЗАЦИИ ЗАПАСОВ ГАЗА РФ

Что это значит?

Мой дорогой друг, это значит, что скоро мы увидим рубль, обеспеченный товарно-сырьевой корзиной. Это уже неизбежно.

Что это значит?

Это значит, что еще при нашей жизни мы увидим паритет бумажного доллара и обеспеченного рубля.

Что это значит?

Это значит, что за 1 доллар будут давать 1 рубль. А может и полтинник. Недавно я писал об этом — здесь и здесь. Мы входим в причудливый и прекрасный сырьевой цикл. Это когда страна с нефтью нагибает страну с айфонами и медленно ее имеет за все ее преступления.

А тем временем, производство продовольствия в РФ в феврале выросло на +3,9% — Росстат.

( Читать дальше )

О Нефти и о взломе.

- 17 марта 2022, 21:38

- |

Теперь про нефть.

Ранее писал, что на нефти уровень сверху, от которого надо ждать разворот был 133, цена дошла до этого уровня и обвалилась на -23%. Потом писал, что уровень, от которого нужно ждать лонг: 102,4, но цена ушла немного ниже на 4%. В данный момент цена торгуется выше уровня 102,4 на 4%.

( Читать дальше )

Что покупать, когда откроется рынок?

- 12 марта 2022, 15:02

- |

«Без плохих новостей» — еженедельное новостное шоу об инвестициях, в котором Максим Шеин доказывает, что на каждой новости, какой бы плохой она ни была, можно заработать.

( Читать дальше )

Как мир зависит от России по сырьевым позициям?

- 11 марта 2022, 20:51

- |

В связи с двусторонними санкциями, эмбарго и ограничениями на торговлю сырьем, часто возникают вопросы о значимости России на сырьевых рынках. Как мир зависит от России по поставкам сырья, какие слабые места, куда можно давить с целью дестабилизации рынков?

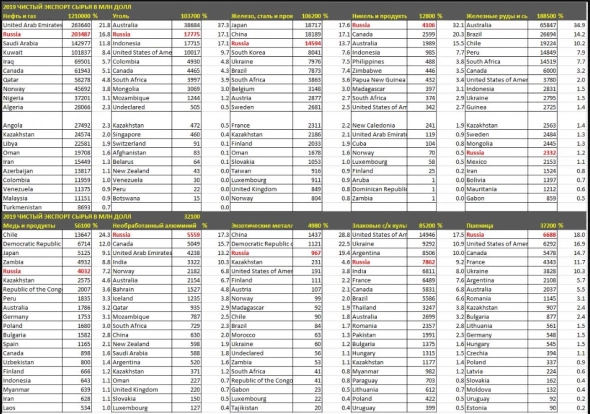

Мне удалось свести детализированные данные торгового баланса с разбивкой по товарным категориям, после чего была произведена очистка от реэкспорта, т.к. валовый экспорт не может быть показательным.

Итак, по последним детализированным данным за 2019 год, Россия занимала 16.8% в общемировой торговле нефтью и газом, в металлических рудах и сырье всего лишь 1.2%, железо, сталь и прокат доля 13.7%, уголь 17.2%, злаки и с/х культуры 9.2%, медь и продукты 7.1%, пшеница (входит в категорию злаки) 17.9%, необработанный алюминий 17.3%, никель 32%, экзотические металлы 19.2%. В последнее входит: Wolfram, Molybdenum, Tantalum, Magnesium, Cobalt, Bismuth, Cadmium, Titanium, Zirconium, Antimony, Manganese.

Глобальные лидеры экспорта ключевого сырья, котировки которого вы регулярно видите в терминалах и новостях. В таблице отражены чистые экспортеры важнейшего энерго сырья, металлов и злаков в денежном выражении (от этого и многие артефакты). Сами объемы экспорта не так актуальны, т.к. это цены 2019 года и физические объемы уже изменились. Пока мега база общемировых торговых потоков доступна за 2019. Но структура и диспозиция между странами интересна, поэтому лучше смотреть на долю рынка и расположение России.

В принципе, лишь по экспорту металлических руд (там железные, медные руды и так далее) Россия не занимает лидирующих позиций. По всем остальном лидер.

( Читать дальше )

3я мировая: Первые итоги и примерные последствия для экономики

- 06 марта 2022, 09:40

- |

1. Кризис организовали США и Британия на правах младшего партнёра, ЕС и Украине исполнители и потерпевшая сторона.

2. Решения о санкциях и поставках оружия принимались в США исполнялись в ЕС, соответственно ЕС имеет все последствия контр санкций

3. Санкции ЕС

3.1. ЕС Активы

- Замораживание 200-300 млрд $ в бумажках и частично реальных активов (например. газ в газохранилищах)

- 1 млн гастарбайтеров часть из которых готова работать в отличие от негров и арабов (т.к. система ПТУ/ВУЗов на Украине деградировала 30 лет то квалифицированных специалистов там почти нет (кроме программистов-самоучек, строителей и мелких предпринимателей))

- Газ по 2000-2500 $

- Нефть по 120-140 $

- Удобрения из России — бан

- Сырьё из России — ограничение — 50% экспорта Норникеля в ЕС

- Самовыпиливание с российского рынка и потеря всей дилерской сети европейских компаний (которая скорей всего станет китайской потому что российским владельцам автосалонов и т.п. надо на что то дить и как то платить кредиты)

- Долг Украины в 200 млрд. $ — кто его платить будет непонятно, точно не РФ и не восток Украины

( Читать дальше )

Передел мирового порядка цен на сырье – чем это закончится.

- 05 марта 2022, 10:22

- |

Пока весь мир сходит с ума, конечно, не помешало бы как то взвесить все и выработать стратегию, что делать и как защитить свои средства от обесценивания.

Подчеркиваю, что именно весь мир, а не только в РФ, так как просто посмотрите на рост сырьевых товаров, вызванной угрозой поставок из РФ и почти полным прекращением поставок из Украины:

— рост цен на пшеницу с очень высоких цен еще на 40% в долларах буквально за неделю

— рост цен на газ в ЕС снова 2400 долл (пару лет назад цена 240 долл была вполне нормальной)

— рост цен на нефть до 118 долл и эксперты предрекают, что если ситуация не успокоится цена может вырасти до 200 долл (на российский URALS цена сейчас 109 долл).

— про рост цен на удобрения (учитывая коллапс доставки из РФ и цены на газ 2400 долл) вообще сложно что-то прогнозировать, но эксперты говорят, что с супер максимальных цен еще может быть рост в 2 раза. Что это означает? Цены на еду вырастут в долларах еще почти в 1,5-2 раза.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал