сургутнефтегаз

Дивиденды Сургутнефтегаза 2022 расчет

- 01 июня 2021, 08:04

- |

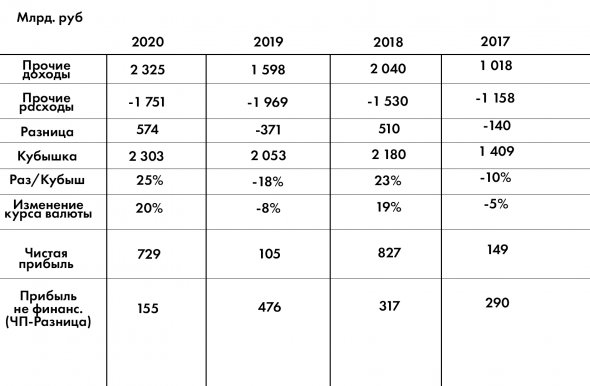

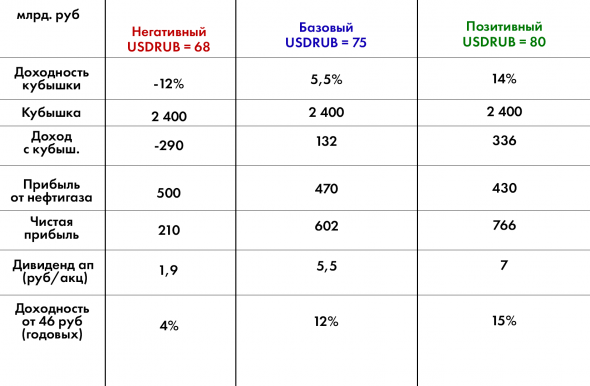

Расчет дивидендов Сургутнефтегаза по итогам 2021 года в зависимости от курса валют.

Сначала вычисляем сколько компания зарабатывает на основном бизнесе и кубышке

Затем предполагаем, сколько компания может заработать при том или ином курсе валюты:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 23 )

SNGS/SNGSP и Влади́мир Леони́дович Богда́нов - С Юбилеем!

- 28 мая 2021, 10:13

- |

Сегодня, 28 мая 2021 года, свое 70-летие празднует нефтяной генерал Сургута Владимир Богданов. Именно с его именем принято связывать все успехи (а для трейдеров — и все разговоры про «кубышку») Сургутнефтегаза. В апреле 2021 его в очередной раз переизбрали в качестве генерального директора компании на ближайшие пять лет.

❤ ИНВЕСТОР - 19 месяц-расчёт (2021.05)_Сургутнефтегаз преф!!!!!

- 25 мая 2021, 12:21

- |

Сургутнетфтегаз ап. не вырастет, говорили они. У него жёсткая привязка к доллару, говорили они. Ну что, съели? Поглядите, как он мощно растёт!

Ставка на Сургут преф ап. сыграла! Одно жалею, что плечи порезал. Эх, с плечами представляете сколько уже стало бы?

Ну ничего. Мне наука! Не слушать тех, кто говорит, что это разовая дивдоходность, что потом геп будет. А вот смотрите как съедают лоты Сургутнефтегаза преф! Потому что див доходность людей впечатляет.

Полагаю к див отсечке доедем до 50 рублей, не меньше. А там после дивгепа даже не дойдёт до моей цены входа.

Также сегодня по Башнефти ап собрание совета директоров, один из пунктов это рассмотрение вопроса о выплате дивидендов из нераспределённой чистой прибыли. Есть разные оценки. От 0,10 рубля на акцию, то есть чтобы просто префы не стали голосующими, до 100 рублей, типа как в прошлом году. Истина считаю где-то посередине. Дадут от 30 до 50 рублей на акцию полагаю. По одной только причине, что год выборный. Так бы ничего не дали, или дали бы 0,10 рубля на акцию. Здесь же надо задобрить, поэтому хоть Сечину и жалко, но немного он поделится.

Если в Башнефть ап дадут от 30 до 50 рублей на префку, то это определённо будет позитив, ведь вообще не ждали выплат, так как чистая прибыль за 2020 год отрицательная.

Подумал и увеличил пакет до 160 лотов по Башнефть ап, средняя стала 1174,0 рубля. Также одна из причин, что это одна из немногих акций, которая от дна коронавирусного кризиса отросла всего лишь на 15%, представляете? То есть ниже падать вроде как уже и сложно, скорее вверх пойдёт.

В остальном пока без изменений. Пополнений извне, переводов с других счетов (спекулянтских), дивидендов (купонов) не было.

Текущее состояние

( Читать дальше )

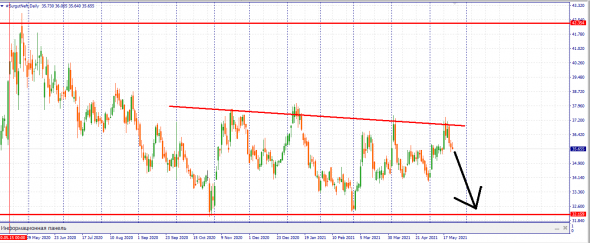

Акции Сургутнефтегаза склонны к снижению

- 25 мая 2021, 08:03

- |

Текущая цена 35,6. Цель 33,0. Стопы 37,4.

Мой уровень "чайник". Скажите купить сургутнефтегаз-п ради дивидентов это как? У меня их есть немного, и хотелось бы поболее. В чем опасность данного деяния.

- 24 мая 2021, 20:12

- |

Конвульсии Мечела и ВТБ в итогах недели

- 24 мая 2021, 09:29

- |

Индекс Мосбиржи на нейтральном внешнем фоне завершил прошлую неделю +0,63%. 3600 п. выступил отличным уровнем, чтобы оттолкнуться от него. Теперь остается дождаться реализации сценария. Надеюсь внешние факторы не помешают быкам преодолеть исторический максимум Индекса. Скорый дивидендный сезон поддержит позитив.

Нефть третью неделю подряд откатывается от $70. Технически остается шанс на преодоление уровня сопротивления, но чем дольше цена стоит под ним, тем больше шансов на сильный откат. Внешний фон скудный, не предполагает повышенной волатильности.

Доллар продолжает торговаться в зоне поддержки на 73-74 рублях. ЦБ плотно зажал валюту и не дает разгуляться спекулянтам. Прокол вниз до 72 рублей на позапрошлой неделе намекает на потенциально-возможный поход на эти значения. Из «валютных» активов по-прежнему держу ETF FXRU, а вот от Сургутнефтегаза преф начал потихоньку избавляться.

Остальной нефтегазовый сектор закрыл прошлую неделю разнонаправленно. Газовые представители растут, Газпром добавляет 3,9%, Новатэк 2,7%. Нефтяники корректируются, Лукойл -3,6%, Роснефть -3,4%. А вот у Сургута свои драйверы роста, плюс 2,7%. Это наварное была самая простая идея в 2020 году. Вполне доволен результатом.

В лидеры роста залетели привилегированные бумаги Мечела, плюс 34,1%. По итогам 1 квартала черному металлургу удалось заработать 8 ярдов прибыли, против убытка годом ранее. Это ориентирует нас на двузначные дивиденды, но забегать вперед я бы не стал. Напомню, соотношение чистый долг/EBITDA до сих пор космическое 6,9х. Я такие компании отправляю скорее в топку, вместе с космическим Virgin Galactic. Любые подскоки считаю временным эмоциональным явлением, не имеющим ничего общего с долгосрочными инвестициями.

Золотодобытчики полноценно ожили и добавляют за неделю: Polymetal +7,1%, Полюс +5,4% и даже Селигдар растет на 2+%. В одиночестве Петропавловск -1,6%. Бумаги компании я не рассматриваю из-за токсичной структуры акционеров. Однако, технически сейчас выглядят чуть лучше. Зона поддержки может вытолкнуть котировки к 29 рублям за расписку.

В числе аутсайдеров оказались бумаги ВТБ. Кто бы мог подумать… После неадекватного роста без фундаментальных причин, акции банка ушли в коррекцию. Помогали в этом и новости о продаже Трастом своего пакета ВТБ. Причем размещение прошло с дисконтом порядка 9%. Токсичное руководство во всей красе. Чего не скажешь о Сбере. Префы банка умудрились прибавить 0,5% за неделю, набираясь сил перед рывком на закрытие дивидендного гэпа.

На прошлой неделе разобрал Mail,

( Читать дальше )

Нефть. Снижение добычи

- 21 мая 2021, 02:42

- |

- «Роснефть» -6,6% и -11,2% г/г (61,6 млн т).

- «Лукойл» -10,8%, до 6,1 млн т, и -11,8% г/г, до 24,1 млн т.

- «Сургутнефтегаз» -15,7% г/г, до 4,5 млн т, и -14% г/г, до 17,6 млн т.

- «Газпром нефть» -14,6% г/г, до 4,64 млн т., и -10% г/г, до 18,5 млн т.

- Татнефть +12% г/г, до 2,23 млн тонн, и -6,3% г/г, до 8,7 млн т. (Добыча сверхвязкой нефти в 1 кв 2021 +13,3% г/г, до 1,19 млн т.)

С 01.04.2021- решение о росте добычи ОПЕК+

- на 350 тыс. барр./сутки в мае,

- еще на 350 тыс. барр./сутки в июне и

- на 441 тыс. барр./сутки в июле 2021.

А судя по добыче за 4 месяца,

у Татнефти не все так плохо, как они плачут

Дивиденд Сургутнефтегаза на преф за 2021 год может быть ниже, чем за 2020 год - Газпромбанк

- 20 мая 2021, 15:00

- |

Отметим, что размер дивидендных выплат по привилегированным акциям Сургутнефтегаза привязан к чистой прибыли компании по РСБУ, которая из-за накопленных долларовых депозитов чувствительна к изменению курса рубля. На фоне ожидаемого укрепления рубля на 5% до 70,5 рублей за долар (на конец года) дивиденд на привилегированную акцию за 2021 г. прогнозируется ниже, чем за 2020 г., в размере 2,5 руб./акц. (доходность 5,4%). Мы сохраняем рекомендацию «ПО РЫНКУ» по акциям Сургутнефтегаза.Бахтин Кирилл

Дышлюк Евгения

«Газпромбанк»

Привилегированные акции Сургутнефтегаза.

- 20 мая 2021, 12:11

- |

Непонятно почему цена префа не растет с космической скоростью, чтобы дивдоходность не достигла где-то 6-8% годовых.

Сургутнефтегаз ап. Коррекция перед финальным рывком?

- 19 мая 2021, 21:18

- |

Первоначально идею описывал три месяца назад здесь.

Сегодня цена достигла намеченной цели – верхней границы вил Шифа. Здесь же находится верхняя граница канала (черный пунктир), в котором развивался весь рост с прошлого лета. Сегодня же наблюдаем максимальный дневной объем за последний год, примерно в 3 раза превышающий средний объем торгов по бумаге.

Скорее всего, такой объем не пройдет бесследно и даст свою реакцию в виде некого коррекционного снижения.

➡️ С точки зрения волновой структуры я склоняюсь к мысли, что цена сформировала вершину v of (iii). Тогда коррекция будет развиваться в волне (iv), и можно рассчитывать на еще один рывок вверх.

Полагаю, что основной рост состоялся в волне (iii), и волна (v) не уйдет сильно выше.

📉 Потенциальной целью для снижения выделяю уровень 44, который являлся максимумом 2019 года, установленным перед дивидендной отсечкой. Примерно там же располагается уровень 0,236 коррекции к волне (iii) по Фибоначчи. Возможно, докуплю еще бумаг по таким ценам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал