стратегии

Итоги августа 2022 по моим публичным comon-портфелям с автоследованием

- 04 сентября 2022, 06:10

- |

Логика управления раскрывается в блоге Арбитражный трейдинг

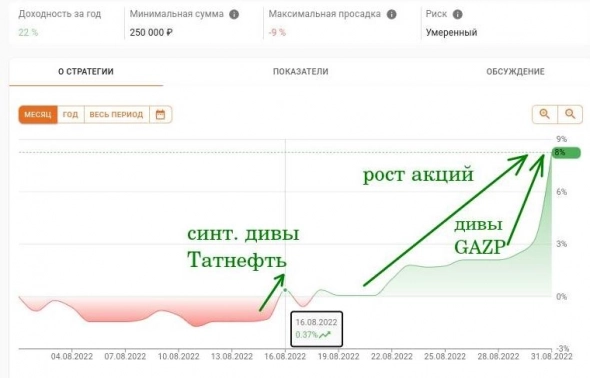

Портфель 1. Синтетический дивиденд

- Рынок: МосБиржа Основной + Срочный (счет типа ЕДП)

- Общая доходность +22%

- Срок: 140 дней

- Доходность за август +8.26%

- Максимальная историческая просадка = -9% (28-30 июня 2022)

- ИТА = 0.4

- Полное повторение доступно для счетов от 250,000 руб.

www.comon.ru/strategies/109009

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 0 )

Почти год в алго-торговле. Что дальше?

- 26 августа 2022, 20:51

- |

Как Вы уже поняли из заголовка, в данной сфере (алгоритмического трейдинга) я нахожусь уже около 1 года. Хочу поделится своим путем самообучения!

Так уже сложилось, что я сразу нашел и начал изучать TSLab. До этого я немного торговал руками на крипто-рынке. И очень доволен что нашел средство для автоматизации своей торговли.

В первое время я сразу же начал тестировать различные стратегии: сначала простые индикаторные. Потом уже более сложные, с множеством фильтров. Я уже молчу о всяких пирамидингах, мартингейлах. Дальше пошли сеточники, рыночно-нейтральные стратегии (арбитраж, парный трейдинг, или даже баскет-трейдинг). На одной находке в парном трейдинге удалось прилично даже так заработать. До сих пор работает, но в данный момент стоит практически на месте уже. И не знаю хорошо это или нет, но я еще не слил свой первоначальный депозит ))

Продолжил свой поиск Грааля дальше, пошло в тестирование уже все в перебор. HFT для меня что-то непонятное и сложное. Складывается такое чувство что все идеи из интернета уже перепробовал. И той идеальной эквити все нет и нет. А куда не посмотри то все вокруг рассказывают как они все зарабатывают.Один я что-ли не могу?

( Читать дальше )

Торговая система Мальчика BuyBuy работает

- 26 августа 2022, 19:09

- |

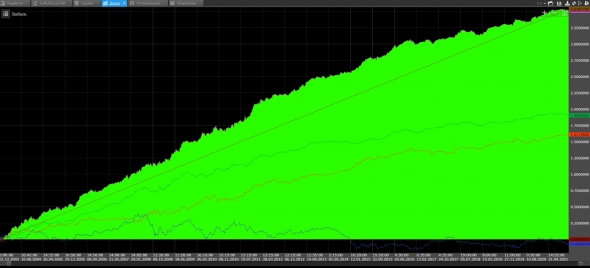

Получилась традиционно граальная эквити:

Тестировал на EURUSD (DucasCopy), 5 минут, 2004-2021гг., без комиссии

Сделок 19973

Средняя П/У 0.00017

Фактор восстановления: 35

Профит фактор: 1.18

Выигрышных: 65%

Средняя прибыль: 0.0017

Средний убыток: -0.0027

Так что ТС на основе реверсивных линейных индикаторов рулит, а МальчикBuyBuy вовсе не кискомяч, как некоторые думают.

Что нового в опционном мире (по крипте) + сборник веселых картинок.

- 26 августа 2022, 08:50

- |

Сначала традиционная подборка моего «творчества» на смартлабике.

Чем дальше в лес...

( Читать дальше )

Определяем слабого игрока

- 17 августа 2022, 21:46

- |

Как определить слабого игрока на рынке и в свечке.Подписывайся на мой канал и узнаешь!!!

Стратегия выхода из торговли

- 08 августа 2022, 02:17

- |

Я не уделял особого внимания стратегиям выхода из сделки, поскольку обычно полагался на торговый сигнал, чтобы определить, когда нужно изменить позицию (в дополнение к различным параметрам, связанным с риском). Сейчас у меня ситуация, когда мне нужно определить выход независимо от сигнала. Таким образом, необходимо будет принять решение о выходе на основе других критериев.

Как говорится, “сократите свои убытки и позвольте своей прибыли расти”. Как бы просто это ни звучало, не обязательно просто реализовать. Любой заданный ценовой путь будет иметь “откаты”, то есть цена не будет двигаться монотонно. Итак, как установить “триггер” для выхода из сделки таким образом, чтобы он мог преодолеть шум “отката” и получить больше прибыли?

Стандартная практика

Стандартная практика заключается в использовании различных индикаторов для определения момента выхода из прибыльной сделки:

- коррекция в процентах от “волатильности” (недавнего торгового диапазона)

Использование последних торговых диапазонов (прокси для отклонения) для масштабирования величины коррекции может хорошо работать в определенных условиях. - произвольные ограничения: максимальная прибыль, максимальное время торговли

У нас может быть представление о максимальном времени или возможности получения прибыли для стратегии, что позволяет нам избежать более поздней просадки, чтобы сигнализировать о нашем выходе. - различные технические индикаторы

( Читать дальше )

Ежемесячный обзор по стратегиям.

- 03 августа 2022, 23:42

- |

Стратегия «Суворовская, доллары». Результаты подросли. Держу портфель сильных дивидендных акций. Периодически приходят дивиденды – докупаю акции. Возможно, по американскому рынку на этот год дно уже нащупали и восстановление индекса S&P 500 продолжится. Отмечу, получается показывать результаты значительно лучше американского рынка. В пересчёте на рубли S&P 500 упал более, чем на 30% с момента старта стратегии в начале декабря. Стратегия же пока в небольшом минусе 7%. Рассчитываю на скорый выход в положительную зону.

Важное изменение по стратегии. Стратегия в долларах теперь доступна для подключения только для квалифицированных инвесторов (изменились требования Центрального Банка России). Возможно, в будущем требования смягчатся и можно будет снова подключиться после тестирования неквалам. Если есть возможность, то рекомендую статус квала получить и «спать спокойно» (т.к. постоянно для неквалов вводятся какие-то новые ограничения). Как получить статус квалифицированного инвестора — можно посмотреть

( Читать дальше )

И воевать не надо...

- 01 августа 2022, 16:15

- |

У РФ есть могучее оружие, которое еще не применялось — законодательство, защищающее авторское право. Если добавить в него фильтр для недружественных владельцев прав на произведения, патенты, софт, бренды и другие объекты автоских прав, то ущерб для США и других стран, контролируемых недружественными рептилиями, в разы превысит сумму, которую они украли у нас.

Речь идет о сотнях миллиардов (а может — и триллионах) долларов, которые сейчас якобы стоят их произведения, патенты, софт, бренды и т.п. Мы можем дисконтировать и/или обнулить их стоимость. Нам нечего терять. Наши достижения — в секретном оружии. А их достижения — в айфонах и файлах. И они уже ничего не могут нам сделать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал