стоимость акций

ЛУКОЙЛ: от чего зависит стоимость акций

- 26 ноября 2025, 17:40

- |

ЛУКОЙЛ входил в число наших фаворитов на 2025 год, но нефтяная отрасль столкнулась с трудными условиями: цены снизились, рубль укрепился, а санкции препятствовали нормальной деятельности. Рассмотрим подробности текущего состояния компании, какие драйверы могут повлиять на котировки акций и какие риски сейчас преобладают.

ЛУКОЙЛ — одна из крупнейших вертикально интегрированных нефтегазовых компаний в мире, на её долю приходится около 2% мировой добычи нефти и 1% доказанных запасов углеводородов. Бизнес включает добычу и переработку нефти и газа, сеть АЗС, нефтехимию, а также генерацию электроэнергии.

Текущее состояние

Компания сохраняет устойчивое финансовое положение. В 2025 году показатели нефтяников снизились из-за просадки нефтяных цен и укрепления рубля. Но несмотря на санкционное давление против российской нефти, ЛУКОЙЛ остаётся прибыльным и продолжает генерировать положительный свободный денежный поток (FCF).

Драйверы роста

- Низкая оценка. Компания выглядит дешевле других нефтяников: в частности, мультипликатор EV/EBITDA (2,6х) — один из самых низких в секторе.

( Читать дальше )

- комментировать

- 6.6К | ★1

- Комментарии ( 4 )

Shell ведёт предварительные переговоры о возможном приобретении BP, но решение будет зависеть от дальнейшего снижения рыночной стоимости британского конкурента – BBG

- 05 мая 2025, 07:20

- |

Shell ведёт предварительные переговоры о возможном приобретении BP, но решение будет зависеть от дальнейшего снижения рыночной стоимости британского конкурента. Об этом сообщают источники, знакомые с ситуацией. За последний год акции BP подешевели почти на треть на фоне провального реструктурирования и падения цен на нефть. Shell может подождать ещё более выгодного момента или появления другого претендента, чтобы затем включиться в сделку.

Объединение Shell и BP стало бы крупнейшим слиянием в истории отрасли, объединив двух бывших соперников. Сейчас рыночная стоимость Shell (149 млрд фунтов) более чем в два раза превышает капитализацию BP (56 млрд фунтов). Подобное поглощение помогло бы Shell нарастить добычу и вернуть утраченные позиции в США после продажи сланцевых активов в 2021 году.

Однако глава Shell Уэйл Саван пока осторожен: он предпочитает выкуп собственных акций и точечные приобретения. Он подчеркнул, что сделка возможна только при быстрой окупаемости и увеличении денежного потока на акцию. Активисты из Elliott Investment Management, владеющие 5% BP, подталкивают компанию к более решительным шагам, чтобы избежать нежелательного слияния.

( Читать дальше )

Рынок, рыночная капитализация

- 02 марта 2025, 16:57

- |

Все наверное уже поняли что главный тезис, рынок сам все решит, не является верным, и то что цена определяется спросом и предложением, тоже полная ложь, особенно это стало понятно после начала СВО, и даже в самой Америке оказалось что ничего эти термины не значат, монополисты решают что и сколько будет стоить, на рынок без денег не войти и занять свою нишу нереально.

Постоянно слышим что рыночная капитализация такой то компании то упала то выросла на млд.$ а ее владелец то разбогател то обнищал одномоментно. Но что это значит?

Я хотел бы поделиться мыслями зачем это надо и кому это выгодно, и обсудить в комментариях. Мне кажется что рыночная капитализация вообще надуманная вещь, ведь выросла она или обвалилась, с компанией ничего не случилось и как она выпускала и продавала «видеокарты» так и продает, а «Илон» от этого не разбогател и не пошел по миру т.к. как у него был контрольный пакет акций он так и остался и продавать он его не будет.

( Читать дальше )

Аналитики оценивают перспективы дивидендов Лукойла - Ведомости

- 19 марта 2024, 07:26

- |

Инвестиционные дома пересмотрели прогнозы по финальным дивидендам «Лукойла». Из-за неполной отчетности прогнозы находятся в широком диапазоне 470–744 руб., предполагая дивидендную доходность на уровне 6,4–10,1%. Совокупные дивиденды за 2023 г. оцениваются в 917–1191 руб.

Эксперты видят разные перспективы для акций «Лукойла», оценивая их справедливую стоимость на уровне 7950–9400 руб., с потенциалом от текущей цены на уровне 8,1–27,8%.

Недостаточная прозрачность финансовых результатов омрачает дивидендные перспективы.

Политика компании предусматривает выплату 100% скорректированного FCF в виде дивидендов.

Эксперты полагают, что уровень в 573 руб. на акцию выглядит достижимым. Рынок акций находится под давлением высоких ставок, но ожидания остаются оптимистичными. «Тинькофф инвестиции» подтверждают свою идею по покупке бумаг «Лукойла» с таргетом 8500 руб. за акцию.

Источник: www.vedomosti.ru/investments/articles/2024/03/20/1026489-analitiki-peresmotreli-svoi-ozhidaniya-po-sumrachnim-dividendam-lukoila

( Читать дальше )

Карго-культ

- 05 марта 2024, 02:16

- |

Блог — это Дневник и живая материя, в нем важна логичность и непрерывность мысли и логики. В связи с тем, что мой старый блог на Comon/WhoTrades напрямую не доступен, я перепечатаю вкратце две своих статьи, написанных прямо перед и во время событий февраля 2022 года. Они очень важны для последующей аналитики.

Статьи касаются сравнения логики и действий американского президента Рейгана — могильщика СССР и его клона-пародии Байдена. То что Байден — это безумная карикатура на Рейгана сейчас всем стало совершенно понятно, но два года назад это было совсем не так очевидно. Нам же важно то, что Байден без сомнения черпает все свое вдохновение в успехах предшественника Рейгана. И хотя совершенно точно не понимает, почему и как у Рейгана все так ловко получилось с разгромом СССР, будет стремиться копировать его действия совершенно буквально и топорно.

Нам важно понимать логику нашего врага и его слабые места. В данном случае слабое место США — это полное непонимание механизмов Рейганомики.

( Читать дальше )

WHOOSH - ИНВЕСТИЦИИ В БУДУЩЕЕ

- 21 июня 2023, 14:51

- |

Компания WHOOSH —разработчик технологических решений и оператор микромобильности.

Видели электросамокаты? Удобный сервис, хоть и сезонный. Аренда самокатов — это какшеринг. Этим и занимается компания.

Что в ней интересного?

Высокие темпы роста операционных показателей. Перспективы роста рынка. По сути, это молодая компания, которая находится на зарождающемся рынке.

Преимущества:

• Лидер на растущем рынке.

Консалтинговая компания Б1 прогнозирует развитие рынка кикшеринга в России: среднегодовой темп роста с 2021 по 2026 год в денежном выражении составит около 60%

• Собственные облачные разработки и программное обеспечение.

Низкая зависимость от поставщиков ПО.

Стратегические возможности развития компании:

• Увеличение количества пользователей в городах, где уже есть операторы кикшеринга

• Увеличение количества пользователей в новых городах

Сейчас компания присутствует в 50 городах в странах СНГ.

В 2022 году у компании зарегистрировано более 55 милионов поездок и почти 12 миллонов зарегистрированных пользователей.

( Читать дальше )

Сколько должен стоить Сбербанк по мультипликаторам?

- 07 февраля 2022, 14:15

- |

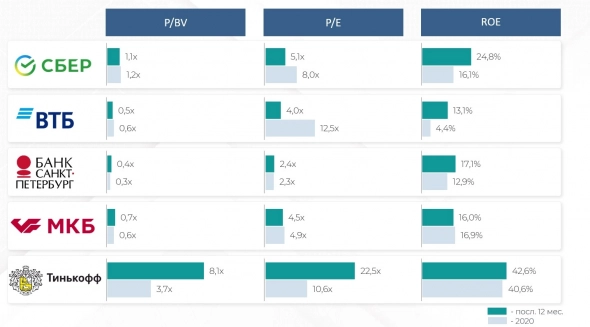

[1] Мы решили сравнить Сбер с другими российскими банками

Но это сравнение не дало очевидных ответов. Ни с одни из торгуемых банков сравнивать Сбер некорректно.

Во-первых, Сбер это особый банк…второго такого же крупного банка в России нет. Ему принадлежит 1/3, а по некоторым метрикам половина всего рынка.

А значит Сбер неправильно сравнивать с МКБ или Банком Санкт-Петербург, которые существенно меньше его.

Со вторым крупнейшим банком в секторе – ВТБ также сравнивать бессмысленно. Это совсем разные банки.

Остается Тинькофф. Но тут мультипликаторы различаются в несколько раз. Тинькофф растет быстрее Сбера, а потому и стоит дороже.

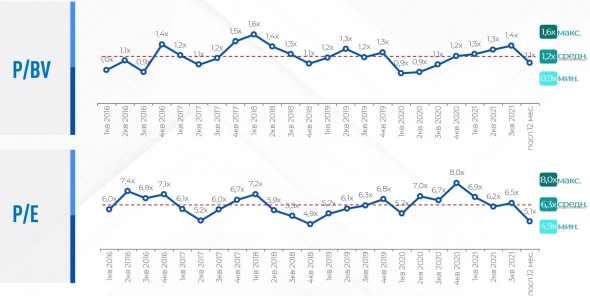

[2] Далее мы проанализировали исторические мультипликаторы.

( Читать дальше )

Александр Резвяков - рыночная стоимость акций.

- 07 мая 2019, 12:30

- |

Серия видео, основанная на 1-ой части семинара Александра Резвякова «Основы успешных спекуляций на фондовом и срочном рынках».

Об акциях:

— Рыночная стоимость акций.

— Причины роста стоимости акций.

— О развивающихся рынках.

— О ликвидности.

— Отличие фондового рынка от товарного и валютного.

— Об инвесторах и спекулянтах.

Ссылка на видео -> https://youtu.be/4KV3y7sNpzc

Ждем «нового, умного и красивого» (С) Трампа?

- 24 апреля 2018, 15:52

- |

Поймал себя на мысли, что перестал анализировать рынок и тупо жду «нового» (умного и красивого) Трампа.

Того, «что был на прошлой неделе, мы уже съели. И ждем не дождемся, когда же ты снова пришлешь к нашему ужину новых и сладких (новостей, твитов и т.п.)» ©.

Каюсь. Не сдержал обещания не покупать РУСАЛ. Однако жадность, было дело на той неделе, победила. Сейчас этого добра у меня снова нет. Не ожидал, что так быстро заявка сработает.

Ни разу не удивлюсь, узнав, что Трамп (не сам, конечно), таки играет на бирже. («it's just business») при этом раскладе его затраты на президентскую кампанию уже, как минимум, отбились. Раза три.

с оказией напомню слова от 09 апреля 2018, 08:42, https://smart-lab.ru/blog/463326.php: «Кто попал под раздачу? Дерипаска. Ну дык он, по совокупности, обречен стать козлом отпущения. Ибо, если кратко, «то не фиг». А вот формально попавший ему в компанию умнейший Виктор Феликсович (согласитесь – неожиданно, да?), вполне возможно, определен на роль «заинтересованного переговорщика». Ей богу, он очень, очень подходящая для того фигура. Так что за перемещениями и контактами владельца Реновы и, логично, одного из преемников по получению алюминиевых (и не только) активов нужно будет смотреть особо внимательно».

( Читать дальше )

Про рыбку и как она на этом сделает свой миллион долларов

- 11 февраля 2018, 16:16

- |

Это ведь какая потенциальная клиентская база теперь у рыбки. Новость по всей стране прошла.

Теперь она может целое Экскортное агенство открыть, затратив всего-лишь несколько сот тысяч рублей на пластическую хирургию нескольких нанятых ею дурнушек, внешне сходных с ней по комплекции. Будет продавать их всем желающим. Отбоя не будет.

А как это ситуация повлияет на стоимость акций его компаний? В плане деловой репутации.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал