статисика

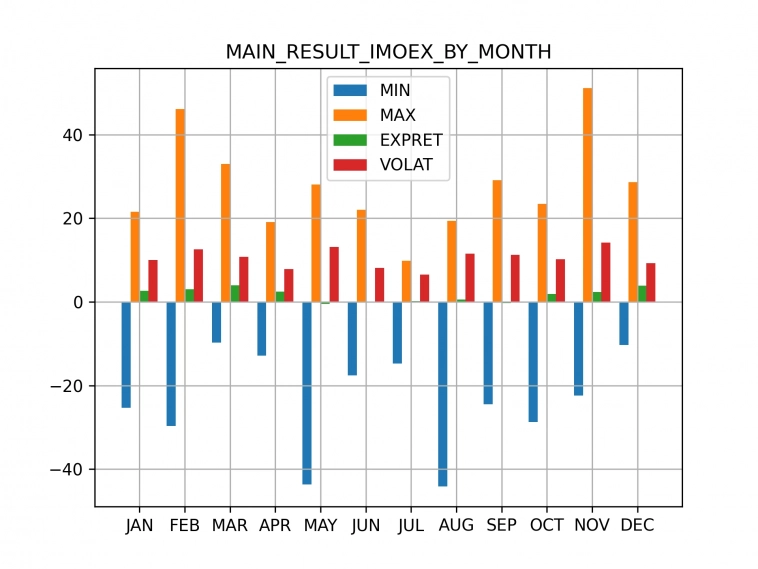

Сезонная вероятность индекса МосБиржи

- 10 декабря 2023, 18:50

- |

В одном из предыдущих постов была затронута тема статистической сезонности поведения индекса Мосбиржи. Гипотеза оправдалась, поэтому можно продолжить готовиться к новому наблюдению.

Конечно, предыдущие результаты не дают гарантии будущих побед и поражений. Но кто же откажется положить в сумку своего предположения заготовленный статистический факт, который подтверждает сделанную ставку. Те факты, что говорят против предположения можно смело игнорировать.

Итак, на дворе декабрь и конец года, а значит мы смотрим в прошлую табличку и график среднего изменения индекса за последние 13 лет.

Начиная с 359-ого дня года, или с 26 декабря и до 12-ого дня нового года или 12 января, среднее изменение индекса можно оценить в +8%.

Ожидает ли нас импортозамещенное ралли Деда Мороза?

Всем удачных инвестиций!

Не является индивидуальной инвестиционной рекомендацией!

- комментировать

- Комментарии ( 1 )

БУДЕТ ЛИ РАЛЛИ НА РЫНКАХ В ДЕКАБРЕ?

- 01 декабря 2023, 13:15

- |

Уже пошли разговоры о предновогоднем ралли! Это одна из любимых тем среди участников рынка и околорыночников. Вторых эта тема интересует куда как больше, чем первых, по понятным причинам. Давайте посмотрим на это со стороны статистики.

Для IMOEX (с 1997 по 2023)

Ожидаемая доходность в декабре, действительно имеет одно из максимальных значений — 3.84% (лучше только март с 3.93%). Но соотношение позитивных к негативным месяцам имеет значение только 1.6 — это всего лишь 6-ое место, среди всех остальных. То есть, целых пять месяцев показывали больше положительных закрытий, чем декабрь.

Для SP500 (с 1871 по 2023)

Тут статистика говорит, что никакого ралли ждать не стоит. Ожидаемая доходность всего 0.3% и это только 8-ое место из 12, а по соотношению позитивных/негативных — 1.34 — 7-ое. Кстати в США на этом горизонте как раз хорошо прослеживается эффект января — он занимает первое место и по доходности и по соотношению: 1.37% и 2.04

( Читать дальше )

КИТ Финанс: события недели

- 27 ноября 2023, 09:24

- |

🔍Следим на этой неделе

27 ноября (понедельник)

▫️ СПБ биржа планировала оценить (https://t.me/spbexchange_official/431) объем не подпавших под ограничения активов и совместно с участниками рынка установить механизмы их распределения и возврата.

28 ноября (вторник)

▫️ РусГидро — фин. результаты по МСФО за III квартал 2023 г.

29 ноября (среда)

▫️ Аэрофлот — фин. результаты по МСФО за III квартал 2023 г.

▫️ INARCTICA — ВОСА. В повестке вопрос утверждения дивидендов. Плановая дата завершения периода сбора заявок в рамках SPO компании.

🇷🇺Уровень безработицы (окт)

🇷🇺ВВП (месячный) (г/г)

🇺🇸Данные по ВВП в США

30 ноября (четверг)

▫️ Банка Кузнецкий — ВОСА. В повестке вопрос утверждения дивидендов

▫️ Группа Позитив — последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 9 мес 2023 г.

▫️ Ростелеком — последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 2022 г.

▫️ Селигдар — последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 9 мес 2023 г.

( Читать дальше )

Доля россиян, которым не хватает зарплаты на основные нужды, за два года выросла с 25% до 45% - HH.ru

- 23 октября 2023, 07:48

- |

Еще 36% респондентов с трудом покрывают основные нужды. Эти показатели ухудшились по сравнению с предыдущим годом, когда 25% и 39% соответственно чувствовали нехватку средств.

Таким образом, экономическая нестабильность в России оказывает давление на доходы населения, усугубляя проблему доступности основных потребностей.

Источник: https://www.kommersant.ru/doc/6295865

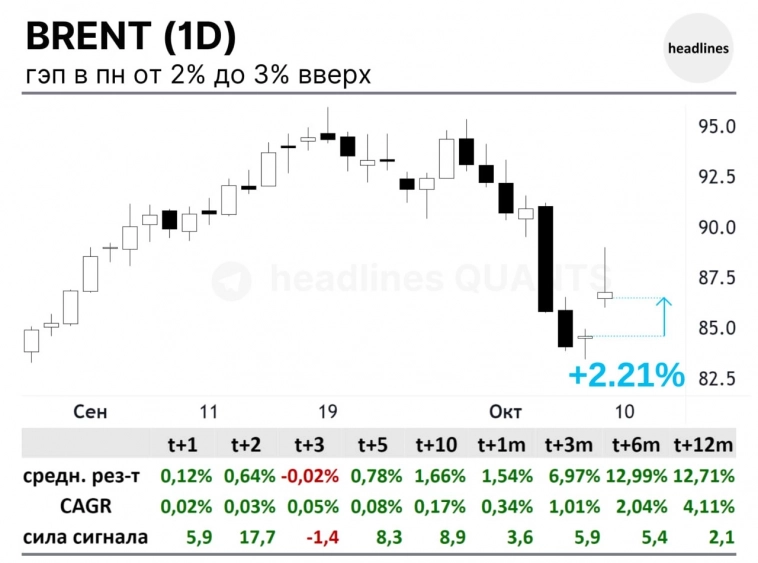

Гэп на нефти, что бывает после?

- 09 октября 2023, 12:02

- |

паттерн: (D) гэп от 2% до 3% вверх в пн

дата: 09.10.23

инструмент: BRN1!

данные для теста: с 1990 г.

кол-во случаев: 23

частота: 0.69 раз в год

all-time CAGR: 4.11%

Brent может просесть на 3-й день после гэпа, но среднесрочно сигнал бычий.

источник: headlines Q.

* инструкция

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

Brent: что бывает после обновления 200d максимума?

- 06 сентября 2023, 13:25

- |

сигнал (паттерн): обновление 200d максимума

дата сигнала: 05.09.23

инструмент: BRENT

данные для теста: с 1989 г.

кол-во случаев: 139

частота: 4.08 раз в год

all-time CAGR: 4.36%*

Новости о сокращении поставок нефти привели к обновлению 200d максимума BRENT. Статистика показывает, что сигнал бычий.

источник: headlines Q.

* инструкция

** мы рассматриваем только ПЕРВЫЕ обновления максимумов. В том случае если на след. день максимум снова обновляется, то данное обновление НЕ учитывается. После первого дня обновления максимума мы не рассматриваем данный сигнал в течение след. 10 торговых дней.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

markets report 7/8/23

- 07 августа 2023, 08:06

- |

Всем понедельник! Выпуск 300

Сразу, наверное, самая волнующая тема за последнее время это куда летит российский рубль и долго ли он будет еще лететь. Самый честный ответ будет конечно не знаю, но есть пара интересных моментов. Во1ых многие аналитики придерживаются мнения, что российская валюта пока смотрит дальше в сторону ослабления, потому что импорт восстанавливается и спрос на валюту остается на существенном уровне. Во2ых цена на нефть за последнее время продемонстрировала хороший рост, что вообще никак не помогло рублю укрепиться, это настораживает. В3ьих очень странные сигналы подают власти, сначала заявив, что скупать валюту по бюджетному правилу не будут, а потом что все таки будут и начнут сегодня. Что опять же должно толкнуть рубль к еще большему ослаблению, а не помочь ему укрепиться. А фундаментально текущий курс уже находится чуть выше приемлемого для бюджета уровня, то есть по идее ЦБ должен чутка помочь нашей валюте укрепиться, но этого не происходит и повышение ключевой ставки вообще никак не отразилось на рубле.

( Читать дальше )

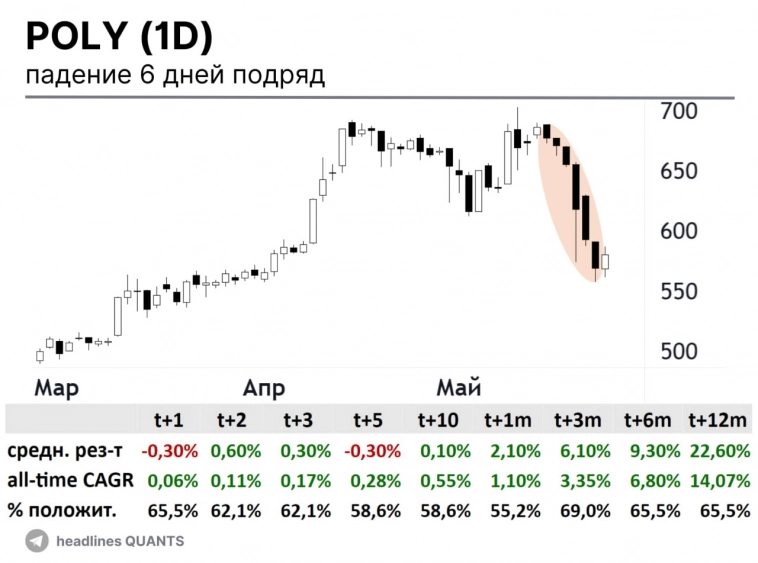

POLY - сигнал основанный на статистике.

- 25 мая 2023, 11:07

- |

сигнал (паттерн): падение 6 дней* подряд

дата сигнала: 23.05.23

инструмент: POLY

данные для теста: с 2013 г.

кол-во случаев: 29

частота: 2.9 раз в год

all-time CAGR: 14.07%**

источник: headlines Q.

* торговые дни

** CAGR — среднегодовой темп роста в обычных условиях

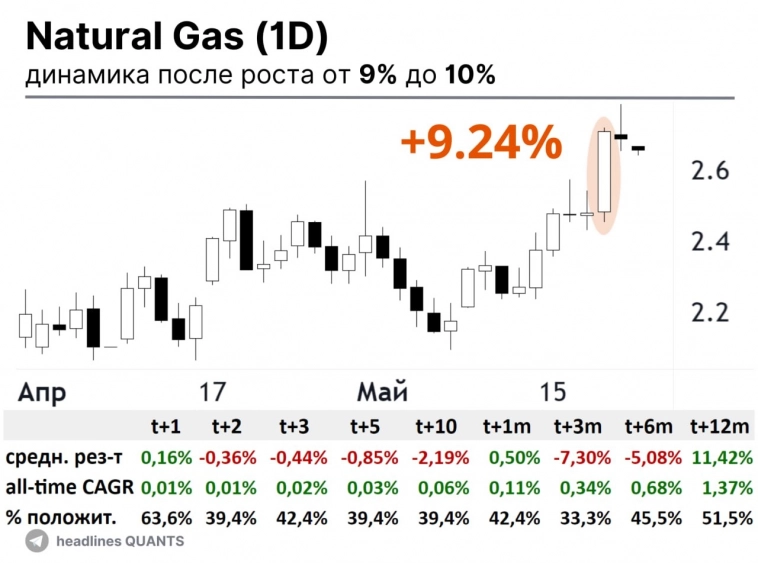

Natural Gas - сигнал основанный на статистике.

- 22 мая 2023, 13:33

- |

сигнал (паттерн): рост от 9% до 10%

дата сигнала: 18.05.23

инструмент: NG

данные для теста: с 1990 г.

кол-во случаев: 33

частота: 1 раз в год

all-time CAGR: 1.37%*

источник: headlines Q.

* CAGR — среднегодовой темп роста в обычных условиях

Доказываем то, что нам нужно. Оставляем данные, но меняем графики.

- 10 мая 2023, 14:49

- |

Во второй части поговорим про размер, точку отсчёта и корреляцию.

🎯Точка отсчёта имеет значение

Слабый рост? А вам нужно впечатлить инвесторов? Есть приём и на этот случай. Измените точку отсчёта, считайте не от нуля, а от удобного вам числа. Тогда картинка будет приятней.Смотрите как это работает на примере отчёта ФосАгро $PHOR за 2021 (слева) с моими небольшими комментариями. А справа график объёма продаж построенный от нуля с теми же числами (рис 2). Какой вам, как инвестору, нравится больше?

📏Размер имеет значение

Этот приём самый простой, в отличии от выбора нужных дат или Таймфрейма, тут вы не манипулируете данными скрывая ненужные части. Тут вы просто меняете размер самого графика чтобы подчеркнуть нужный вам тренд.Т.е. есть у вас уже хороший рост и всё и так хорошо, но вам нужно больше, вам нужно показать «ракету» на графике. Как быть? Просто сужаем график и рост кажется более стремительным. Меняется только восприятие. А ещё можно не только сузить, но и вытянуть вверх, но не забывайте про чувство меры. Смотрите как это работает на примере графика цены акций Полюс Золото $PLZL

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал