сталь

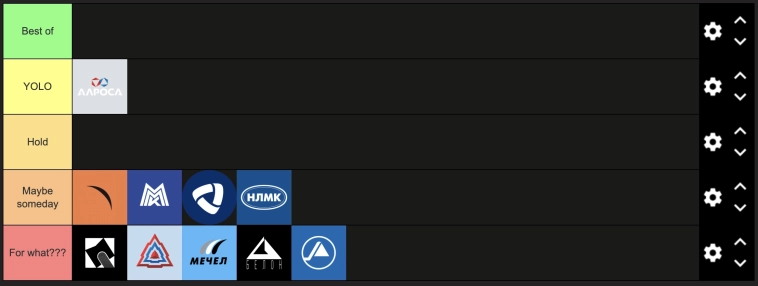

ТИР-ЛИСТ: алмазы, уголь и сталь.

- 21 декабря 2025, 13:06

- |

В этом канале мы уже успели рассмотреть основные принципы долгосрочного инвестирования и разобрали перспективность некоторых рынков. Пришло время сделать очередной шаг вперед — составить тир-лист этих акций.

Небольшое предисловие:

Тир-лист (англ. tier list — список уровней) — это рейтинговая система, которая состоит из нескольких уровней. Тир лист используется для оценки чего угодно от лучшего к худшему. В нашем случае будет составлен тир-лист российских акций. Это не инвестиционная рекомендация, это фреймворк (рабочий подход), который позволит нам более-менее объективно подойти к вопросу оценки бумаг + визуализировать итоговую картину. Наш рейтинг состоит из следующих уровней:

- Best of — лучшие бумаги, которые, в настоящий момент, полностью соответствуют критериям долгосрочного инвестирования.

- YOLO (от англ. You only live ones — живем один раз) — бумаги, которые не подходят для «вечного» портфеля, но у них есть явные перспективы роста. Ставя на эти компании, мы либо станем безумно богаты, либо ужасно бедны.

( Читать дальше )

- комментировать

- 312

- Комментарии ( 0 )

Северсталь прогнозирует, что спрос на сталь в строительном секторе РФ по итогам 2025 г. покажет снижение на 10% — ТАСС со ссылкой на пресс-службу компании

- 17 декабря 2025, 23:04

- |

Северсталь прогнозирует, что спрос на сталь в строительном секторе РФ по итогам 2025 года покажет снижение на 10%, сообщили ТАСС в пресс-службе компании.

Сокращение спроса в строительстве объясняется в том числе высокой ключевой ставкой, низким объемом запусков новых проектов, а также сокращением льготных финансовых инструментов.

Снижение потребления металла ожидается во всех основных потребительских отраслях в этом году, добавили в Северстали.

tass.ru/ekonomika/25943437

👀 Что происходит с ценами на сырье?

- 17 декабря 2025, 16:18

- |

Обновляю финансовые модели и актуализирую стоимость сырья. Почти по всему сырью цены сползли вниз.

🔽 Нефть Urals в руб. = 3 600 (минимум с 2020 года). Brent ниже 60 + рекордный дисконт.

🔽 Газ в ЕС = 330$ (минимум за 2 года)

🔽Индекс цен на сталь = 61 000 руб. (минимум за 2,5 года! и есть еще премия к мировому рынку)

( Читать дальше )

Как обстоят дела на рынке стали?

- 15 декабря 2025, 11:34

- |

На российском фондовом рынке широко представлены металлургические компании. Состояние дел этих компаний, во многом зависит от состояния конкретной отрасли. Сегодня предлагаю пройтись по рынку стали.

По итогам 2024 года крупнейшим производителем стали в мире вновь оказался Китай (1 005 млн тонн). Россия занимает только 5-ое место (71 млн тонн, в 14 раз меньший объем).

Китай же является крупнейшим экспортером стали (94 млн тонн, 9% от общего объёма производства). Россия занимает только 8-ое место (14 млн тонн, 20% от общего объёма производства). Важно отметить, что и в досанкционном и доковидном 2018 году экспорт российской стали уже заметно отставал от китайской (33 млн тонн против 69 млн тонн).

Обратимся к графику цены на сталь. Можем заметить, что рекордный рост цены на сталь пришелся, в основном, на 2021 и 2022 годы, что вызвано ковидными ограничениями и санкциями на Россию. В последние 3 года фиксируется падение цен. Эксперты объясняют это явление двумя факторами: увеличением производственных мощностей в Китае и снижением спроса из-за кризиса в сфере недвижимости в Китае. Кроме того, существуют опасения, что этот тренд сохранится в 2026-2027 годах.

( Читать дальше )

Экспорт стали из Китая в 2025г. идет на рекорд: за период с января по ноябрь поставки выросли на 6,7%, до 170,72 млн т, придется вводить лицензирование продукции

- 12 декабря 2025, 14:32

- |

Власти Китая вводят систему лицензирования экспорта стальной продукции на фоне ее рекордных поставок за рубеж в этом году. С 1 января 2026 года производителям потребуется получать разрешение на экспорт порядка 300 видов стальной продукции. В этот перечень попали, в частности, различные виды стальных заготовок, горячекатаный прокат и нержавеющая сталь.

Экспорт стали из Китая, вероятно, достигнет рекордного максимума в 2025 году: за период с января по ноябрь он вырос на 6,7%, до 170,72 млн тонн.

Поток дешевой китайской спровоцировал введение торговых барьеров рядом зарубежных стран для поддержки местных производителей.

📉 Уральская сталь: что творится с облигациями? 🔍

- 09 декабря 2025, 23:34

- |

В начале декабря инвесторы заметили резкое проседание сразу по нескольким бумагам Уральской стали. Доходности взлетели к стрессовым уровням — по длинным бумагам почти 34–35% годовых, а по ближайшим к погашению и выше. Рынок так закладывает повышенный риск. Но почему это случилось именно сейчас, если у компании рейтинги уровня A(RU)?

🏭 Кто такая Уральская сталь

Компания — крупный металлургический комбинат из Оренбургской области. Производит стальной прокат, чугун и мостовую сталь. Долгое время входила в большую металлургическую группу, затем сменила собственника. Это важно: эмитент не новичок, у него традиционно был уверенный доступ к долговому рынку.

💸 Что пошло не так

Последний год стал для компании тяжёлым. Финансовые показатели резко ухудшились:

– Выручка за полугодие упала почти на треть.

– EBITDA сократилась более чем в десятки раз, практически исчезнув.

– Прибыль сменилась значительным убытком.

– Долговая нагрузка выросла, а свободных денег почти не осталось.

( Читать дальше )

Российские металлурги за 10 мес 2025г обеспечили 51% поставок стальных полуфабрикатов в Турцию - экспорт увеличился на 49,5% г/г до 1,52 млн т — Ъ

- 28 ноября 2025, 07:57

- |

Общий импорт стальных полуфабрикатов Турцией за девять месяцев 2025 года составил 2,98 млн тонн (+8,6% г/г). Стоимость поставок оценивается в $1,44 млрд.

Годом ранее РФ также была первой по поставкам стальных полуфабрикатов в Турцию, но с долей около 37%.

Заводы в Турции готовы активно закупать импортный материал, поскольку продажи готовой стали на внутреннем рынке остаются высокими и у большинства заводов есть заказы до конца января.

В ноябре, следует из данных BigMint, спрос на стальную заготовку из РФ был слабым. Российские заводы сохранили предложения в портах Черного моря на поставку в декабре—январе на уровне $435–440 за тонну (FOB).

www.kommersant.ru/doc/8232716?tg

Глобальное производство стали в октябре 2025 г. — Китай тянет производство на дно. В России 19 месяцев подряд происходит падение, кризис во всей красе.

- 27 ноября 2025, 15:09

- |

🏭 По данным WSA, в октябре 2025 г. было произведено 143,3 млн тонн стали (-5,9% г/г), месяцем ранее — 141,8 млн тонн стали (-1,6% г/г). По итогам 10 месяцев — 1517,6 млн тонн (-2,1% г/г). Флагман сталелитейщиков (как по производству, так и по потреблению, поэтому от спроса Китая многое зависит) — Китай (50,2% от общего выпуска продукции) произвёл 72 млн тонн (-12,1% г/г), Поднебесная продолжает тянуть всемирное производство за собой (по оценкам аналитиков S&P Global, производство стали в Китае в 2025 г. сократится на 1% г/г), а из топ-10 производителей больше половины в минусе.

( Читать дальше )

ММК купила «Кама-Трейд Татарстан». Сделка укрепит позиции ММК в ключевом регионе, увеличит поставки высокотехнологичного проката для автопрома и оптимизирует затраты. Стоимость сделки не разглашается

- 18 ноября 2025, 20:58

- |

В ММК уточнили “Ъ”, что приобретение позволит увеличить ежегодные продажи металлопродукции на 35–40 тыс. тонн.

Ведущий аналитик «Т-инвестиций» Ахмед Алиев оценил стоимость активов в 650–750 млн руб. В перспективе продажи стали через этого трейдера могут вырасти на 100–150 тыс. тонн, прогнозирует он.

Ассортимент «Кама-Трейд Татарстан», по собственным данным, включает свыше 1 тыс. наименований металлопродукции. Мощности позволяют единовременно хранить до 20 тыс. тонн. Компания управляет сервисным центром Brandsteel в Набережных Челнах объемом производства 200 тонн в сутки.

( Читать дальше )

Цены на стальные полуфабрикаты российских производителей в портах Черного моря за неделю 10–14 ноября снизились на $5–9, до уровня $435–436 за тонну — данные BigMint — Ъ

- 18 ноября 2025, 08:30

- |

Цены на стальные полуфабрикаты российских производителей в портах Черного моря за неделю 10–14 ноября снизились на $5–9, до уровня $435–436 за тонну (FOB), по данным BigMint. Это первое значительное движение вниз после трех недель стабильности и реакция металлургов на продолжающееся падение внутреннего спроса и слабую конъюнктуру глобального рынка.

По оценке трейдеров, которую приводит «Русмет», котировки российской стальной заготовки на третьей неделе ноября упали еще сильнее — на $8, до $430–435 за тонну. В BigMint отмечают, что некоторые российские заводы готовы обсуждать дополнительные скидки в рамках жестких переговоров, что указывает на давление со стороны продавцов и их стремление стимулировать зарубежный спрос.

Согласно оценкам BigMint, одним из факторов снижения стало ограниченное количество зарубежных сделок и слабая активность покупателей. Турецкие компании не хотят платить более $450 за тонну CFR, что соответствует примерно $430 FOB в Черном море — текущему диапазону российских предложений. Металлурги РФ, по данным аналитиков, могут стремиться ускорить экспорт перед зимним сезоном, чтобы избежать накопления складских запасов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал